Определение обязанности о плате налога на землю зависит не только от наличия договора аренды, но и от других факторов, таких как право собственности и назначение земли. Это означает, что в некоторых случаях владельцы земли могут быть обязаны уплатить налог, несмотря на отсутствие арендного контракта. Важно ознакомиться с соответствующими законодательными актами и консультироваться с налоговыми органами для определения специфических требований и обязанностей, связанных с налогообложением земельных участков.

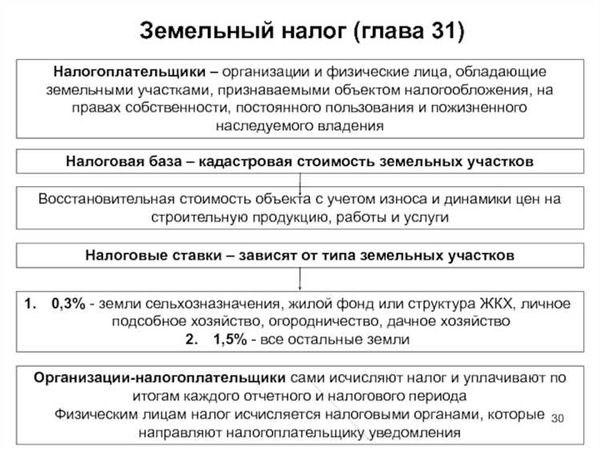

Порядок исчисления и уплаты земельного налога на участок (базовая формула)

Исчисление земельного налога

Исчисление земельного налога осуществляется на основании общей площади участка, учетной стоимости земли и коэффициента, который зависит от видов разрешенного использования. Основная формула для расчета земельного налога выглядит следующим образом:

Земельный налог = Площадь участка x Учетная стоимость x Коэффициент

При расчете земельного налога, каждый из компонентов формулы имеет свои особенности и требует детального рассмотрения.

1. Площадь участка

Площадь участка является основным параметром для исчисления земельного налога. Она указывается в квадратных метрах и определяется на основе актуальных геодезических измерений.

2. Учетная стоимость

Учетная стоимость земли – это оценочная стоимость, которая учитывает текущую рыночную цену земельного участка. Величина учетной стоимости устанавливается государственными органами на основании проведенной оценки.

3. Коэффициент разрешенного использования

Коэффициент разрешенного использования отражает специфику использования земельного участка согласно установленным градостроительным и земельным правилам и нормам. Он может быть различным для разных видов разрешенного использования и определяется региональным законодательством.

Исходя из характеристик площади участка, его учетной стоимости и коэффициента разрешенного использования, можно определить сумму земельного налога, который должен быть уплачен за определенный период.

Кадастровая стоимость участка

Кадастровая стоимость участка может быть определена на основе нескольких методов оценки, таких как сравнительный, доходный и затратный. В результате проведения оценочных работ орган кадастра наделяет участок его кадастровой стоимостью.

Факторы, влияющие на кадастровую стоимость участка:

- Местоположение. Участки в центральных районах города обычно имеют более высокую стоимость, чем участки в отдаленных районах. Также влияет близость к объектам инфраструктуры — транспортным магистралям, магазинам, школам и др.

- Площадь участка. Чем больше площадь участка, тем выше его кадастровая стоимость.

- Назначение земли. Участки, предназначенные для жилой застройки, могут иметь более высокую стоимость по сравнению с участками для сельскохозяйственного использования.

- Находится ли участок в собственности или в аренде. Участки в собственности могут иметь иные условия определения кадастровой стоимости по сравнению с участками в аренде.

- Наличие коммуникаций. Участки, оборудованные коммуникациями (газ, электричество, водопровод), обычно имеют более высокую стоимость.

Роль кадастровой стоимости участка в налогообложении:

Кадастровая стоимость участка является основой для расчета налога на землю. В соответствии с законодательством, собственники земельных участков обязаны уплачивать налог на землю, который рассчитывается на основе кадастровой стоимости.

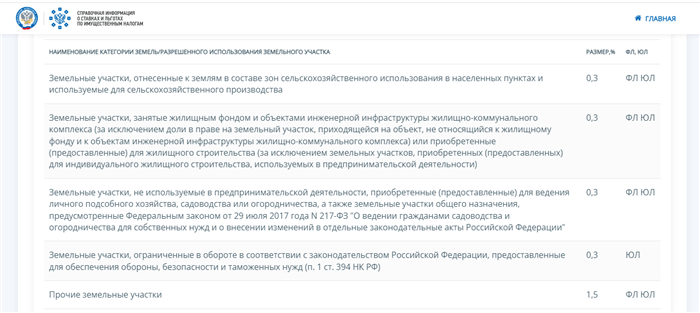

| Назначение участка | Ставка налога, % кадастровой стоимости |

|---|---|

| Жилые участки | 0,3 |

| Участки сельскохозяйственного назначения | 0,1 |

| Участки промышленного назначения | 1,5 |

| Участки коммерческого назначения | 1 |

Таким образом, кадастровая стоимость участка непосредственно влияет на размер налога на землю, который должен быть уплачен собственником.

Важно знать:

Несоблюдение обязанности по уплате налога на землю может повлечь за собой наложение штрафов и дополнительных санкций, предусмотренных законодательством.

Таким образом, кадастровая стоимость участка является важным фактором при определении налоговой нагрузки на собственников и требует внимания при оценке земельных ресурсов и планировании налоговых платежей.

Особенности расчета кадастровой стоимости

1. Определение кадастровой стоимости

Кадастровая стоимость — это оценочная стоимость земельного участка, которая определяется с учетом местоположения, характеристик и стоимости аналогичных объектов в данном регионе. Для расчета стоимости используются данные о площади, категории земли, наличии коммуникаций и других параметрах.

2. Обязательность учета кадастровой стоимости

Расчет кадастровой стоимости является обязательным для государственных органов и налоговых служб. От этого показателя зависят размеры земельного налога, налога на имущество и других платежей. Учет кадастровой стоимости необходим для обеспечения прозрачности и справедливости налогообложения.

3. Факторы, влияющие на кадастровую стоимость

При расчете кадастровой стоимости учитываются следующие факторы:

- Местоположение земельного участка

- Характеристики (площадь, форма, категория земли)

- Наличие коммуникаций (газ, вода, электричество)

- Развитие инфраструктуры в данном районе

- Стоимость аналогичных объектов в данной локации

4. Порядок расчета кадастровой стоимости

Расчет кадастровой стоимости осуществляется органами государственной власти, ответственными за земельные отношения. Процесс включает в себя следующие этапы:

- Сбор и анализ данных о земельном участке: площадь, характеристики, наличие коммуникаций и прочие параметры.

- Сравнительный анализ с аналогичными объектами в данном районе: учет факторов, влияющих на стоимость.

- Определение кадастровой стоимости на основе полученных данных.

- Уведомление собственников о результатах расчета кадастровой стоимости.

5. Использование кадастровой стоимости

Кадастровая стоимость является основой для расчета различных налогов и сборов, связанных с землей. Кроме того, она используется при сделках с недвижимостью, взаимодействии с государственными органами и в других правовых отношениях. Важно учитывать данную стоимость при планировании бюджета и оценке затрат на земельные участки.

Штрафы и санкции за несвоевременную уплату или неуплату земельного налога

В случае несвоевременной уплаты или неуплаты земельного налога могут быть применены штрафы и санкции. Нарушение обязательств по уплате налога может привести к серьезным последствиям для налогоплательщика.

Штрафы за несвоевременную уплату

За несвоевременную уплату земельного налога могут быть применены штрафы в порядке статьи 75.3 Налогового кодекса РФ:

- неустойка в размере 0,1% от неуплаченной суммы за каждый день просрочки;

- штраф в размере 20% от неуплаченной суммы, но не менее 1 тысячи рублей.

То есть, при неуплате земельного налога, налогоплательщик будет обязан уплатить не только сумму налога, но и дополнительные штрафные санкции.

Санкции за неуплату

В случае полной неуплаты земельного налога в течение года с момента начала его уплаты, налоговый орган может применить следующие санкции:

| Санкция | Размер |

|---|---|

| Взыскание задолженности с должника | в порядке исполнительного производства |

| Приостановление деятельности должника | на основании решения суда |

| Реализация имущества должника | в случае признания исполнительным листом суда |

| Привлечение к административной ответственности | в соответствии с законодательством |

| Привлечение к уголовной ответственности | в случае совершения уголовно наказуемого деяния по налоговым преступлениям |

Таким образом, неуплата земельного налога может повлечь за собой весьма серьезные последствия, вплоть до привлечения к административной и даже уголовной ответственности.

Самое главное про земельный налог для организаций

Организации, обязанные платить земельный налог:

- Организации, имеющие в собственности или постоянном пользовании земельный участок.

- Организации, которым предоставлен земельный участок взамен ранее отчужденных имущественных прав на другой земельный участок.

- Организации, заключившие договор аренды или иной договор, дающий право пользования земельным участком на основании договора субаренды.

Способы определения налоговой базы:

Земельный налог для организаций может быть рассчитан двумя способами:

- Определение налоговой базы на основании кадастровой стоимости земельных участков.

- Определение налоговой базы на основании учетной стоимости земельных участков.

Способы уплаты земельного налога:

Уплата земельного налога может осуществляться различными способами:

- Ежегодный платеж в полном объеме.

- Квартальные платежи.

- Разовый платеж.

Налоговые льготы и освобождения:

Организации могут иметь право на налоговые льготы и освобождения от уплаты земельного налога в определенных случаях. Например:

- На основании законодательства могут быть предоставлены льготы для социально значимых объектов.

- Организации могут иметь право на освобождение от уплаты земельного налога в период строительства.

- Налоговые льготы могут предоставляться для организаций, осуществляющих деятельность в определенных сферах.

Последствия непогашения земельного налога:

Несвоевременная уплата земельного налога может привести к нескольким негативным последствиям для организации:

- Начисление пеней и штрафов.

- Ограничение возможности совершения сделок с земельными участками.

- Судебные разбирательства и возможное наложение ареста на имущество.

Важно помнить, что своевременное исполнение обязанностей по уплате земельного налога является важным элементом правильного ведения бизнеса и соблюдения законодательства.

Расчет земельного налога по кадастровой стоимости на примере

Кадастровая стоимость земли основывается на оценке площади, местоположения и особенностей земельного участка. Она определяется органами государственной власти и является основой для расчета земельного налога.

Расчет земельного налога по кадастровой стоимости

Расчет земельного налога производится на основе следующей формулы:

Земельный налог = Кадастровая стоимость × Ставка × Коэффициент × Площадь

- Кадастровая стоимость — оценочная стоимость земельного участка, определенная органами государственной власти.

- Ставка — процентный показатель, определенный местными органами власти и зависящий от категории земельного участка.

- Коэффициент — коэффициент, учитывающий особенности использования земельного участка.

- Площадь — площадь земельного участка, указанная в кадастровом паспорте.

Пример расчета земельного налога

| Показатель | Значение |

|---|---|

| Кадастровая стоимость | 500 000 руб. |

| Ставка | 0,3% |

| Коэффициент | 1,2 |

| Площадь | 1000 кв.м. |

Расчет:

Земельный налог = 500 000 руб. × 0,3% × 1,2 × 1000 кв.м. = 1800 руб.

Таким образом, при данных параметрах земельный налог составит 1800 рублей.

Расчет земельного налога по кадастровой стоимости является важным шагом для определения размера платежа. Кадастровая стоимость, ставка, коэффициент и площадь земельного участка влияют на окончательную сумму налога. Для точного расчета необходимо иметь правильную информацию и учитывать все факторы.

Порядок уплаты земельного налога

1. Определение налоговой базы

Первым шагом в уплате земельного налога является определение налоговой базы. Налоговая база – это стоимость земельного участка, которая определяется органами оценки при учете его характеристик и прочих факторов.

2. Расчет налоговой ставки

После определения налоговой базы необходимо рассчитать налоговую ставку. Налоговая ставка устанавливается местным органом исполнительной власти, и она может различаться в зависимости от региона и назначения земельного участка.

3. Определение суммы налога

Сумма земельного налога определяется путем умножения налоговой базы на налоговую ставку. После этого владелец земельного участка получает уведомление о начислении земельного налога.

4. Сроки уплаты налога

Сроки уплаты земельного налога устанавливаются местными органами исполнительной власти и могут варьироваться в каждом регионе. Обычно налог уплачивается одним платежом в течение года, но могут быть и другие варианты разделения сроков платежа.

5. Уплата налога

Уплата земельного налога осуществляется путем перечисления соответствующей суммы налоговой службе или иным определенным для этого способом. Как правило, налоговая служба предоставляет различные варианты оплаты, включая банковский перевод, электронные платежи и платежи через кассу.

6. Обязанности владельца земельного участка

Владелец земельного участка обязан своевременно уплачивать земельный налог и соблюдать законодательные требования в отношении его уплаты. В случае неуплаты налога или нарушения правил уплаты, владелец может быть привлечен к ответственности и подвергнуться штрафным санкциям.

7. Подтверждение уплаты

После уплаты земельного налога владелец земельного участка должен получить подтверждение уплаты в налоговой службе. Это документ, подтверждающий факт уплаты налога и может потребоваться в различных случаях, например, при сделках с земельным участком или при получении определенных льгот.

Важно помнить, что уплата земельного налога является обязательным для всех владельцев земельных участков, вне зависимости от наличия или отсутствия договора аренды. Невыполнение этого обязательства может привести к налоговым санкциям и другим негативным последствиям.

За какую землю не нужно платить налог

В соответствии с законодательством, налог на землю не взимается со следующих категорий земельных участков:

1. Земельные участки в государственной или муниципальной собственности

Налог на землю не облагается участками, принадлежащими государству или муниципалитету. Это могут быть земельные участки, находящиеся в пожизненном наследуемом владении, использовании или пожизненном наследуемом пользовании граждан.

2. Сельскохозяйственные земли в частной собственности

Сельскохозяйственные земли в частной собственности, используемые для сельскохозяйственных целей, освобождаются от налогообложения.

3. Личные подсобные хозяйства

Земли, используемые для личных подсобных хозяйств, также не подлежат налогообложению. Подсобные хозяйства могут быть организованы для личных нужд граждан, но не для коммерческой деятельности.

4. Земельные участки с незавершенным процессом оформления права собственности

Если земельный участок находится в процессе оформления права собственности, то налог на него не взимается до окончания оформления.

5. Земельные участки, не включенные в категорию земель «земли населенных пунктов»

Земельные участки, которые не относятся к категории «земли населенных пунктов», и не используются для индивидуального жилищного строительства или ведения предпринимательской деятельности, освобождаются от налогообложения.

6. Земельные участки использованные для строительства объектов культурного наследия

Земельные участки, на которых расположены объекты культурного наследия и которые используются только для их сохранения и эксплуатации, не облагаются налогом на землю.

7. Земельные участки, используемые для общегосударственных нужд

Если земельный участок используется для общегосударственных нужд, то он освобождается от уплаты налога на землю.

Помимо перечисленных выше случаев, существуют и другие исключения, когда не требуется платить налог на землю. Например, в случае признания земельного участка непригодным для использования, при отсутствии права собственности и т.д. Всегда рекомендуется проконсультироваться с профессиональными юристами для получения подробной информации и конкретных рекомендаций в каждом конкретном случае.

Доходы от реализации: какие налоги платят арендатор и собственник?

Доходы от реализации имущества могут возникнуть у арендатора и собственника. При этом каждая сторона обязана соблюдать свои налоговые обязательства. Давайте рассмотрим, какие налоги платят арендатор и собственник в случае реализации имущества.

Арендатор

Арендатор, реализующий имущество, обязан уплатить следующие налоги:

- НДС (налог на добавленную стоимость): при реализации имущества арендатору может потребоваться уплатить НДС в размере 20% от стоимости продажи имущества.

- Налог на прибыль: если арендатор осуществляет предпринимательскую деятельность и получает доходы от реализации имущества, он должен уплатить налог на прибыль по ставке 20% от прибыли.

- Налог на имущество: арендатор может быть обязан уплатить налог на имущество, если реализуемое имущество подлежит налогообложению этим видом налога.

Собственник

Собственник, позволяющий арендатору реализовать его имущество, также несет налоговые обязанности:

- НДС (налог на добавленную стоимость): собственник имущества, передающего его в аренду, может быть обязан уплатить НДС от оплаты аренды.

- Налог на прибыль: собственник может быть обязан уплатить налог на прибыль, если получает доход от реализации имущества, например, в форме арендной платы.

Примеры

Давайте рассмотрим два примера, чтобы проиллюстрировать расчет налогов:

| Пример | Арендатор | Собственник |

|---|---|---|

| Пример 1 | Арендатор продает имущество за 1 000 000 рублей | Собственник получает арендную плату в размере 200 000 рублей |

| Пример 2 | Арендатор продает имущество за 500 000 рублей | Собственник получает арендную плату в размере 300 000 рублей |

В соответствии с налоговыми ставками:

- Арендатор в примере 1 должен уплатить 20% НДС (200 000 рублей) и 20% налог на прибыль (200 000 рублей), что составит 400 000 рублей.

- Собственник в примере 2 должен уплатить 20% НДС (60 000 рублей) и 20% налог на прибыль соответственно 60 000 рублей, что составит 120 000 рублей.

Важно отметить, что налоговые ставки и расчеты могут различаться в зависимости от юридического статуса арендатора и собственника, видов реализуемого имущества и других факторов. Поэтому перед реализацией имущества рекомендуется проконсультироваться с налоговым консультантом или юристом, чтобы рассчитать точные суммы налоговых платежей.

Льготы для пенсионеров при аренде участков

Основные льготы для пенсионеров:

-

Снижение арендной платы. Пенсионерам предоставляется возможность арендовать участок земли по более низкой цене. Это помогает сэкономить деньги и облегчает финансовое положение пенсионера.

-

Увеличенный срок аренды. Пенсионерам могут предоставляться более длительные сроки аренды участка земли. Это позволяет им получить стабильность и долгосрочное использование земельного участка.

-

Предоставление дополнительных услуг. В некоторых случаях пенсионеры могут получить дополнительные услуги по уходу за участком земли, такие как санитарная обработка, уборка снега и другие подобные работы. Это помогает пенсионерам справиться с трудностями, связанными с уходом за земельным участком.

Процесс получения льгот:

-

Необходимо обратиться в соответствующий орган администрации земли с уведомлением о желании получить льготы при аренде участка.

-

Предоставить документы, подтверждающие пенсионный статус и право на получение льгот.

-

Пройти процедуру регистрации и оформления договора аренды.

-

Получить решение о предоставлении льгот и заключить договор аренды со сниженной арендной платой.

Цитата:

«Льготы при аренде участков земли для пенсионеров играют важную роль в поддержке и облегчении финансового положения пожилых людей. Это помогает им сохранить стабильность и достойный уровень жизни в пожилом возрасте.»

Возможно ли исчислить уплачиваемый юрлицами земельный налог онлайн?

Для юридических лиц, уплачивающих земельный налог, возникает вопрос: можно ли исчислить этот налог онлайн? В современной цифровой эпохе многие процессы стали доступны в онлайн-режиме, и возможность самостоятельно исчислить земельный налог была бы весьма удобной.

К сожалению, на данный момент нет полностью автоматизированной системы для расчета земельного налога онлайн. Каждое региональное налоговое управление устанавливает собственные правила и процедуры исчисления этого налога, и часто для его рассчета требуется обращение в офис налоговой службы.

Процесс рассчета земельного налога

Для исчисления земельного налога юридическое лицо должно представить ряд документов и информации налоговой службе, включая следующее:

- Сведения о праве собственности на земельный участок

- Площадь земельного участка

- Кадастровую стоимость земельного участка

- Категорию земельного участка

- Ставку налога, установленную региональным законодательством

- Другие факторы, которые могут влиять на исчисление налога (например, наличие на земельном участке строений или сооружений)

Возможное упрощение процесса

Многие регионы стремятся упростить процедуру исчисления земельного налога и делают шаги к созданию онлайн-сервисов. Например, в некоторых регионах предусмотрена возможность подачи заявления на исчисление налога в электронной форме или использования онлайн-калькулятора для приблизительного расчета налоговой суммы.

Тем не менее, перед использованием онлайн-сервисов, рекомендуется обратиться в местное налоговое управление и уточнить доступные варианты и правила рассчета земельного налога в конкретном регионе. Это позволит избежать возможных проблем и быть уверенным в правильности и обоснованности исчисления налога.

Как и куда платить земельные налоги и сроки их уплаты

Рассмотрим важную информацию о том, как и куда платить земельные налоги, а также о сроках уплаты:

1. Расчет налоговой ставки

Перед тем, как приступить к уплате земельного налога, необходимо определить его размер. Расчет налоговой ставки может варьироваться в зависимости от различных факторов, таких как категория земельного участка, его площадь и местоположение. Возможно обращение к городскому или районному налоговому органу для получения информации о применяемых ставках и правилах расчета.

2. Куда платить земельные налоги

Земельные налоги обычно уплачиваются в налоговую службу по месту нахождения земельного участка или по месту жительства налогоплательщика. Для определения конкретного налогового органа, куда следует обратиться для уплаты налога, рекомендуется обратиться к местным налоговым органам или их официальным сайтам.

3. Сроки уплаты земельных налогов

Сроки уплаты земельных налогов определяются законодательством каждой страны или региона. В большинстве случаев периодичность уплаты может быть ежегодной или чаще (например, полугодовая или квартальная). Даты и сроки уплаты налогов также может определять налоговый орган, поэтому рекомендуется ознакомиться с инструкциями, предоставленными налоговым органом или на его сайте, чтобы избежать нарушения и пени позднего платежа.

4. Последствия неплатежа

Невыплата земельных налогов или отсрочка платежей может повлечь за собой негативные последствия для владельцев земельных участков. Возможны штрафы или пени за неплатежи или задержки, а также возможность ограничения прав на земельный участок. Поэтому рекомендуется соблюдать сроки уплаты земельных налогов, чтобы избежать неудобств и дополнительных затрат.

5. Уточнение информации

Если у вас возникли вопросы или неясности по поводу платежа земельных налогов, рекомендуется проконсультироваться с налоговым органом или обратиться за юридической консультацией. Правильное понимание процесса уплаты налогов поможет избежать ошибок и упростить процедуру уплаты.

Соблюдение правил по уплате земельных налогов очень важно, чтобы избежать негативных последствий. Используйте вышеуказанную информацию, чтобы определить налоговую ставку, знать, куда и когда платить налоги, а также обратитесь за дополнительной информацией, если у вас возникли вопросы. Правильное исполнение своих налоговых обязательств обеспечит сохранность ваших прав на земельный участок и избежание штрафных санкций.

Арендодатели и налог на аренду земли: кто платит налог?

Арендодатель

В ряде случаев, налог на аренду земли может попасть на арендодателя. Например, в ситуации, когда законодательство предусматривает переход этой обязанности с арендатора на арендодателя. Такая ситуация может возникнуть, если арендатор не исполнил свои обязанности перед государством или муниципалитетом, в том числе не уплатил налог на аренду земли в установленные сроки.

Также, арендодателю может потребоваться участие при уплате налога, если законодательство предусматривает коллективное попадание данного налога на всех владельцев земельных участков.

Арендатор

Однако, в большинстве случаев, основной обязанностью по уплате налога на аренду земли облагается арендатор. При заключении договора аренды земельного участка, арендатор обязуется оплатить не только арендную плату, но и налог на аренду земли, если таковой предусмотрен.

Арендатор должен быть готов к тому, что сумма налога может значительно изменяться со временем. В зависимости от изменения кадастровой стоимости земли, ставки налога могут меняться, что потребует со стороны арендатора корректировки сумм арендной платы.

Таким образом, ответственность за уплату налога на аренду земли может лежать как на арендаторе, так и на арендодателе, в зависимости от условий договора и требований законодательства. Важно тщательно изучить договор аренды земельного участка и узнать, кто несет обязанность по уплате данного налога, чтобы избежать непредвиденных финансовых обязательств и конфликтов между сторонами.

Месяц бухгалтерского обслуживания в подарок

Для всех новых клиентов, которые заключат договор на бухгалтерское обслуживание до конца текущего месяца, мы предлагаем уникальную возможность получить один месяц обслуживания в подарок. Это отличная возможность сэкономить и оценить качество наших услуг.

Преимущества работы с нами:

- Опытные бухгалтеры с высокой квалификацией;

- Персональный подход к каждому клиенту;

- Безопасность и конфиденциальность данных;

- Своевременное и точное ведение всех бухгалтерских операций;

- Современные программные решения и технологии.

Мы работаем с различными видами бизнеса — от небольших предпринимателей до крупных компаний. Независимо от размера и сложности вашего бизнеса, мы готовы помочь вам в ведении бухгалтерии и налоговом учете.

«Мы гарантируем высокое качество наших услуг и отличную профессиональную поддержку. Вам не придется беспокоиться о финансовых вопросах, мы возьмем всю ответственность на себя», — говорит генеральный директор компании.

Закажите наше бухгалтерское обслуживание сегодня и получите месяц обслуживания в подарок! Наша команда готова помочь вам с решением всех вопросов, связанных с финансами вашего бизнеса.

Налоговые обязательства по аренде земли и процесс уплаты налогов

Если у вас есть договор аренды земли, вам необходимо уплачивать налог на землю. Налоговые обязательства в случае аренды земли регулируются законом и требуется соблюдать соответствующие процедуры уплаты налогов и предоставления документов налоговым органам.

Процесс уплаты налогов на землю включает несколько этапов. В первую очередь, необходимо зарегистрироваться в налоговой службе и получить свидетельство о регистрации налогоплательщика. Далее, следует своевременно предоставлять налоговым органам все необходимые документы, включая договор аренды земли.

Для расчета налога на землю используются различные методы, в зависимости от местного законодательства. Обычно налог рассчитывается как процент от кадастровой стоимости земли. Кадастровая стоимость может быть пересмотрена и изменена через определенный период времени, поэтому необходимо следить за соответствующими уведомлениями и вносить корректировки в налоговые платежи при необходимости.

При невыполнении обязательств по уплате налогов на землю, налоговые органы могут применить санкции в виде штрафов и накопить долговую нагрузку на арендатора. Поэтому рекомендуется своевременно и правильно выполнять все налоговые обязательства и сотрудничать с налоговыми органами.

Итак, в случае аренды земли необходимо уплачивать налог на землю и соблюдать все налоговые обязательства. Это включает регистрацию в налоговой службе, предоставление необходимых документов и своевременную уплату налогов. Нарушение налоговых обязательств может привести к штрафам и накоплению долговой нагрузки.