Статус индивидуального предпринимателя на нахождение на национальной платформе деятельности (НПД) может стать преградой при найме на должность сторожа. В данной статье мы рассмотрим, какие ограничения существуют для ИП на НПД в качестве службы охраны и возможные способы преодоления этой препятствии.

Отличие самозанятого от штатного сотрудника

1. Определение

Самозанятый: физическое лицо, которое самостоятельно занимается предпринимательской деятельностью без создания юридического лица.

Штатный сотрудник: физическое лицо, имеющее трудовой договор с работодателем и выполняющее работу в штате организации.

2. Форма предоставления услуг или работы

- Самозанятый: самостоятельно организует свою деятельность и самостоятельно находит клиентов для предоставления услуг или выполнения работы.

- Штатный сотрудник: работодатель предоставляет ему работу и условия труда в рамках организации.

3. Оплата труда

- Самозанятый: оплата за услуги или работу производится по договоренности с клиентом и может быть предметом торговли.

- Штатный сотрудник: имеет фиксированную заработную плату, устанавливаемую работодателем в соответствии с трудовым законодательством и договором.

4. Социальные гарантии

- Самозанятый: сам отвечает за свою социальную защиту, включая уплату налогов и страховых взносов.

- Штатный сотрудник: имеет обязательное государственное социальное страхование, включая выплаты в случае временной нетрудоспособности, беременности и родов, пенсии и др.

5. Рабочий график и гибкость

- Самозанятый: имеет возможность самостоятельно устанавливать график работы и гибко регулировать свою деятельность в зависимости от потребностей клиентов.

- Штатный сотрудник: работает в соответствии с графиком, устанавливаемым работодателем, и обычно имеет строгое расписание работы.

| Самозанятый | Штатный сотрудник | |

|---|---|---|

| Определение | Самостоятельное предпринимательство | Трудовой договор с работодателем |

| Форма предоставления услуги/работы | Самостоятельно находит и обслуживает клиентов | Работает непосредственно в рамках организации |

| Оплата труда | По договоренности и предмету торговли | Фиксированная заработная плата |

| Социальные гарантии | Самостоятельная социальная защита | Обязательное государственное социальное страхование |

| Рабочий график и гибкость | График работы по собственному усмотрению | Работает по установленному графику |

«Самозанятый и штатный сотрудник имеют различия в определении, форме работы, оплате труда, социальных гарантиях и гибкости рабочего графика.»

Налогообложение ИП на НПД

Ставка налога на НПД

Ставка налога на НПД составляет 5% от полученного дохода, если указанный доход не превышает 300 000 рублей в календарном году. Если доход превышает указанную сумму, то ставка налога составляет 6%.

Обязательства ИП по уплате налога на НПД

- ИП должен самостоятельно исчислить сумму налога на НПД и уплатить его в бюджет не позднее чем 30 апреля года, следующего за истекшим налоговым периодом.

- Уплату налога осуществляет сам ИП путем перечисления налоговых платежей в органы налоговой службы.

- ИП должен представить налоговую декларацию по форме, установленной Федеральной налоговой службой.

Вычеты при уплате налога на НПД

При исчислении налога на НПД ИП может использовать некоторые вычеты:

- Единый налог на вмененный доход (ЕНВД) – при условии уплаты ИП ЕНВД, он может снизить сумму налога на НПД до 3%.

- НДФЛ – ИП может учесть величину НДФЛ, уплаченного за себя по доходу, полученному от предпринимательской деятельности.

- Дифференцированные социальные страховые взносы – ИП может учесть сумму, уплаченную за себя по дифференцированным ставкам социального страхования.

Ответственность за неуплату налога на НПД

За неуплату или неполное уплату налога на НПД ИП несет ответственность в виде задолженности и штрафных санкций. Задолженность увеличивается на величину процентов за просрочку.

| Срок задержки платежа | Проценты за просрочку |

|---|---|

| От 1 до 30 дней | 0,1% от суммы задолженности за каждый день просрочки |

| Более 30 дней | 0,15% от суммы задолженности за каждый день просрочки |

Штрафные санкции составляют 20% от суммы неуплаченного налога на НПД.

Консультация специалиста

Для получения подробной информации о налогообложении ИП на НПД, рекомендуется проконсультироваться с квалифицированным юридическим или налоговым специалистом.

В чем отличия между ИП и самозанятостью

Индивидуальный предприниматель (ИП)

Определение: Индивидуальный предприниматель (ИП) — это физическое лицо, которое осуществляет предпринимательскую деятельность на свое имя, на свой риск и за свой счет.

- Регистрация: ИП обязан пройти государственную регистрацию в налоговом органе.

- Учет: ИП обязан вести учет и предоставлять отчетность в налоговые органы.

- Ответственность: ИП отвечает своим имуществом по обязательствам перед кредиторами.

- Налогообложение: ИП платит налог на прибыль по ставке 13% или налог на упрощенной системе на основе уплаченной выручки или дохода.

- Социальные отчисления: ИП обязан уплачивать страховые взносы на пенсионное, медицинское и социальное обеспечение на общем основании.

Самозанятый

Определение: Самозанятый гражданин — это физическое лицо, которое занимается предпринимательской деятельностью без образования юридического лица.

- Регистрация: Самозанятый не обязан проходить государственную регистрацию в налоговом органе.

- Учет: Самозанятый может вести учет деятельности по своему усмотрению, но не обязан предоставлять отчетность в налоговые органы.

- Ответственность: Самозанятый отвечает своим имуществом только по долгам перед кредиторами в случае неплатежеспособности.

- Налогообложение: Самозанятый платит налог на доходы физических лиц (НДФЛ) по ставке 4%.

- Социальные отчисления: Самозанятый может уплачивать дополнительные взносы на пенсионное, медицинское и социальное обеспечение на добровольной основе.

Важно помнить, что самозанятый гражданин не имеет права на выплату пособий и других социальных льгот в случае временной нетрудоспособности или выхода на пенсию, так как его статус не предусматривает соответствующих обязательств по уплате взносов.

В итоге, каждая из этих форм предпринимательства имеет свои особенности и требования. Выбор между ИП и самозанятым зависит от целей и планов предпринимателя, а также от уровня ответственности, которую он готов нести.

Источники:

- Федеральный закон от 24.07.2002 N 102-ФЗ (ред. от 02.08.2019) «О предпринимательской деятельности» (с изм. и доп., вступ. в силу с 01.01.2021) [Электронный ресурс] // КонсультантПлюс.

- Федеральный закон от 26.07.2017 N 216-ФЗ (ред. от 14.11.2019) «О занятости в Российской Федерации» (с изм. и доп., вступ. в силу с 01.01.2021) [Электронный ресурс] // КонсультантПлюс.

Кто может работать как самозанятый

-

Специалисты в сфере услуг: такие как фотографы, репетиторы, стилисты, мастера маникюра и педикюра, артисты, гиды и т.д.

-

Индивидуальные предприниматели и представители предприятий малого бизнеса: они могут использовать самозанятость в качестве дополнительного источника дохода или для определенных проектов.

-

Фрилансеры: такие как писатели, дизайнеры, программисты, переводчики, видеооператоры и другие специалисты в сфере информационных технологий.

Самозанятый может работать как своей основной или дополнительной деятельностью. Он имеет право выполнять работу как для физических лиц, так и для юридических лиц.

Важно отметить, что самозанятым может быть любой гражданин Российской Федерации, который достиг 18-летнего возраста и имеет полное гражданство или разрешение на работу в России. Также существуют некоторые ограничения, например, если гражданин является должностным лицом или иностранным гражданином, он не может работать как самозанятый.

Кто такие самозанятые?

Особенности самозанятых:

- Самозанятые ведут предпринимательскую деятельность на свой риск и несут ответственность за свои действия и обязательства.

- Самозанятые имеют возможность работать по договору подряда или гражданско-правовому договору и не оформляться как работники организации.

- Самозанятые осуществляют предпринимательскую деятельность по своему усмотрению и имеют право определять свой рабочий график.

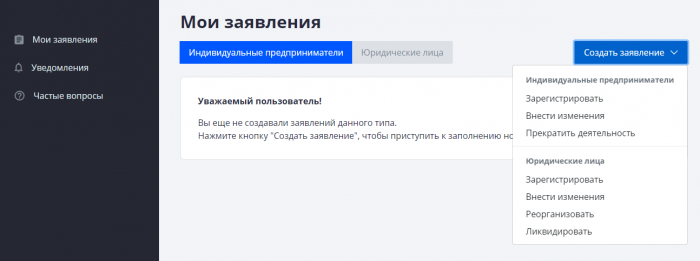

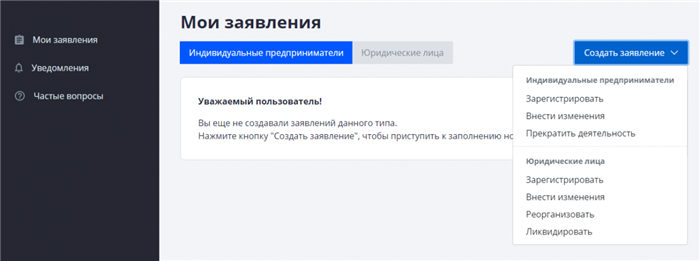

Как стать самозанятым?

- Зарегистрируйтесь на специальной платформе самозанятых в вашем регионе.

- Получите уникальный идентификатор самозанятого.

- Определите виды предпринимательской деятельности, которыми вы будете заниматься.

- Установите размер взноса на налог на профессиональный доход (НПД).

- Регулярно платите НПД, который является основным налогом для самозанятых.

Преимущества и недостатки самозанятости:

| Преимущества | Недостатки |

|---|---|

| Гибкий график работы | Необходимость самостоятельно заниматься бухгалтерией |

| Возможность работать на дому | Неустойчивый заработок |

| Нет необходимости создавать юридическое лицо | Ответственность за налоговые обязательства |

| Возможность работать с несколькими клиентами одновременно | Отсутствие социальных гарантий |

Самозанятые – это физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица. Они имеют возможность работать по договорам и определять свой рабочий график. Однако, самозанятость имеет свои преимущества и недостатки, и требует от самозанятых самостоятельного ведения бухгалтерии и уплаты налога на профессиональный доход.

Как стать ИП на НПД: правовые аспекты и процедура регистрации

1. Основные требования для становления ИП на НПД

- Гражданство Украины или наличие статуса беженца на территории страны;

- Достигнутый возраст 18 лет;

- Непритязательность к бизнесу в основании своего удовлетворения;

- Отсутствие ограничений в связи с уголовным розыском, личным банкротством или занятым должностным положением.

2. Процедура регистрации:

| Шаги | Описание |

|---|---|

| 1 | Подготовка и подписание договора с налоговым консультантом или юридическим лицом, чтобы получить поддержку в ведении бухгалтерского и налогового учета. |

| 2 | Подготовка всех необходимых документов: ксерокопия паспорта, заявление, документы, подтверждающие адрес места жительства, описание видов предлагаемых услуг или товаров (классификаторы с фотографиями и характеристиками). |

| 3 | Подача документов для регистрации ИП на НПД в местный налоговый орган. |

| 4 | Получение свидетельства о регистрации ИП на НПД в течение 7 рабочих дней после подачи документов. |

После получения свидетельства о регистрации ИП на НПД, индивидуальный предприниматель может начинать осуществлять коммерческую деятельность и уплачивать налог на профессиональный доход каждый месяц в соответствии с установленными законодательством сроками и процентной ставкой.

3. Важные моменты для ИП на НПД

- ИП на НПД несет полную ответственность за все свои действия и обязан уплачивать налоги и вести бухгалтерию;

- ИП на НПД имеет право упрощенной системы налогообложения, что позволяет платить налог только на реализованный доход без учета расходов;

- ИП на НПД могут осуществлять свою деятельность только на территории Украины;

- ИП на НПД обязан уведомить налоговый орган о каждом прекращении или изменении своей деятельности.

Физическому лицу, желающему стать индивидуальным предпринимателем на налог на профессиональный доход, следует ознакомиться с законодательством и пройти процедуру регистрации, чтобы начать осуществлять свою предпринимательскую деятельность в соответствии с украинскими законодательными требованиями.

Как действующему ИП перейти на НПД

Переход с действующего индивидуального предпринимателя (ИП) на налог на профессиональный доход (НПД) возможен при определенных условиях и требует соблюдения определенной процедуры. Ниже приведены шаги, которые нужно выполнить для осуществления такого перехода:

1. Ознакомьтесь с условиями перехода

Перед тем, как приступить к процедуре перехода, важно внимательно ознакомиться с правилами и условиями, установленными законодательством. Узнайте, какие категории ИП подлежат переходу на НПД, какую деятельность можно осуществлять при данном налоговом режиме, и какие налоговые льготы предусмотрены для ИП на НПД.

2. Проверьте возможность перехода

Для перехода на НПД необходимо удовлетворять определенным требованиям. Убедитесь, что ваша деятельность входит в категорию, допускающую использование НПД, и что ваш доход не превышает установленные законодательством пределы.

3. Соберите необходимые документы

Для перехода на НПД вам потребуются определенные документы. Обратитесь в налоговую службу или к юристу за консультацией и получите список необходимых документов, которые должны быть предоставлены для осуществления перехода.

4. Зарегистрируйтесь на НПД

После составления необходимых документов и сбора всех необходимых сведений подайте заявление о переходе на НПД в налоговую службу. Убедитесь в правильности заполнения заявления и предоставления всех требуемых документов.

5. Получите уведомление о переходе

После рассмотрения заявления и проверки предоставленных документов налоговая служба выдаст вам уведомление о переходе на НПД. Этот документ будет подтверждением вашего статуса на НПД.

Переход с действующего ИП на НПД возможен при соблюдении определенных условий и правил. Важно ознакомиться с требованиями и собрать все необходимые документы для успешного перехода. Помните, что весь процесс требует внимания к деталям и консультации с налоговыми экспертами.

Почему лучше нанимать повара и охранника в штат

При выборе кандидатов на должность повара и охранника часто возникает вопрос: нанимать ли их на постоянной основе, включая их в штат компании. Ниже приведены аргументы в пользу принятия такого решения.

Преимущества наема повара в штат:

- Качество продуктов и блюд. Постоянный повар имеет возможность постоянно контролировать качество закупаемых продуктов и готовить блюда с соблюдением всех рецептурных требований.

- Гибкость меню. Повар в штате имеет возможность детально изучить предпочтения клиентов и вносить изменения в меню для удовлетворения их потребностей.

- Снижение затрат. Нанимая повара в штат, компания может снизить затраты на услуги внешних поставщиков питания или внешних поваров.

- Управление командой. Постоянный повар может организовать работу команды, обучать новичков и создавать сильную и слаженную бригаду, что положительно сказывается на качестве обслуживания.

Преимущества наема охранника в штат:

- Безопасность сотрудников и посетителей. Охранник, находящийся в штате компании, будет отслеживать и контролировать доступ к объекту, обеспечивая безопасность персонала и посетителей.

- Сокращение рисков. Охранник в штате компании может реагировать оперативно на любые непредвиденные ситуации, такие как кражи или конфликты, и принимать меры для предотвращения их возникновения.

- Соблюдение внутренних политик и правил. Охранник, работающий в штате, будет более осведомлен о внутренних политиках и правилах компании, что поможет их соблюсти и предотвратить возможные нарушения.

- Сотрудничество с органами правопорядка. Охранник в штате компании может эффективнее взаимодействовать с правоохранительными органами и обеспечивать безопасность объекта.

Внедрение повара и охранника в штат имеет множество плюсов, от повышения качества продуктов и услуг до обеспечения безопасности персонала и клиентов. Такой подход поможет снизить затраты и создать стабильность в работе компании.

Когда требуется онлайн касса

-

Финансовые услуги и банковские операции

Если ваша компания оказывает финансовые услуги или проводит банковские операции, вы обязаны использовать онлайн кассу. Это позволяет осуществлять операции с электронными деньгами и обеспечивает прозрачность и безопасность финансовых операций.

-

Интернет-торговля

Если вы занимаетесь интернет-торговлей и принимаете оплату за товары или услуги через интернет, то обязательным условием является использование онлайн кассы. Это позволяет вам легально принимать электронные платежи и предоставлять клиентам чеки об оплате.

-

Продажа товаров и услуг через торговые точки

Если вы владеете магазином, кафе, рестораном или другими торговыми точками, то вы обязаны использовать онлайн кассу. Она помогает упростить процесс расчетов с клиентами, отслеживать товарооборот и генерировать отчеты для налоговой службы.

-

Услуги в сфере недвижимости и туризма

Если вы оказываете услуги по продаже недвижимости или туристическим услугам, то используйте онлайн кассу. Это позволит вам упростить процесс оплаты и формирования чеков для клиентов.

Использование онлайн кассы является обязательным в ряде сфер деятельности, таких как финансовые услуги, интернет-торговля, продажа товаров и услуг через торговые точки, а также услуги в сфере недвижимости и туризма. Она помогает обеспечить прозрачность финансовых операций, принимать электронные платежи и генерировать чеки об оплате. Не забывайте о соблюдении требований законодательства и своих обязанностях по использованию онлайн кассы, чтобы избежать возможных штрафов и проблем с налоговой службой.

Как стать ИП на НПД: пошаговая инструкция

Шаг 1: Открытие ИП

- Разработайте бизнес-идею и определите виды деятельности, которые хотите осуществлять.

- Внесите запись в Единый государственный реестр индивидуальных предпринимателей (ЕГРИП).

- Выберите систему налогообложения – Налоговый патент.

Шаг 2: Подготовка документов

- Соберите следующие документы:

- Заявление о государственной регистрации ИП.

- Паспорт или иной документ, удостоверяющий личность.

- Документы, удостоверяющие право пользования помещением, если оно нужно для осуществления деятельности.

- Доверенность (если представление интересов выполняется по доверенности).

- Решение о назначении индивидуального предпринимателя исполнителем.

- Заполните заявление о государственной регистрации ИП с указанием деятельности, которую будете осуществлять.

- Изготовьте печать (если необходимо).

- Подготовьте документы для подачи в налоговый орган.

Шаг 3: Подача документов

- Подайте заявление о государственной регистрации ИП и необходимые документы в налоговый орган.

- Оплатите государственную пошлину и получите квитанцию об оплате.

- Сдайте документы в налоговый орган.

- Получите свидетельство о государственной регистрации ИП.

- Обратитесь в Фонд социального страхования (ФСС) для получения регистрации в качестве плательщика страховых взносов.

Шаг 4: Получение налогового патента

- Соберите необходимые документы:

- Заявление о выдаче налогового патента.

- Свидетельство о государственной регистрации ИП.

- Копия паспорта или иного документа, удостоверяющего личность.

- Договор на оказание услуги по периодическому обслуживанию.

- Заполните заявление о выдаче налогового патента.

- Сдайте документы в налоговый орган.

- Оплатите налоговый патент.

- Получите налоговый патент.

Следуя этой пошаговой инструкции, вы сможете стать ИП на НПД и организовать свой бизнес с минимальными налоговыми обязательствами.

Когда можно перейти ИП на НПД

Переход ИП на НПД возможен в следующих случаях:

- Если деятельность ИП не является обязательно лицензируемой;

- Если ИП осуществляет предпринимательскую деятельность только на территории Российской Федерации;

- Если ИП не является плательщиком НДС;

- Если обороты ИП не превышают установленные законодательством пороги (в 2021 году – 120 миллионов рублей);

- Если ИП не осуществляет деятельность в сфере образования, здравоохранения, финансовых услуг или иных специальных областях, связанных с государственным регулированием.

Особенности перехода ИП на НПД

При переходе ИП на систему налогообложения НПД следует учесть следующие особенности:

- ИП может перейти с ЕНВД или УСН на НПД без внесения дополнительных платежей;

- При переходе с ОСН на НПД ИП освобождается от уплаты налога на имущество;

- ИП, перешедший на НПД, сохраняет возможность применять УСН на ООО при учете налогов;

- Переход на НПД не является обязательным и осуществляется по желанию ИП.

Процедура перехода ИП на НПД

- ИП должен подать заявление и соответствующие документы в налоговый орган;

- После рассмотрения документов налоговым органом, ИП получает уведомление о переходе на НПД;

- ИП начинает применять НПД с момента направления уведомления.

На что обратить внимание

Переход ИП на систему налогообложения НПД следует рассмотреть в случае, если:

- Деятельность ИП не связана с специфическими отраслями;

- Обороты ИП не превышают установленные законодательством пороги;

- ИП не является плательщиком НДС.

Переход на НПД может быть удобным и выгодным выбором для ИП, позволяющим сэкономить на налогах и упростить ведение бухгалтерии.

Трудовой договор нельзя, а ГПХ можно

Трудовой договор не подходит для сторожей

Трудовой договор предполагает наличие определенной организации, в которой работник будет исполнять свои обязанности. В случае сторожа, который работает на ночных постах или в удаленных местах, наличие такой организации может быть проблематичным. Кроме того, сторож может быть нанят не на полную ставку, а на определенное количество часов в неделю, что не соответствует рамкам трудового договора.

ГПХ — лучший вариант для сторожей

Гражданско-правовой характер (ГПХ) является более гибким вариантом оформления трудовых отношений. В случае найма сторожа, с использованием ГПХ, можно заключить договор, который будет регулировать основные условия работы, такие как время и место выполнения обязанностей, размер оплаты труда, ответственность сторожа и т.д.

Преимущества ГПХ:

- Гибкость — возможность установления индивидуальных условий работы и оплаты труда для каждого сторожа;

- Свобода в организации труда — возможность самостоятельно управлять своими рабочими процессами, без необходимости подчинения жестким правилам организации;

- Удобство — отсутствие необходимости осуществлять сложные процедуры и формальности, такие как регистрация в соответствующих органах;

- Защита прав — возможность обратиться в суд в случае нарушения прав сторожа со стороны работодателя.

Важно помнить, что даже при использовании ГПХ, необходимо соблюдать требования трудового законодательства, такие как обязательное оформление сторожа в качестве индивидуального предпринимателя, уплата соответствующих налогов и отчислений, а также соблюдение рабочего времени и правил безопасности.

В договоре должны отсутствовать признаки трудовых отношений

При заключении договора между работодателем и сторожем, важно обратить внимание на отсутствие признаков трудовых отношений в тексте соглашения. Это позволит избежать возможных претензий и требований сторожа о трудовых правах и льготах, которые обычно предоставляются работникам в рамках трудового законодательства.

Какие признаки трудовых отношений следует исключить из договора?

- Подчинение работнику. В договоре необходимо ясно указать, что сторож является самостоятельным исполнителем и не подчиняется работодателю.

- Оплата труда. Для избежания подразумевания трудовых отношений, необходимо оформить оплату труда сторожа в виде авансового платежа или вознаграждения за выполненную работу.

- Рабочее время. Следует избегать указания часов работы, т.к. это может создать предположение о наличии трудовых отношений. Договор должен сконцентрироваться на результате работы и не содержать ограничений по рабочему времени.

- Предоставление отпуска и больничного листа. В тексте договора не должно быть указания на право сторожа на отпуск, больничный лист или другие социальные льготы, предоставляемые работникам.

Почему важно отсутствие признаков трудовых отношений в договоре?

Избежание дополнительных обязанностей и затрат. Если в договоре присутствуют признаки трудовых отношений, работодатель может быть обязан выполнять дополнительные требования, связанные с оформлением штатного расписания, предоставлением отпусков, выплатой больничных и прочих социальных льгот.

Снижение рисков трудовых споров. Отсутствие признаков трудовых отношений в договоре позволяет избежать возможных разногласий и споров о статусе сторожа и его правах в случае разрыва договора или иных конфликтных ситуациях.

Как рассчитываться с заказчиками

1. Определите цену своих услуг

Перед тем, как начать работу с заказчиком, необходимо определить цены на ваши услуги. Учтите все затраты — рабочее время, материалы, коммунальные платежи и другие издержки. Найдите баланс между конкурентоспособной ценой и прибылью для вашего бизнеса.

2. Заключайте договоры

Для обеспечения надежных расчетов с заказчиками заключайте договоры. В них пропишите все условия работы, сроки выполнения, стоимость и способы оплаты. Это поможет избежать недоразумений и конфликтов в будущем.

3. Предлагайте разные способы оплаты

Чем больше вариантов оплаты вы предоставляете заказчикам, тем больше вероятность, что они смогут выбрать наиболее удобный для себя. Рассмотрите возможность платежей наличным, безналичным расчетом, онлайн-переводами и другими способами.

4. Соблюдайте сроки оплаты

Важно придерживаться согласованных сроков оплаты. Укажите в договоре даты платежей и не забудьте напомнить заказчику о предстоящих оплатах. Это поможет избежать задержек и конфликтов.

5. Устанавливайте штрафы за несвоевременную оплату

Для защиты своих интересов и мотивации заказчика к своевременной оплате установите штрафные санкции за задержку платежей. Такой механизм стимулирует заказчика быть ответственным и уважать ваше время и труд.

6. Следите за финансовой дисциплиной

Поддерживайте строгую финансовую дисциплину и контролируйте свои финансовые потоки. Разрабатывайте план бюджета, ведите учет расходов и доходов. Это позволит вам контролировать свою финансовую стабильность и своевременность расчетов с заказчиками.

7. Будьте готовы вести диалог и договариваться

Во время взаимодействия с заказчиками будьте готовы к диалогу и договоренностям. Слушайте их пожелания и возможные проблемы с оплатой. По возможности ищите компромиссы и пытайтесь найти решения, отвечающие как вашим, так и интересам заказчика.

Соблюдение этих рекомендаций поможет вам успешно рассчитываться с заказчиками и поддерживать взаимовыгодное сотрудничество.

Платформа для работы с самозанятыми

Преимущества платформы для самозанятых

- Удобный поиск заказов. Платформа предлагает самозанятым лицам широкий выбор предложений от различных заказчиков услуг.

- Прозрачность сделок. Платформа позволяет контролировать все этапы выполнения задания – от заключения договора до оплаты услуг.

- Безопасность. Платформа обеспечивает защиту прав и интересов всех участников сделки, а также регулирует спорные ситуации.

- Обратная связь. Платформа позволяет оставлять отзывы о работе заказчиков и самозанятых лиц, что помогает сформировать репутацию на рынке.

Процесс работы на платформе

- Регистрация. Для начала работы нужно зарегистрироваться на платформе, указав необходимые данные.

- Поиск заданий. Самозанятые лица могут искать интересующие их задания на платформе и оценивать их сложность и оплату.

- Подача заявки. После выбора задания самозанятые лица подают заявку на его выполнение. Заказчик рассматривает заявки и выбирает подходящего исполнителя.

- Договор. После выбора исполнителя заказчик и самозанятое лицо заключают договор, в котором указывают все условия работы.

- Выполнение задания. Самозанятое лицо выполняет задание в соответствии с договором.

- Проверка и оплата. Заказчик проверяет выполненное задание и осуществляет оплату услуг. Платформа обеспечивает безопасную передачу средств.

- Отзывы и рейтинг. После завершения задания заказчик может оставить отзыв о работе самозанятого лица, а самозанятое лицо – о заказчике. Это помогает другим участникам выбирать надежных партнеров.

Как начать работать на платформе?

Чтобы начать работать на платформе для самозанятых, необходимо пройти регистрацию, ознакомиться с правилами использования платформы и выбрать интересующие задания. Загрузите необходимые документы, чтобы удостовериться в своей квалификации. После этого вы можете подавать заявки на выполнение заданий и начинать свою работу.

Платформа для работы с самозанятыми – это простое и эффективное решение для всех участников

Платформа предлагает удобный инструмент поиска заданий, контроля выполнения работ и обмена отзывами между самозанятыми лицами и заказчиками услуг. Она способствует формированию надежных деловых отношений и повышению качества предоставляемых услуг.

Чем ИП на НПД отличается от самозанятого физического лица

1. Регистрация и учет

Для осуществления деятельности в качестве ИП на НПД требуется регистрация в налоговой инспекции и внесение соответствующих отчетов. В случае самозанятого физического лица нет необходимости проходить процедуру регистрации, однако такое лицо также должно уведомить налоговый орган о своем самозанятое статусе.

2. Объем предпринимательской деятельности

ИП на НПД имеет более широкий спектр возможных видов деятельности по сравнению с самозанятым физическим лицом. ИП на НПД может заниматься любой видом деятельности, который не запрещен законодательством. Самозанятое физическое лицо ограничено определенными видами предпринимательской деятельности, определенными Федеральным законом № 422-ФЗ.

3. Ответственность и обязанности

ИП на НПД несет полную ответственность своим имуществом перед кредиторами. Самозанятое физическое лицо не несет ответственности своим имуществом и отвечает только по своим обязательствам в пределах доходов от самозанятости.

4. Налогообложение

ИП на НПД обязан уплачивать налоги в соответствии с установленными ставками и сроками. Самозанятое физическое лицо платит налог на доходы физических лиц в размере 4% от своих доходов.

| Критерий | ИП на НПД | Самозанятое физическое лицо |

|---|---|---|

| Регистрация и учет | Обязательны | Уведомление о самозанятости |

| Объем деятельности | Широкий спектр видов деятельности | Ограниченные виды деятельности |

| Ответственность и обязанности | Полная ответственность имуществом | Ответственность доходами от самозанятости |

| Налогообложение | В соответствии с установленными ставками и сроками | Налог на доходы физических лиц в размере 4% |

ИП на НПД и самозанятое физическое лицо имеют ряд существенных отличий, связанных с процедурой регистрации, объемом деятельности, ответственностью и налогообложением. Выбор между этими двумя формами предпринимательства зависит от конкретной ситуации и потребностей предпринимателя.

Чем ИП на НПД лучше обычной самозанятости

Индивидуальный предприниматель (ИП) на общей системе налогообложения (ОСНО) предполагает уплату налогов по ставкам, установленным для физических лиц, и выполнение бухгалтерского учета в соответствии с требованиями законодательства. Однако, для некоторых категорий предпринимателей, налоговый режим налога на профессиональный доход (НПД) может быть более предпочтительным.

Преимущества ИП на НПД по сравнению с обычной самозанятостью:

-

Упрощенное оформление деятельности: Регистрация ИП на НПД требует значительно меньше времени и затрат по сравнению с регистрацией обычной самозанятости. Серьезных юридических процедур и предоставления документов не требуется, что позволяет быстрее приступить к предпринимательской деятельности.

-

Налогообложение по фиксированной ставке: ИП на НПД уплачивает налог по фиксированной ставке, которая зависит от региона и вида деятельности. Это позволяет упростить расчеты и знать заранее сколько необходимо отчислить в бюджет.

-

Отсутствие необходимости ведения бухгалтерского учета: Для ИП на НПД не требуется вести бухгалтерский и налоговый учет, что экономит время и средства. Предприниматели могут сконцентрироваться на развитии своего бизнеса, не тратя время на сложные учетные операции.

-

Отсутствие обязательного взноса в ПФР: ИП на НПД не обязаны платить обязательные взносы в Пенсионный фонд России (ПФР). Это также является важным преимуществом, так как снижает финансовую нагрузку на предпринимателя.

Итоговые мысли:

ИП на НПД предлагает простое и удобное решение для начинающих предпринимателей и самозанятых лиц. Без бухгалтерского учета, с фиксированной ставкой налога и минимальными формальностями, ИП на НПД позволяет сосредоточиться на развитии бизнеса и снизить расходы на обязательные платежи. Этот налоговый режим является отличным выбором для предпринимателей, которые ценят простоту и эффективность.

Плюсы и минусы НПД для индивидуальных предпринимателей

Плюсы НПД для индивидуальных предпринимателей:

- Упрощенная система налогообложения. ИП, выбравший НПД, имеет возможность упростить процесс ведения бухгалтерии и уплаты налогов.

- Фиксированный размер налога. Размер налога на профессиональный доход фиксирован и не зависит от количества полученного дохода.

- Отсутствие необходимости ведения налогового учета. ИП на НПД не обязан вести сложный налоговый учет, что экономит время и упрощает процесс бухгалтерии.

- Отсутствие обязательного применения кассового аппарата. ИП на НПД имеет право работать без кассового аппарата в случае, если сумма дохода не превышает пороговые значения.

Минусы НПД для индивидуальных предпринимателей:

- Ограничение на возможность учета расходов. При уплате НПД, ИП не имеет права учитывать расходы, что может увеличить налоговую нагрузку.

- Отсутствие возможности применять льготы и налоговые вычеты. ИП на НПД не имеет права применять налоговые льготы и вычеты, что может повлиять на финансовое состояние предпринимателя.

- Ограниченность в выборе деятельности. Некоторые виды деятельности не могут быть осуществлены на НПД, что ограничивает предпринимателя в выборе сферы деятельности.

- Отсутствие возможности применить упрощенную систему налогообложения. ИП на НПД не имеет права применить упрощенную систему налогообложения, что может усложнить процесс ведения бухгалтерии и уплаты налогов.

Выбор формы налогообложения – ответственный шаг для индивидуального предпринимателя. Правильный выбор поможет упростить бухгалтерский учет и уменьшить налоговую нагрузку, однако необходимо учитывать и ограничения, которые существуют при использовании НПД.

ИП и самозанятость: переход между режимами

Индивидуальный предприниматель (ИП) и самозанятые представляют две разных формы предпринимательской деятельности. Однако, возможен переход между этими режимами, в зависимости от потребностей предпринимателя.

Рассмотрим, может ли ИП перейти на самозанятость и наоборот, и какие условия и ограничения существуют при таких переходах.

Переход ИП на самозанятость:

Индивидуальный предприниматель имеет возможность перейти на самозанятость, если понимает, что данная форма деятельности более подходит его текущим потребностям.

Условия перехода:

- Расчеты на основе упрощенной системы налогообложения.

- Сохранение индивидуального предпринимателя в качестве юридического статуса.

- Приостановление или прекращение ИП при переходе на самозанятость.

Ограничения и особенности:

- Самозанятые не могут нанимать работников.

- Освобождение от определенных налоговых обязательств, в том числе НДФЛ.

- Ограничения по видам деятельности (например, для врачей или адвокатов).

Переход самозанятого на ИП:

Если самозанятый предприниматель решает расширить свою деятельность и увеличить объемы работы, он может перейти на режим индивидуального предпринимателя.

Условия перехода:

- Регистрация как индивидуальный предприниматель.

- Обязательная уплата единого налога на вмененный доход или упрощенная система налогообложения.

- Сохранение предыдущего статуса самозанятого до окончания налогового периода.

Ограничения и особенности:

- Увеличение налоговых обязательств и сроков отчетности для ИП.

- Возможность найма работников и расширение бизнеса.

- Необходимость прохождения процедуры регистрации и получения лицензий, если предприниматель занимается лицензируемой деятельностью.

Возможность перехода между ИП и самозанятостью дает предпринимателям гибкость в выборе наиболее эффективного режима деятельности в зависимости от их конкретной ситуации и потребностей.

С самозанятым компания заключает гражданско-правовой договор

Что такое гражданско-правовой договор?

Гражданско-правовой договор является юридическим соглашением между двумя сторонами, которое регулирует их права и обязанности. Этот договор может быть заключен между компанией и самозанятым человеком для выполнения определенных услуг или предоставления конкретных товаров.

Важные элементы гражданско-правового договора

При заключении гражданско-правового договора с самозанятым лицом, компания должна учесть несколько важных элементов:

- Определение услуг: Договор должен четко определить вид услуг, которые должны быть выполнены самозанятым лицом.

- Цена и оплата: Договор должен содержать информацию о цене, которую компания готова заплатить за услуги самозанятого лица, а также о способах оплаты и сроке оплаты.

- Сроки выполнения: Договор должен содержать информацию о сроках выполнения услуг или поставки товаров самозанятым лицом.

- Ответственность сторон: Договор также должен определить ответственность каждой из сторон в случае нарушения условий договора или возникновения споров.

Преимущества заключения гражданско-правового договора

- Контроль: Договор позволяет компании иметь больший контроль над работой самозанятого лица, устанавливая четкие требования и сроки.

- Ответственность: Договор помогает определить ответственность каждой из сторон в случае нарушения условий соглашения.

- Прозрачность: Договор позволяет обеим сторонам иметь ясное представление о взаимных правах и обязанностях.

Опасность договора ГПХ

Одной из основных опасностей, связанных с договором ГПХ, является изменение законодательства. В случае внесения изменений в законы о пенсионном обеспечении, правилах функционирования пенсионных фондов или налоговых ставках, условия договора ГПХ могут быть пересмотрены или даже отменены. Это может привести к потере возможности получения пенсионных накоплений или значительному снижению их размера.

Второй опасностью является непрозрачность работы пенсионных фондов. В контексте договора ГПХ ИП передает свои пенсионные взносы пенсионному фонду, который должен инвестировать эти средства для дальнейшего увеличения пенсионных накоплений. Однако, прозрачность работы пенсионных фондов не всегда гарантирована, что может повлиять на эффективность и безопасность инвестированных средств.

Третьей опасностью является риск потери накоплений в случае банкротства пенсионного фонда. Если пенсионный фонд, с которым был заключен договор ГПХ, обанкротится, ИП может потерять все свои накопления. В таком случае восстановить или компенсировать потери становится очень сложно, а порой и совсем невозможно.

В свете этих факторов необходимо тщательно взвесить все риски и выгоды, прежде чем заключать договор ГПХ. Важно также осознавать, что договор не является абсолютно безопасным инструментом для пенсионного обеспечения, а скорее дополняет систему государственного пенсионного обеспечения. Поэтому перед подписанием договора ГПХ рекомендуется поговорить с профессионалами, ознакомиться с условиями договора и изучить репутацию и надежность пенсионного фонда.