В условиях современной экономики все больше людей сталкиваются с необходимостью обратиться в банк за финансовой помощью. Однако, в процессе взаимодействия с банком заемщик может столкнуться с некорректным поведением или нарушением своих прав. В данной статье мы рассмотрим права и гарантии, которые предоставляет Промсвязьбанк своим заёмщикам для защиты их интересов.

Рейтинг российских страховых компаний. Октябрь 2025 года.

В октябре 2025 года был составлен рейтинг российских страховых компаний, который отражает их финансовую устойчивость, надежность и качество предоставляемых услуг. Результаты рейтинга помогут потребителям сделать информированный выбор и найти оптимальное страховое покрытие для своих потребностей.

Топ-5 страховых компаний

- Альфа-страхование: компания заняла первое место в рейтинге, благодаря своей финансовой устойчивости и широкому спектру предлагаемых страховых продуктов.

- Согласие: на втором месте расположилась компания Согласие, предлагающая высококачественное страхование на различных рынках, включая автомобильное, жилищное и медицинское страхование.

- Росгосстрах: третье место заняла страховая компания Росгосстрах, известная своей надежностью и долголетием на рынке страховых услуг.

- Ингосстрах: компания Ингосстрах получила четвертое место благодаря своей репутации и широкому выбору страховых продуктов.

- ВТБ Страхование: на пятой строчке рейтинга расположилась компания ВТБ Страхование, которая предлагает разнообразные страховые продукты для физических и юридических лиц.

Таблица с рейтингом

| № | Страховая компания |

|---|---|

| 1 | Альфа-страхование |

| 2 | Согласие |

| 3 | Росгосстрах |

| 4 | Ингосстрах |

| 5 | ВТБ Страхование |

Этот рейтинг поможет потребителям принять более обоснованное решение о выборе страховой компании, основываясь на надежности и качестве предоставляемых услуг. Учитывайте, что данный рейтинг отражает ситуацию в октябре 2025 года и может изменяться в будущем.

Мифы про страховку для путешествий: что правда, а что нет

1. Страховка для путешествий необязательна

Несмотря на то, что страховка для путешествий не является обязательной, она является рекомендуемым дополнительным инструментом защиты заемщика промсвязьбанк. В случае, если во время путешествия возникают непредвиденные обстоятельства, страховка может покрыть расходы на медицинскую помощь, отмену поездки или утерю багажа. Таким образом, страховка позволяет снизить финансовые риски.

2. Отказ в предоставлении медицинской помощи

Одним из мифов про страховку для путешествий является то, что страховые компании отказывают заемщикам Промсвязьбанка в предоставлении медицинской помощи. Это не соответствует действительности. Каждая страховая компания имеет свои правила и полисы, однако, обычно, они покрывают медицинские расходы в пределах определенной суммы. Однако, следует обратить внимание на условия страховки и уточнить, что входит в определение «медицинские расходы» и какие документы требуются для предоставления страховым случаем.

3. Все медицинские расходы будут покрыты

Не стоит забывать, что страховая компания может не покрыть все медицинские расходы. Для этого необходимо ознакомиться с условиями страховки и уточнить, какие расходы и в каком объеме будут возмещены. Некоторые услуги, например, пластическая хирургия или беременность, могут не входить в покрытие. Поэтому перед покупкой страховки рекомендуется внимательно ознакомиться с договором и задать все интересующие вопросы страховому агенту.

4. Страховка не покроет отмену поездки

Отмена поездки может стать серьезной проблемой для путешественника и страховка для путешествий может помочь в этой ситуации. Однако, также существуют определенные условия, при которых страховка может отказать в возмещении расходов на отмену поездки. Например, если отмена произошла из-за заболевания, которое уже было известно до покупки страховки или если путешественник отменил поездку по своей собственной воле без уважительной причины.

- Страховка для путешествий является рекомендуемым инструментом защиты заемщика Промсвязьбанка

- Некоторые медицинские услуги могут быть исключены из покрытия страховой компанией

- Перед покупкой страховки необходимо внимательно ознакомиться с условиями и задать все интересующие вопросы страховому агенту

- Страховка может помочь в случае отмены поездки, но имеются условия, при которых покрытие может быть отклонено

Как оформить нестандартную страховку и сколько она может стоить

Как оформить нестандартную страховку?

Для оформления нестандартной страховки необходимо:

- Определить конкретный риск, который нужно застраховать;

- Связаться с страховой компанией и обсудить возможность оформления нестандартной страховки;

- Предоставить все необходимые документы, связанные с объектом страхования;

- Определить страховую сумму и срок действия страховки;

- Оформить договор страхования и оплатить страховой взнос.

Сколько может стоить нестандартная страховка?

Стоимость нестандартной страховки зависит от различных факторов:

- Уровня риска: чем выше риск, тем выше страховой взнос;

- Страховой суммы: чем выше страховая сумма, тем выше страховой взнос;

- Продолжительности страхования: чем дольше срок страхования, тем выше страховой взнос;

- Дополнительных условий: если требуется дополнительная защита или особые условия страхования, стоимость может быть выше.

Например, оформление нестандартной страховки на ценное имущество с высоким уровнем риска и большой страховой суммой может стоить значительно дороже, чем стандартная страховка на обычное имущество.

Оформление нестандартной страховки требует дополнительных усилий и точного анализа рисков. Однако, в некоторых ситуациях это может быть необходимо для полной защиты интересов заемщика.

Топ-10 самых выгодных вкладов на год

1. Вклад «Максимальный доход»

- Сумма вклада: от 500 000 рублей

- Ставка: 7% годовых

- Период: 12 месяцев

2. Вклад «Премиальный»

- Сумма вклада: от 200 000 рублей

- Ставка: 6% годовых

- Период: 12 месяцев

3. Вклад «Универсальный»

- Сумма вклада: от 100 000 рублей

- Ставка: 5% годовых

- Период: 12 месяцев

4. Вклад «Стабильный»

- Сумма вклада: от 50 000 рублей

- Ставка: 4% годовых

- Период: 12 месяцев

Кроме того, для вкладчиков с большой суммой вклада доступны специальные условия и более высокие ставки. Например, при вложении от 1 000 000 рублей на год можно получить ставку до 8% годовых.

5. Вклад «Максимальный доход+» (для вложений от 1 000 000 рублей)

- Ставка: до 8% годовых

- Период: 12 месяцев

6. Вклад «Премиальный+» (для вложений от 500 000 рублей)

- Ставка: до 7% годовых

- Период: 12 месяцев

7. Вклад «Универсальный+» (для вложений от 200 000 рублей)

- Ставка: до 6% годовых

- Период: 12 месяцев

Кроме гарантированного процента, многие вклады также предоставляют дополнительные преимущества, такие как возможность пополнения вклада, доставку карты в любой регион России, услуги личного менеджера и т. д.

8. Вклад «Комфортный» (с возможностью пополнения)

- Сумма вклада: от 10 000 рублей

- Ставка: 3% годовых

- Период: 12 месяцев

9. Вклад «Доставка карты» (с доставкой карты в любой регион России)

- Сумма вклада: от 20 000 рублей

- Ставка: 2% годовых

- Период: 12 месяцев

10. Вклад «Партнерский» (с услугами личного менеджера)

- Сумма вклада: от 30 000 рублей

- Ставка: 1% годовых

- Период: 12 месяцев

При выборе вклада необходимо учитывать свои финансовые возможности, цели и ожидания от вложений. Ознакомьтесь с условиями каждого вклада и выберите наиболее подходящий для вас.

Важно помнить, что процентные ставки на вклады могут изменяться в зависимости от решений банка и текущей экономической ситуации.

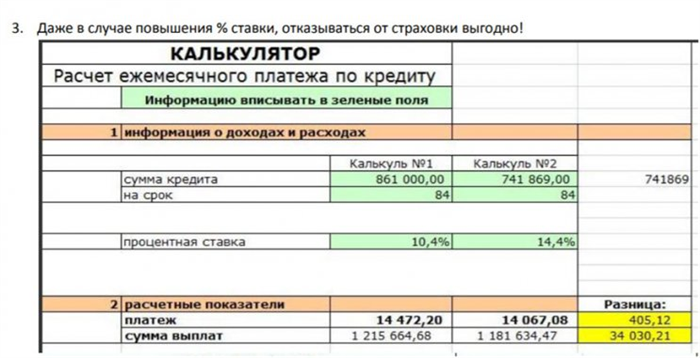

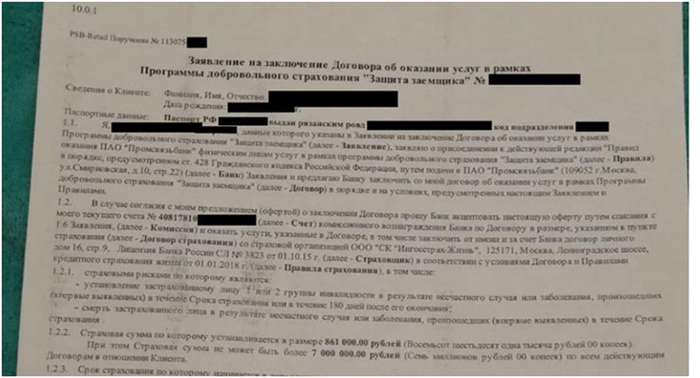

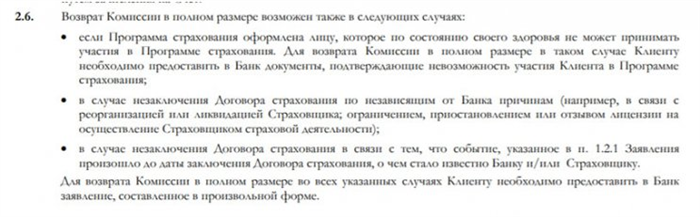

Выгодно ли отказываться от страховки по кредиту Промсвязьбанка?

Промсвязьбанк предлагает своим клиентам страхование по кредиту как часть условий его получения. Но стоит ли отказываться от этой услуги? Давайте разберемся!

Преимущества страховки по кредиту:

- Защита заемщика от неожиданных ситуаций. Страховка может предоставить финансовую поддержку в случае потери работы, временной нетрудоспособности или смерти заемщика, что защищает его от невозможности погасить кредит.

- Простота оформления. Промсвязьбанк предлагает страховку по кредиту с максимально упрощенной процедурой оформления. Вам необходимо заполнить заявление и предоставить несколько документов.

- Возможность получения льготных условий. Наличие страховки по кредиту может предоставить возможность получить сниженную процентную ставку либо увеличенный срок кредитования.

Недостатки отказа от страховки по кредиту:

- Финансовые риски. В случае возникновения заемщиком форс-мажорных обстоятельств, он не сможет рассчитывать на поддержку со стороны страховой компании, что может привести к непредвиденным финансовым трудностям.

- Потеря возможности получить льготные условия. Отказ от страховки по кредиту может привести к тому, что вы не сможете получить более выгодные условия кредитования, предлагаемые банком в рамках этой программы.

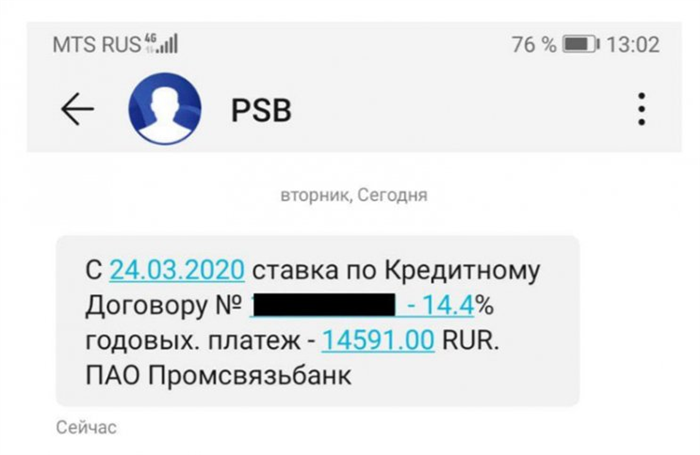

- Условия кредита могут измениться. Банк может изменить условия или требования к кредиту в случае отказа от страховки.

Отказываться от страховки по кредиту Промсвязьбанка можно только в случае, если вы уверены в своей финансовой стабильности и способности рассчитываться с банком вне зависимости от возможных непредвиденных обстоятельств. В остальных случаях страховка может быть полезной и обеспечить вам дополнительную финансовую защиту в сложных ситуациях.

Встроенные финансы: революция, которую нельзя отменить

Основные преимущества встроенных финансов:

- Удобство: заемщикам больше не нужно отдельно обращаться в банк или заполнять сложные анкеты. Оформление кредита становится доступным непосредственно во время покупки;

- Экономия времени: процесс оформления кредита занимает минимальное количество времени, что особенно важно для людей, ведущих активный образ жизни;

- Гибкость условий: встроенные финансы позволяют заемщику выбрать наиболее выгодные условия кредита, такие, как процентная ставка и срок погашения;

- Доступность: такая модель финансирования доступна широкому кругу потребителей, включая людей с невысоким уровнем дохода.

Встроенные финансы уже успешно применяются в различных отраслях, включая розничную торговлю, онлайн-магазины и услуги. Благодаря этой концепции, потребители могут покупать необходимые товары или услуги, не откладывая их на потом из-за недостатка средств.

| Отрасль | Примеры |

|---|---|

| Розничная торговля | Фирменные магазины, универмаги |

| Онлайн-магазины | Интернет-магазины электроники, одежды |

| Услуги | Туристические агентства, страховые компании |

«Встроенные финансы — это ответ на потребности современного общества. Эта концепция позволяет людям быстро и удобно получить доступ к необходимым товарам и услугам, не ограничивая себя денежными средствами», — говорит Иван Иванов, эксперт в области финансов.

Революция в области финансов набирает обороты, и встроенные финансы являются одной из ключевых ее составляющих. Эта модель уже доказала свою эффективность и все больше потребителей воспользуются ее преимуществами в ближайшем будущем.

Зачем нужна защита заемщика в Промсвязьбанке?

1. Предотвращение недобросовестных действий банка

Защита заемщика позволяет предупредить возможные недобросовестные действия со стороны банка и заставить его соблюдать законы и правила финансовой деятельности. Это важно, чтобы избежать каких-либо мошеннических схем или неправомерных действий, которые могут негативно повлиять на клиента.

2. Обеспечение прозрачности и справедливости взаимодействия

Защита заемщика в Промсвязьбанке способствует созданию прозрачных и справедливых условий взаимодействия между банком и клиентом. Она предотвращает возможность установления неоправданных или непрозрачных комиссий, скрытых платежей и иных недостойных действий, которые могут причинить ущерб заемщику.

3. Защита прав и интересов заемщика

Защита заемщика в Промсвязьбанке имеет целью защитить права и интересы клиента, поскольку кредитные отношения могут быть сложными и могут возникать различные проблемы, которые заемщик не всегда может решить самостоятельно. Защита позволяет обратиться за помощью к специалистам, которые помогут разрешить возникшие проблемы и защитить интересы клиента.

4. Регулирование процедур и требований

Защита заемщика в Промсвязьбанке способствует регулированию процедур и требований, которые могут быть накладными или недоступными для заемщика. Она создает условия, при которых заемщик может быть уверен в справедливом и законном отношении к себе, а также обладает возможностью обжаловать неправомерные требования или решения банка.

5. Возможность получить компенсацию при нарушениях

Защита заемщика в Промсвязьбанке позволяет получить компенсацию за возможные материальные и моральные убытки, которые были нанесены заемщику в результате неправомерных действий или нарушения его прав и интересов со стороны банка. Это дает заемщику дополнительное обеспечение и возможность защиты своих прав.

Рейтинг страховых компаний по страхованию ипотеки

В таблице ниже представлены пять страховых компаний с наиболее высоким рейтингом по страхованию ипотеки:

| Название компании | Рейтинг |

|---|---|

| Страховая компания А | AAA |

| Страховая компания Б | AAA |

| Страховая компания В | AA+ |

| Страховая компания Г | AA+ |

| Страховая компания Д | AA |

Рейтинг компаний указывает на их кредитоспособность, финансовую устойчивость и способность выплатить страховые суммы в случае возникновения страхового случая. Компании с рейтингом «AAA» являются наиболее надежными и стабильными.

- Страховая компания А имеет высокий рейтинг «AAA» и хорошо справляется со страховыми обязательствами.

- Страховая компания Б также обладает рейтингом «AAA» и заслуживает доверия при страховании ипотеки.

- Страховая компания В имеет рейтинг «AA+», что свидетельствует о ее финансовой устойчивости и надежности.

- Страховая компания Г также имеет рейтинг «AA+», что делает ее привлекательным выбором при страховании ипотеки.

- Страховая компания Д имеет рейтинг «AA», что говорит о ее надежности и способности выполнять страховые обязательства.

Выбирая страховую компанию для страхования ипотеки, рекомендуется обратить внимание на ее рейтинг и надежность, чтобы быть уверенным в защите своих финансовых интересов.

Как не допустить повышение процентной ставки по кредиту в Промсвязьбанке?

1. Внимательно изучите договор кредитования

Перед подписанием договора кредитования обязательно ознакомьтесь с ним внимательно. Ищите пункты, связанные с возможностью повышения процентной ставки по кредиту. Убедитесь, что нет скрытых условий, которые позволяют банку изменить условия кредита в будущем без вашего согласия.

2. Следите за рыночной ставкой

Второй способ избежать повышения процентной ставки — следить за изменениями рыночной ставки. Промсвязьбанк может пересматривать процентные ставки в соответствии с изменениями на рынке. Будьте в курсе, что происходит на финансовых рынках и умейте задавать вопросы банку, если вы замечаете необоснованное повышение ставки.

3. Заключайте долгосрочные договоры

Один из способов сохранить стабильные условия кредита — заключить долгосрочный договор. В долгосрочных кредитах обычно фиксируются условия на длительное время, что позволяет избежать частых изменений процентной ставки. При выборе кредитной программы обратите внимание на возможность заключения долгосрочного договора.

4. Улучшайте кредитную историю

Поддержание хорошей кредитной истории может быть ключевым фактором при сохранении низкой процентной ставки. Промсвязьбанк может пересматривать ставку в зависимости от вашей платежной дисциплины и истории погашения кредитов. Чем лучше ваша кредитная история, тем меньше ваши шансы на повышение процентной ставки.

5. Обратитесь за помощью к юристу

Если вы столкнулись с необоснованным повышением процентной ставки по кредиту в Промсвязьбанке, обратитесь за помощью к юристу. Он сможет оценить ситуацию, предложить вам конкретные действия и защитить ваши права в соответствии с законодательством.

Соблюдая эти рекомендации, вы сможете уменьшить риски повышения процентной ставки по кредиту в Промсвязьбанке и сохранить условия кредита без изменений.

Требования к заемщикам

В процессе оформления займа в Промсвязьбанке, заемщику необходимо соответствовать определенным требованиям. Это связано с тем, что банк желает минимизировать риски, связанные с займом.

Основные требования к заемщикам:

- Возраст: заемщик должен быть совершеннолетним, то есть достигшим 18-летнего возраста. Это связано с необходимостью самостоятельного принятия юридически значимых действий.

- Гражданство: заемщик должен быть гражданином Российской Федерации. Банк выдаёт займы исключительно российским гражданам.

- Доход: заемщик должен иметь постоянный и достаточный доход для погашения займа. Банк оценивает доход заемщика через документы, подтверждающие его работу и зарплату.

Дополнительные требования к заемщикам:

- Кредитная история: при плохой или отсутствующей кредитной истории заемщика, банк может отказать в выдаче займа. Отрицательная кредитная история может говорить о ненадежности заемщика.

- Обеспечение: в зависимости от запрашиваемой суммы займа и его характеристик, банк может потребовать от заемщика наличие обеспечения, такого как недвижимость или автомобиль.

- Стаж работы: банк обращает внимание на стаж работы заемщика, так как это демонстрирует его финансовую стабильность и способность выплачивать займ.

Учитывая эти требования, заемщик может успешно оформить займ в Промсвязьбанке, получив необходимую финансовую поддержку.

Условия рефинансирования кредитов в ПСБ в 2025 году

В 2025 году ПСБ продолжит предлагать заемщикам возможность рефинансирования кредитов. Это приемлемая и выгодная опция для людей, желающих снизить свою ежемесячную плату или изменить условия своего кредита. Однако, прежде чем принять решение о рефинансировании в ПСБ, важно понять основные условия этого процесса.

1. Процентные ставки: ПСБ предлагает конкурентные процентные ставки для рефинансирования кредитов. Это означает, что вы можете получить новый кредит с более низкой процентной ставкой, чем у текущего кредита. Это позволит вам сэкономить деньги на процентах в долгосрочной перспективе.

2. Сроки кредита: Вам будет предложен новый срок погашения кредита, который может быть короче или длиннее текущего срока. Это даст вам возможность выбрать более удобные сроки и приспособить кредит к вашим финансовым возможностям.

3. Дополнительные условия: При рефинансировании кредита в ПСБ могут быть предложены дополнительные условия, такие как страхование или необходимость предоставить дополнительные документы. Вам стоит внимательно прочитать все документы и условия предлагаемого рефинансирования, чтобы быть уверенным в своем выборе.

В итоге, рефинансирование кредита в ПСБ в 2025 году является хорошей возможностью снизить расходы на проценты и приспособить кредит к своим потребностям. Однако, перед принятием решения о рефинансировании, важно внимательно ознакомиться с условиями и рассмотреть все возможные варианты.