При увольнении с работника могут быть сняты льготы по налогу на доходы физических лиц (НДФЛ). В соответствии с законодательством РФ уволенные сотрудники пользуются специальным налоговым режимом, который позволяет снизить налоговую нагрузку и значительно сэкономить средства. Подробнее об этом читайте далее.

Срок перечисления взносов с зарплаты уволенного

При увольнении работника его работодатель обязан выплатить ему все необходимые суммы денежного вознаграждения за отработанное время, а также удержать и перечислить соответствующие взносы, установленные налоговым и социальным законодательством. Однако, существует определенный срок, в пределах которого работодатель обязан перечислить удержанные суммы.

Срок перечисления взносов с зарплаты уволенного

Согласно статье 153 Трудового кодекса Российской Федерации, работодатель обязан выплатить работнику, увольняющемуся с работы, все деньги, причисляющиеся ему при увольнении, не позднее дня, следующего за днем окончания работы.

Этапы перечисления взносов

- Работодатель удерживает необходимые суммы взносов с зарплаты работника.

- Работодатель должен перечислить удержанные суммы в соответствующие государственные фонды и организации не позднее дня, следующего за днем окончания работы работника.

- Государственные фонды и организации проводят проверку и зачисляют суммы на счет работника или на другие предусмотренные законодательством счета.

Штрафы за нарушение срока перечисления взносов

За несвоевременное перечисление удержанных сумм с зарплаты работника на соответствующие счета могут быть предусмотрены штрафы. Например, согласно статье 5.27 Кодекса Российской Федерации об административных правонарушениях, за нарушение сроков перечисления страховых взносов предусмотрена административная ответственность в виде штрафа в размере от 5% до 10% от суммы недоимки. Также, работодатель может быть обязан уплатить проценты за пользование чужими денежными средствами.

Срок перечисления взносов с зарплаты уволенного работника не должен превышать одного дня после окончания работы. Несвоевременное перечисление удержанных сумм может повлечь за собой административную ответственность и наложение штрафов.

Какие налоги не подлежат уплате при компенсационных выплатах при увольнении

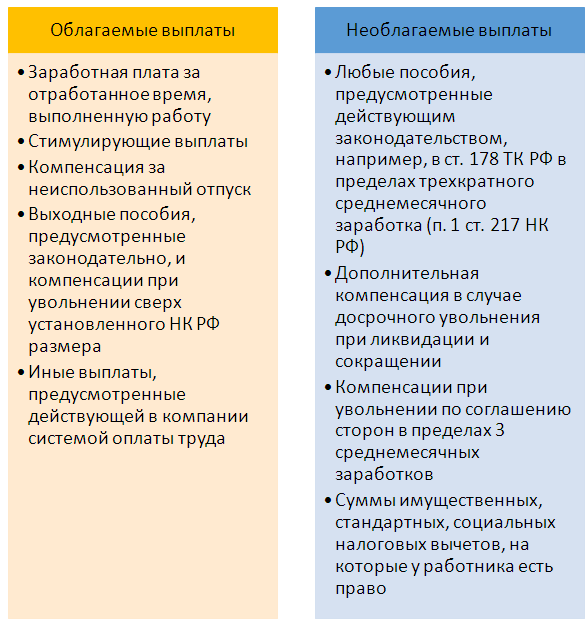

При увольнении работник имеет право на получение различных компенсационных выплат. Но, важно помнить, что не все эти выплаты облагаются налогами. Ниже представлены налоги, которые не подлежат уплате при компенсационных выплатах при увольнении.

1. Налог на доходы физических лиц (НДФЛ)

Компенсационные выплаты, полученные при увольнении, обычно освобождаются от уплаты НДФЛ. Согласно статье 217 Налогового кодекса Российской Федерации, сумма выплаты по компенсации увольняющемуся работнику не облагается налогом, если она не превышает предельную сумму.

2. Пенсионные взносы

Выплаты при увольнении не включаются в базу для начисления пенсионных взносов. Исключение составляют выплаты, которые при увольнении производятся из-за выхода на пенсию или по возрасту.

3. Единый социальный налог (ЕСН)

Выплаты при увольнении не являются объектом налогообложения по ЕСН. Однако, следует учитывать, что если выплаты при увольнении не являются компенсацией ущерба, причиненного здоровью работника, они могут подпадать под объект налогообложения в виде премий или вознаграждений.

4. Взносы на обязательное медицинское страхование

Компенсационные выплаты при увольнении не облагаются взносами на обязательное медицинское страхование. Сумма компенсации не включается в доходы, с которых производится удержание данных взносов.

5. Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний

Компенсационные выплаты при увольнении не облагаются взносами на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний. Сумма компенсации не включается в доходы, с которых производится удержание данных взносов.

Таблица расчета НДФЛ и страховых взносов

При увольнении сотрудника, работодатель обязан удержать и перечислить налоги и страховые взносы в соответствующие фонды. Для расчета НДФЛ и страховых взносов используется специальная таблица, которая помогает определить сумму удержаний в зависимости от размера дохода и социального статуса работника.

Таблица расчета НДФЛ:

| Годовой доход (руб.) | Ставка НДФЛ (%) |

| До 370 000 | 13 |

| Свыше 370 000 до 500 000 | 20 |

| Свыше 500 000 | 30 |

Для расчета НДФЛ по месяцам необходимо поделить годовой доход на 12 и умножить на соответствующую ставку. Например, если годовой доход составляет 400 000 рублей, то налоговая база будет равна 400 000 / 12 = 33 333.33 рублей, а сумма НДФЛ составит 33 333.33 * 20% = 6 666.67 рублей.

Таблица страховых взносов:

| Страховые взносы (%) | Фонды |

| 22 | Пенсионный фонд РФ |

| 2.9 | Федеральный фонд обязательного медицинского страхования |

| 0.2 | Фонд социального страхования РФ |

Расчет страховых взносов производится от заработной платы, исключая налоги, премиальные и другие выплаты. Например, если заработная плата составляет 50 000 рублей, то страховые взносы будут равны 50 000 * (22% (пенсионный фонд) + 2.9% (ФФОМС) + 0.2% (ФСС)) = 14 500 рублей.

Компенсация при увольнении на основании трудового договора

Компенсация при увольнении: основание и условия

Компенсация при увольнении на основании трудового договора регулируется трудовым законодательством и выплачивается в случае, когда работник увольняется по инициативе работодателя. Основными условиями для получения компенсации являются:

- Увольнение должно быть инициировано работодателем;

- Стороны должны расторгнуть трудовой договор по обоюдному согласию;

- Работник должен иметь стаж работы, необходимый для получения компенсации, в соответствии с законодательством;

- Увольнение должно быть обоснованным и соответствовать требованиям трудового законодательства.

Размер компенсации при увольнении

Размер компенсации при увольнении на основании трудового договора определяется в соответствии с действующим законодательством и может зависеть от различных факторов, включая стаж работы и причину увольнения. Также важно учесть, что размер компенсации может быть ограничен установленными законом пределами или максимальной суммой.

Получение компенсации при увольнении

Для получения компенсации при увольнении на основании трудового договора работник должен обратиться к работодателю с соответствующим запросом о выплате компенсации. Работодатель, в свою очередь, обязан выплатить компенсацию в установленные законом сроки и предоставить работнику необходимые документы, подтверждающие факт выплаты компенсации.

Исключения и особенности

Существуют случаи, когда работнику не предоставляется компенсация при увольнении на основании трудового договора. Например, если работник увольняется по собственному желанию или из-за нарушения трудовой дисциплины. Также важно учесть, что некоторые категории работников, такие как руководители и лица, занимающие иные ответственные должности, могут быть исключены из права на получение компенсации при увольнении.

| Компенсация при увольнении на основании трудового договора представляет собой определенную сумму денег, выплачиваемую работнику при расторжении трудового договора по инициативе работодателя. Размер и условия получения компенсации определяются трудовым законодательством, а получение компенсации требует соответствующего обращения к работодателю. |

Важно помнить, что каждый случай увольнения рассматривается индивидуально, и возможность получения компенсации при увольнении на основании трудового договора может зависеть от конкретных обстоятельств и условий трудового договора. Поэтому рекомендуется обратиться за консультацией к юристу или специалисту в области трудового права, чтобы узнать все детали и особенности своей ситуации.

Надо ли удерживать НДФЛ с выходного пособия фиксированной суммой?

НДФЛ с выходного пособия фиксированной суммой не удерживается. В соответствии с Налоговым кодексом РФ, если сумма выходного пособия не превышает 415 тысяч рублей, то удержание налога не производится. Следует отметить, что данное правило применяется исключительно к сумме данного пособия и не распространяется на другие доходы получаемые работником в течение календарного года.

Пример

Работник получает выходное пособие в размере 400 тысяч рублей. В данном случае, сумма пособия не превышает 415 тысяч рублей, следовательно, НДФЛ не удерживается.

НДФЛ по выходному пособию от разных работодателей

Если работник получал доходы от разных работодателей и предоставляет несколько выходных пособий, суммарная выплата может превысить 415 тысяч рублей. В таком случае, при расчете налога учитываются все пособия от разных работодателей, и если их сумма превышает 415 тысяч рублей, то сумма сверх устанавливаемого предельного значения подлежит налогообложению.

Как расчитать НДФЛ по выходному пособию?

Для расчета суммы НДФЛ по выходному пособию используется ставка подоходного налога, установленная действующим законодательством. Текущая ставка НДФЛ составляет 13%.

Для расчета суммы налога необходимо умножить сумму выходного пособия на ставку НДФЛ (0,13).

Таким образом, при выплате выходного пособия фиксированной суммой до 415 тысяч рублей, работодатель не обязан удерживать НДФЛ. При этом, если сумма всех выходных пособий от разных работодателей превышает 415 тысяч рублей, налог должен быть учтен и удержан при расчете общей суммы.

НДФЛ и страховые взносы с компенсационных выплат при увольнении работников

Увольнение работника сотрудничает с рядом финансово-правовых аспектов, включая уплату налогов и страховые взносы. Это важное дополнение к процессу увольнения и требует специального внимания. Особенно важно с учётом того, что компенсационные выплаты работникам при увольнении могут оказаться подлежащими облаганию налогом на доходы физических лиц (НДФЛ) и обязательных страховых взносов.

Налог на доходы физических лиц (НДФЛ)

Компенсационные выплаты при увольнении работникам могут подлежать обложению налогом на доходы физических лиц (НДФЛ). Размер этого налога может зависеть от ряда факторов, включая сумму компенсационных выплат и наличие других льгот или вычетов. Важно учитывать, что НДФЛ платится непосредственно из компенсационных выплат, поэтому работодатель должен правильно рассчитать сумму выплаты, включая налоговую нагрузку.

Обязательные страховые взносы

Помимо НДФЛ, работодатель также может быть обязан уплачивать обязательные страховые взносы с компенсационных выплат работникам при увольнении. Размер этих взносов определяется законодательством и может варьироваться в зависимости от типа компенсационной выплаты и заработной платы работника. Обязательно проверьте соответствующие законы и нормативные документы, чтобы правильно рассчитать размер страховых взносов.

Практические рекомендации

Для правильного учёта налогов и страховых взносов с компенсационных выплат при увольнении работников, следует придерживаться следующих рекомендаций:

- Консультироваться с юристом или специалистом по налогам. Это позволит убедиться в корректности всех правовых и налоговых аспектов увольнения, а также избежать возможных ошибок в уплате налогов и страховых взносов.

- Внимательно анализировать законы и нормативные документы. Работодатель и работник должны быть хорошо информированы обо всех требованиях и нормах, касающихся уплаты налогов и страховых взносов при увольнении. Это поможет избежать непредвиденных проблем и штрафов со стороны налоговых органов.

- Тщательно рассчитывать сумму компенсационных выплат. Определите точную сумму компенсационных выплат, включая учет НДФЛ и страховых взносов. Это поможет избежать переплаты или недоплаты налогов и взносов.

- Вести учет и документирование. Все компенсационные выплаты, а также уплаты налогов и страховых взносов должны быть документально подтверждены. Важно вести подробную бухгалтерскую отчетность и хранить соответствующие документы на протяжении установленного законом срока.

Соблюдение этих рекомендаций поможет работодателю и работнику избежать юридических и финансовых проблем при увольнении. Он также гарантирует соответствие действующему законодательству и поможет поддержать прозрачность и надежность финансовых операций.

Что учесть при расчете лимита

1. Период работы сотрудника

Длительность работы сотрудника важна для определения размера лимита. За каждый месяц работы сотрудник имеет право на увеличение лимита на определенную сумму. Чем больше период работы, тем выше лимит.

2. Категория доходов

Категория доходов также оказывает влияние на расчет лимита. Разные категории доходов могут иметь разные уровни льготы и лимита. Например, доходы от трудовой деятельности и доходы от сдачи в аренду имущества могут иметь разные лимиты.

3. Учет предыдущих выплат

При расчете лимита необходимо учитывать предыдущие выплаты сотруднику. Если сотруднику уже выплачивались доходы в течение года, их сумма должна быть учтена при определении лимита.

| Период работы | Категория доходов | Сумма предыдущих выплат | Лимит |

|---|---|---|---|

| 6 месяцев | Доходы от трудовой деятельности | 500 000 рублей | 1 500 000 рублей |

| 8 месяцев | Доходы от сдачи в аренду имущества | 1 000 000 рублей | 2 000 000 рублей |

Важно учитывать все факторы при расчете лимита, чтобы не допустить ошибок в начислении налога на доходы физических лиц при увольнении сотрудника.

Расчет лимита является ответственной задачей, требующей знания налогового законодательства и учета всех факторов. Важно провести его корректно, чтобы сотрудник получил все льготы, которые ему полагаются по закону.

Какие компенсации при увольнении не облагают НДФЛ

Когда человек увольняется с работы, ему могут быть предоставлены различные компенсационные выплаты. Однако не все компенсации облагаются налогом на доходы физических лиц (НДФЛ). Давайте рассмотрим, какие именно компенсации могут быть освобождены от уплаты налога.

Нижеперечисленные компенсации не облагаются НДФЛ:

- Выплата по компенсации за неиспользованный отпуск. Если работник не использовал полностью свой ежегодный оплачиваемый отпуск, работодатель обязан выплатить ему компенсацию за неиспользованный отпуск. Такая выплата не подлежит налогообложению, если она не превышает размер неиспользованного отпуска, который должен быть выплачен.

- Выплата по компенсации за неотработанный интервал. Если работник был уволен по инициативе работодателя, то он имеет право на выплату компенсации за неотработанный интервал. Эта компенсация также освобождается от уплаты НДФЛ.

- Выплата по компенсации за задержку выплаты заработной платы. Если работник задерживался с выплатой заработной платы, работодатель может быть обязан выплатить ему компенсацию за задержку. Такая выплата также не облагается НДФЛ.

| Компенсация | Облагается НДФЛ |

|---|---|

| Компенсация за неиспользованный отпуск | Нет |

| Компенсация за неотработанный интервал | Нет |

| Компенсация за задержку выплаты заработной платы | Нет |

Если же работник получает другие компенсационные выплаты, не указанные в списке, такие как компенсация за увольнение, материальная помощь и т.д., эти выплаты облагаются НДФЛ в полном объеме согласно действующему законодательству.

Помните, что все указанные освобождения от уплаты НДФЛ применяются только в случае, если сумма компенсации не превышает установленные законодательством лимиты.

Итак, при увольнении с работы не все компенсации облагаются НДФЛ. Компенсации за неиспользованный отпуск, неотработанный интервал и задержку выплаты заработной платы не облагаются налогом. Остальные компенсации подлежат налогообложению.

Порядок исчисления НДФЛ с увольнительных выплат

При увольнении с работы, работник имеет право на получение различных выплат, таких как компенсация за неиспользованный отпуск, компенсация за неотработанный период, компенсация за стаж работы и другие. Вместе с этими выплатами работник должен заплатить налог на доходы физических лиц (НДФЛ). В данной статье описан порядок исчисления и уплаты НДФЛ с увольнительных выплат.

Порядок исчисления НДФЛ

При исчислении НДФЛ с увольнительных выплат применяются специальные правила, установленные законодательством. Основные моменты, которые стоит учесть при исчислении НДФЛ, перечислены ниже:

- НДФЛ исчисляется только с той части увольнительных выплат, которая является доходом работника. Это может быть, например, компенсация за неотработанный период или компенсация за неиспользованный отпуск.

- Ставка НДФЛ зависит от суммы дохода и может быть разной для разных категорий работников. Общая ставка составляет 13%, но для некоторых категорий работников она может быть повышенной или пониженной.

- Общая сумма НДФЛ исчисляется как произведение ставки на сумму дохода. Например, если ставка НДФЛ составляет 13% и сумма дохода 100 000 рублей, то общая сумма НДФЛ будет равна 13 000 рублей.

Порядок уплаты НДФЛ

Уплата НДФЛ с увольнительных выплат осуществляется работодателем. Он обязан удержать сумму НДФЛ из выплаты работнику и перечислить ее в бюджет налоговой службе. При этом работнику должно быть предоставлено уведомление о сумме удержанного налога.

Стоит отметить, что работодатель несет ответственность за своевременное и правильное исчисление и уплату НДФЛ. В случае ошибок или задержек в уплате налога, работодателю может быть начислена пеня.

Исчисление и уплата НДФЛ с увольнительных выплат является обязанностью работодателя. Правильное и своевременное исчисление и уплата НДФЛ важны для соблюдения требований законодательства и предотвращения возможных проблем с налоговыми органами.

Срок уплаты НДФЛ с зарплаты при увольнении

1. Сроки начисления и уплаты

Начисление и уплата НДФЛ с зарплаты при увольнении производятся в соответствии с налоговым законодательством. Работодатель обязан удержать сумму налога из выплачиваемой работникам зарплаты и перечислить ее в бюджет.

2. Сроки начисления налога

Начисление НДФЛ производится, исходя из фактических выплат работнику, в момент осуществления зарплаты или зарплатных начислений. Сумма НДФЛ должна быть указана явно в заработной плате, а работодатель обязан перечислить эту сумму в качестве налога в соответствии с установленными сроками.

3. Сроки уплаты налога

Сроки уплаты НДФЛ в бюджет зависят от вида увольнения:

- при осуществлении увольнения по собственному желанию сотрудника, работодатель обязан уплатить налоговую сумму вместе с заработной платой не позднее следующего налогового периода;

- при увольнении по соглашению сторон срок уплаты НДФЛ должен быть определен между работодателем и работником в соглашении;

- при принудительном увольнении работодатель обязан уплатить налоговую сумму вместе с выплатами по компенсации или с истекающим налоговым периодом в зависимости от условий договора.

| Вид увольнения | Срок уплаты НДФЛ |

|---|---|

| Увольнение по собственному желанию | Не позднее следующего налогового периода |

| Увольнение по соглашению сторон | Согласно соглашению |

| Принудительное увольнение | С выплатами по компенсации или с истекающим налоговым периодом |

4. Ответственность за несоблюдение сроков

Несоблюдение сроков уплаты НДФЛ с зарплаты при увольнении может повлечь за собой финансовые штрафы для работодателя. В случае несвоевременного уплаты налога, работодатель может быть привлечен к административной или даже уголовной ответственности.

Важно помнить, что уплата НДФЛ является обязанностью как работодателя, так и работника. Соблюдение сроков уплаты налога является важным аспектом соблюдения налогового законодательства и поддержания порядка в финансовой сфере.

Налогообложение сумм, выплачиваемых работнику при увольнении

При увольнении работника, он имеет право на получение определенных сумм, которые могут облагаться налогом на доходы физических лиц (НДФЛ). Налогообложение данных выплат может варьироваться в зависимости от их характера и вида. В данной статье мы рассмотрим налогообложение основных выплат при увольнении работника.

Выплата за неиспользованный отпуск

В случае, если работник увольняется и у него имеются неиспользованные отпускные дни, работодатель обязан произвести выплату за них. Данная сумма является облагаемой налогом, и работодатель должен удержать НДФЛ в размере 13% от выплаченной суммы.

Выплата по соглашению сторон

В рамках соглашения сторон работодатель и работник могут договориться о выплате дополнительных сумм при увольнении. Примерами таких выплат могут быть компенсация за неиспользованные отпуска, компенсация за необходимость переезда в связи с увольнением и другие суммы. Выплаты по соглашению сторон облагаются налогом на общих основаниях, согласно действующему законодательству.

Выплата компенсации при сокращении штата

При сокращении штата или ликвидации предприятия работодатель может выплатить работнику компенсацию за увольнение. Данная сумма облагается налогом на общих основаниях, но существуют ограничения по налоговой льготе для такой выплаты. Размер льготы составляет не более 4 миллионов рублей и не может превышать среднюю зарплату работника за последние трое календарных лет.

Выплата по решению суда

В случае, если работник уволен незаконно и суд принимает решение о необходимости выплаты компенсации, данная сумма также облагается налогом на общих основаниях. Работодатель должен выплатить сумму, которая указана в решении суда, после чего удержать НДФЛ в размере 13%.

Компенсации, предусмотренные ТК РФ

Российский Трудовой кодекс (ТК РФ) устанавливает ряд правил и норм, предусматривающих возмещение работникам различных компенсаций в случае увольнения. В этом материале мы рассмотрим основные виды компенсаций, предусмотренные ТК РФ.

Выплата неиспользованного отпуска

Согласно статье 127 ТК РФ, работнику, увольняющемуся, полагается выплата за неиспользованный отпуск. Размер выплаты определяется исходя из зарплаты работника и количества дней отпуска, которые ему предоставлялись, включая дополнительные дни.

Пример: Если работник имел право на 28 дней оплачиваемого отпуска и у него осталось 14 неиспользованных дней, то он имеет право на выплату за 14 дней отпуска.

Выходное пособие

По статье 178 ТК РФ, работники имеют право на запрошенное увольнение и получение выходного пособия в размере трех средних заработков. Выходное пособие выплачивается в день увольнения или в другой согласованный период.

Компенсация за сокращение штата

Если работник был уволен в связи с сокращением штата или прекращением деятельности организации, ему полагается компенсация, размер которой определяется согласно статье 178 ТК РФ. Работнику выплачивается сумма, равная среднемесячной заработной плате за последние три месяца работы.

Выплата премий и вознаграждений

Согласно статье 138 ТК РФ, увольняющийся работник имеет право на выплату премий и вознаграждений, которые он заработал в период работы в организации, но которые не были выплачены ему по различным причинам.

Выплата компенсации по причине непредоставления работы

Если работодатель не предоставляет работнику работу без уважительных причин, которая не связана с нарушением работником трудовых обязанностей, то работнику полагается компенсация за фактическую неиспользованную работу. Размер компенсации определяется в соответствии с статьей 142 ТК РФ.

Компенсации при прекращении трудового договора по инициативе работника

Если работник расторгает трудовой договор по собственному желанию (своей инициативе), ему не полагается компенсация в соответствии с ТК РФ. Однако, стороны могут предусмотреть выплату компенсации в дополнительном соглашении к трудовому договору или в коллективном договоре.

| Виды компенсаций | Нормативное регулирование |

|---|---|

| Выплата неиспользованного отпуска | Статья 127 ТК РФ |

| Выходное пособие | Статья 178 ТК РФ |

| Компенсация за сокращение штата | Статья 178 ТК РФ |

| Выплата премий и вознаграждений | Статья 138 ТК РФ |

| Компенсация по причине непредоставления работы | Статья 142 ТК РФ |

Удерживается ли НДФЛ с выходного пособия

НДФЛ и выходное пособие

НДФЛ представляет собой налог, который начисляется на доходы физических лиц. Обычно НДФЛ удерживается с заработной платы работника. Однако, когда речь идет о выходном пособии, есть определенные правила, которые устанавливают возможность удержания налога.

Особенности удержания НДФЛ с выходного пособия

В заголовке №3 стоит рассмотреть особенности удержания НДФЛ с выходного пособия. Начнем с определения того, что такое выходное пособие.

- Выходное пособие — это выплата, которую работник получает при увольнении по инициативе работодателя или в связи с ликвидацией предприятия, увольнением по сокращению штатов и другими подобными ситуациями.

- Выходное пособие выплачивается работнику в размере, установленном законодательством или коллективным договором.

- Выходное пособие не является доходом, облагаемым НДФЛ.

Таким образом, НДФЛ не удерживается с выходного пособия, так как данная выплата не считается доходом, подлежащим налогообложению.

Пример

Пример: Работник уволился по собственному желанию в связи с переездом в другой город. Ему выплачивается выходное пособие в размере трех средних месячных заработков. Средний заработок работника составляет 50 000 рублей, поэтому выходное пособие будет составлять 150 000 рублей.

В данном случае, работнику будет выплачено выходное пособие в размере 150 000 рублей без удержания НДФЛ, так как данная выплата не является доходом, облагаемым налогом.

Таким образом, НДФЛ не удерживается с выходного пособия, поскольку данная выплата не считается доходом, облагаемым налогом. Однако, стоит учесть, что удержания налога могут быть в случае, если выходное пособие превышает установленные законодательством лимиты или если работник обязан уплачивать задолженность по НДФЛ. В каждом конкретном случае необходимо учитывать все обстоятельства и правила, действующие на данный момент.

Порядок исчисления страховых взносов с расчета при увольнении

Для исчисления страховых взносов с расчета при увольнении работодатель должен:

- Определить базу исчисления страховых взносов, которая является основой для установления социального страхования;

- Оценить исходящие страховые взносы, включая обязательные пенсионные, медицинские, социальные и прочие страховые взносы;

- Учесть льготы и особенности законодательства при увольнении, которые могут снизить сумму страховых взносов;

- Составить и подать все необходимые документы и отчетности в соответствующие органы государственного контроля.

Важно отметить, что при увольнении сотрудника применяются льготы по НДФЛ, однако это может не относиться к исчислению страховых взносов на его заработную плату. То есть, работодатель должен правильно исчислить страховые взносы в полном объеме, исходя из фактически полученной заработной платы сотрудника.

В целом, порядок исчисления страховых взносов с расчета при увольнении является ответственным этапом процесса увольнения и требует внимательного подхода. Работодатель обязан ознакомиться с действующим законодательством, учитывать все изменения и особенности правил исчисления страховых взносов, а также консультироваться с профессионалами в области бухгалтерии и налогового права.