Список крупных предприятий является важной составляющей экономической и политической сферы государства. Однако, определение, какие предприятия считаются крупными, может вызывать споры и неоднозначные толкования. Данная статья рассмотрит различные факторы и институты, которые принимают во внимание при определении списка крупных предприятий.

Что вы узнаете о крупных предприятиях?

В этой статье вы узнаете о том, кто определяет список крупных предприятий, как это влияет на экономику и какие преимущества предоставляются таким предприятиям.

Кто определяет список крупных предприятий?

- Государство

- Банки

- Экономические аналитики

- Специализированные рейтинговые агентства

Государство имеет особую роль в определении крупных предприятий. Оно создает законы и регулирующие механизмы, которые помогают определить, что именно делает предприятие крупным и насколько важным оно является для экономики страны.

Кроме государства, банки также могут определить крупные предприятия. Они анализируют финансовые показатели компаний, исходя из которых принимают решение о том, является ли предприятие крупным или нет.

Экономические аналитики и специализированные рейтинговые агентства также активно участвуют в определении списка крупных предприятий. Они проводят комплексный анализ деятельности компаний и составляют рейтинги, основываясь на таких критериях, как обороты, прибыль и рыночная доля.

Как это влияет на экономику?

Определение крупных предприятий имеет важное значение для экономики страны. Такие компании играют ведущую роль в развитии отраслей, создают рабочие места и вносят значительный вклад в налоговую систему.

Крупные предприятия обладают не только финансовой мощью, но и технологическими ресурсами, которые способны повысить конкурентоспособность и инновационный потенциал страны.

Они также имеют возможность привлекать инвестиции и развивать международные партнерства, что способствует укреплению экономической позиции страны на мировой арене.

Преимущества крупных предприятий

- Финансовая стабильность

- Лидерство в отрасли

- Резервы для инноваций

- Развитие социальной ответственности

Крупные предприятия обладают финансовой стабильностью, что позволяет им выдерживать экономические кризисы и реализовывать долгосрочные стратегии развития.

Они также являются лидерами в своей отрасли, что способствует росту конкурентоспособности и инноваций.

Крупные предприятия имеют резервы для инноваций и исследований, которые позволяют им идти в ногу со временем и создавать новые технологии и продукты.

Кроме того, крупные предприятия обычно проявляют большую социальную ответственность, заботясь о своих сотрудниках, экологии и обществе в целом.

Постановка на учет и последствия

Требования к постановке на учет:

- Определение юридического адреса и места нахождения предприятия;

- Наименование и ОГРН (Основной государственный регистрационный номер) компании;

- Постановка на учет в соответствующих контролирующих органах и налоговых службах;

- Регистрация учетной системы и получение свидетельства о постановке на учет;

- Передача отчетности в налоговую службу.

Последствия неправильной постановки на учет:

- Штрафные санкции и дополнительные выплаты за нарушение сроков или неправильное оформление документов;

- Понижение рейтинга, потеря доверия со стороны партнеров и клиентов;

- Усложнение процесса бухгалтерии и налогообложения;

- Потеря возможности участвовать в тендерах и государственных закупках;

- Юридические проблемы и судебные разбирательства.

Как избежать проблем с постановкой на учет:

- Своевременно обращаться за помощью к специалистам в области бухгалтерии и налогообложения;

- Внимательно изучить все требования закона и правила постановки на учет;

- Точно заполнять все необходимые документы и предоставлять их в налоговую службу в срок;

- Регулярно обновлять информацию об учетной системе и соблюдать все изменения в законодательстве;

- Вести бухгалтерию и отчетность в соответствии с требованиями закона и налоговых органов.

Итак, постановка на учет – это неотъемлемая часть деятельности предприятия. Несоблюдение требований и неправильное оформление документов могут повлечь за собой серьезные последствия и проблемы для компании. Поэтому важно соблюдать все необходимые требования, своевременно обращаться за помощью и вести учет и отчетность соответствующим образом.

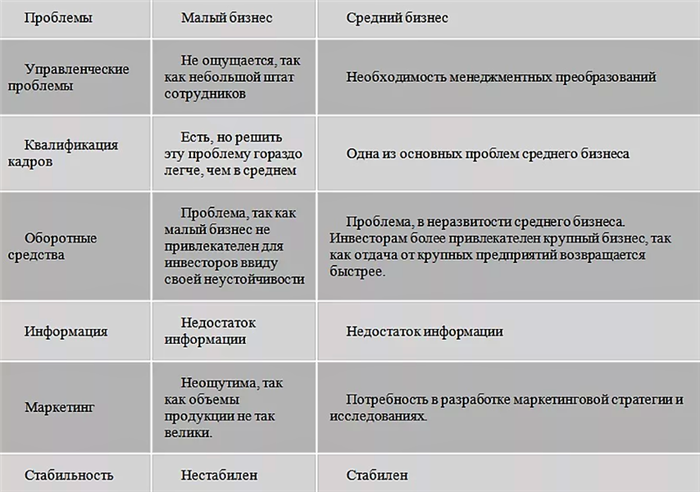

Критерии отнесения к малому, среднему или крупному бизнесу

В Российской Федерации существуют определенные критерии, которые позволяют определить размер предприятия и отнести его к малому, среднему или крупному бизнесу. Эти критерии устанавливаются в соответствии с законодательством и используются для целей государственной поддержки и регулирования предпринимательской деятельности.

Критерии отнесения к малому бизнесу:

- Среднесписочная численность работников не превышает 100 человек;

- Годовая выручка не превышает 800 миллионов рублей (за 2021 год);

- Сумма балансовой стоимости активов не превышает 400 миллионов рублей (за 2021 год);

- Не является участником крупной группы компаний.

Критерии отнесения к среднему бизнесу:

- Среднесписочная численность работников составляет от 101 до 250 человек;

- Годовая выручка составляет от 800 миллионов до 2 миллиардов рублей (за 2021 год);

- Сумма балансовой стоимости активов составляет от 400 миллионов до 4 миллиардов рублей (за 2021 год);

- Не является участником крупной группы компаний.

Критерии отнесения к крупному бизнесу:

- Среднесписочная численность работников превышает 250 человек;

- Годовая выручка превышает 2 миллиарда рублей (за 2021 год);

- Сумма балансовой стоимости активов превышает 4 миллиарда рублей (за 2021 год);

- Может быть участником крупной группы компаний.

Важно отметить, что критерии отнесения к малому, среднему или крупному бизнесу могут меняться в зависимости от региона и отрасли деятельности. Данные критерии позволяют правительству и федеральным органам власти определить предприятия, которые нуждаются в поддержке и стимулировании развития. Кроме того, размер бизнеса может влиять на налоговые льготы, доступ к государственным закупкам и другие привилегии.

Минусы и риски крупных предприятий

Крупные предприятия привлекают внимание и представляют существенные экономические возможности. Однако они также несут определенные минусы и риски, которые следует учитывать при рассмотрении их деятельности.

1. Монополистическое положение

Крупные предприятия могут иметь монополистическую позицию на рынке, что ограничивает конкуренцию и может привести к повышению цен. Это может отрицательно сказаться на потребителях, которые становятся зависимыми от одного поставщика товаров или услуг.

2. Бюрократический аппарат

С ростом размера предприятий увеличивается бюрократический аппарат, что может замедлять процесс принятия решений и создавать сложности в управлении. Большие организации часто страдают от бюрократии, что снижает реактивность и гибкость в адаптации к изменениям на рынке.

3. Риск потери фокусировки

Когда предприятие становится крупным, у него может возникнуть риск потери фокусировки на своей основной деятельности. Отвлечение на различные проекты, слияния и поглощения может отнять ресурсы и внимание от основного бизнеса, что может отразиться на его результативности.

4. Проблемы с корпоративной культурой

Крупные предприятия часто сталкиваются с проблемами поддержания и развития здоровой корпоративной культуры. С увеличением численности сотрудников и распределением по разным географическим локациям становится сложнее формировать единую и эффективную культуру.

5. Уязвимость к экономическим кризисам

Крупные предприятия могут быть более уязвимыми к экономическим кризисам, так как их деятельность затрагивает большое количество рынков и секторов экономики. Это может привести к снижению спроса на их продукцию или услуги и значительной потере прибыли.

6. Социальные и экологические проблемы

Большие предприятия могут влиять на социальную сферу и окружающую среду. Несоблюдение социальных и экологических стандартов может приводить к протестам общественности, судебным разбирательствам и плохой репутации. Крупные компании также могут оказывать существенное влияние на региональную экономику и занятость.

7. Трудности в диверсификации

Когда предприятие становится крупным, оно может столкнуться с трудностями в диверсификации своей деятельности. Диверсификация может быть сложной из-за жесткости бюрократической структуры и инертности крупных организаций.

В целом, крупные предприятия имеют свои минусы и риски, которые следует учитывать при анализе их работы. Однако, соответствующие стратегии управления и мониторинга рисков могут помочь минимизировать негативные последствия и преодолеть вызовы, с которыми они сталкиваются.

Права и обязанности юридических лиц – крупнейших налогоплательщиков

Права юридических лиц – крупнейших налогоплательщиков:

- Право на защиту своих интересов. Крупные предприятия имеют право на юридическую и экономическую защиту своих интересов, включая право на судебную защиту от неправомерных действий со стороны государственных органов.

- Право на свободу предпринимательской деятельности. Юридические лица имеют право на проведение экономической деятельности в соответствии с законодательством и без неправомерного вмешательства со стороны государства.

- Право на конкуренцию. Крупные налогоплательщики имеют право на участие в конкуренции на рынке, при этом государство должно обеспечивать равные условия для всех участников рыночных отношений.

Обязанности юридических лиц – крупнейших налогоплательщиков:

- Обязанность уплаты налогов и сборов. Крупные предприятия обязаны своевременно и полностью уплачивать все налоги и обязательные платежи в соответствии с действующим законодательством.

- Обязанность предоставления финансовой и налоговой отчетности. Юридические лица должны регулярно предоставлять государственным органам отчетность о своей финансовой и налоговой деятельности, соблюдая установленные сроки и форматы.

- Обязанность соблюдения правовых норм. Крупные налогоплательщики обязаны соблюдать законы и нормативные акты, связанные с экономической деятельностью, трудовыми отношениями, защитой окружающей среды и т.д.

Таким образом, права и обязанности юридических лиц – крупнейших налогоплательщиков направлены на соблюдение законов, поддержку конкуренции и обеспечение экономической стабильности. Гармоничное взаимодействие предприятий с государством способствует эффективному функционированию экономики и созданию благоприятной инвестиционной среды.

Критерии отнесения налогоплательщиков к крупнейшим

Критерии определения крупных налогоплательщиков предусмотрены законодательством и основываются на финансовых и организационных показателях компании. Рассмотрим основные критерии для отнесения налогоплательщиков к категории «крупнейших»:

1. Оборот

Одним из ключевых показателей является оборот предприятия за определенный период. Если оборот превышает определенную сумму, установленную законодательством, налогоплательщик считается крупным.

2. Число сотрудников

Количество работников также является важным критерием для определения крупного налогоплательщика. Если компания имеет значительное число сотрудников, она может быть признана крупным налогоплательщиком.

3. Капитализация

Капитализация предприятия — это общая стоимость его активов. Если капитализация превышает определенную сумму, назначенную законодательством, компания может быть отнесена к крупным налогоплательщикам.

4. Отраслевая принадлежность

В отнесении предприятия к крупнейшим учитывается также его отраслевая принадлежность. Некоторые отрасли экономики имеют особую важность для страны и их крупные предприятия автоматически считаются крупнейшими налогоплательщиками.

5. Банковские реквизиты

Специальные банковские реквизиты могут использоваться для идентификации крупных налогоплательщиков. Налоговые органы могут базироваться на показателях, полученных из банковских систем, чтобы определить предприятия с большими финансовыми транзакциями.

6. Международные критерии

Помимо национальных критериев, международные стандарты также могут использоваться для определения крупных налогоплательщиков. Например, крупные предприятия, входящие в список Fortune 500, часто считаются крупнейшими налогоплательщиками.

Необходимо отметить, что критерии отнесения налогоплательщиков к крупнейшим могут отличаться в разных странах и зависят от местного законодательства.

Преимущества малого бизнеса

Гибкость и оперативность

Основное преимущество малого бизнеса заключается в его гибкости и способности к быстрым изменениям и адаптации к рыночным условиям. Решения принимаются оперативно, без большого количества сложных процедур и бюрократии. Малые предприятия могут быстро реагировать на изменения спроса, менять ассортимент и услуги, что позволяет им опережать крупные компании и выйти вперед на рынке.

Близость к клиенту

Малый бизнес имеет возможность лучше понимать потребности и предпочтения своих клиентов. Благодаря более тесному контакту, небольшие предприятия могут быстрее реагировать на запросы и изменения вкусов клиентов. Они создают более эффективные стратегии удовлетворения потребностей клиентов, что способствует развитию и укреплению бренда.

Индивидуальный подход

Малый бизнес имеет возможность обеспечить каждому клиенту индивидуальный подход. Коммуникация с клиентами происходит на более личном уровне, что помогает установить доверительные отношения и повысить удовлетворенность клиентов. Проекты реализуются с учетом индивидуальных потребностей каждого клиента, что позволяет достичь большей эффективности и результативности в сотрудничестве.

Большая гибкость в управлении

Управление малым бизнесом происходит более гибко и децентрализованно, что позволяет предприятию быстро приспосабливаться к изменяющимся условиям и решать проблемы на месте. Отсутствие сложной иерархической структуры и большого количества bürokratii облегчает процесс принятия решений и повышает оперативность действий.

Создание новых рабочих мест

Малый бизнес играет значительную роль в создании новых рабочих мест, что содействует развитию экономики и снижению уровня безработицы. Малые предприятия способны быстрее расширяться и увеличивать штат сотрудников, что способствует улучшению социальной ситуации в регионе.

Стимулирование инноваций

Малый бизнес является источником инноваций и новых идей. Он способствует развитию и применению новых технологий, процессов и подходов, что способствует повышению производительности и конкурентоспособности на рынке. Малые предприятия часто являются «лабораториями» для разработки и тестирования новых идей, которые впоследствии могут быть внедрены их крупными конкурентами.

В целом, малый бизнес обладает рядом преимуществ, которые позволяют ему эффективно конкурировать с крупными предприятиями. Гибкость, близость к клиенту, индивидуальный подход, гибкий управленческий подход, создание рабочих мест и стимулирование инноваций делают малый бизнес важным и составляющим элементом экономики.

Большой или крупный бизнес?

Мир бизнеса разнообразен и знаком каждому из нас. Среди всех предприятий можно выделить две категории: малый / средний бизнес и крупные предприятия. Разберемся, что именно отличает крупный бизнес от остальных.

Крупный бизнес — это категория предприятий, которые отличаются значительными объемами производства и высокой долей рынка. Они имеют крупный штат сотрудников, большое количество филиалов и географическое разветвленность. Крупные предприятия внушительно влияют на экономику страны и определяют список ключевых игроков на рынке.

Отличительные черты крупного бизнеса:

- Высокий оборот средств: Крупные предприятия занимают крупные доли рынка, обслуживают большое количество клиентов и потому имеют высокий объем продаж.

- Расширенная организационная структура: У крупного бизнеса сложная иерархия с подразделениями, отделами и филиалами, что обеспечивает более эффективное управление и координацию деятельности.

- Научно-техническое развитие: Крупные предприятия активно внедряют инновационные технологии, проводят научные исследования и разработки, что позволяет им оставаться конкурентоспособными на рынке.

- Социальная ответственность: Крупный бизнес осознает свою ответственность перед обществом и активно вкладывает средства в социальные программы, помогая развитию образования, медицины, спорта и других сфер.

Плюсы и минусы крупного бизнеса:

| Плюсы | Минусы |

|---|---|

| Высокий уровень доходов и прибыли | Высокая степень бюрократии |

| Больше возможностей для карьерного роста | Удаленность руководства от оперативных процессов |

| Большой экономический вес и влияние | Трудность в принятии быстрых и гибких решений |

| Стабильность и надежность | Сложности в коммуникации и координации между отделами |

Крупный бизнес играет значительную роль в экономике страны и имеет большое социальное значение. Однако, несмотря на крупные объемы и обороты, крупные предприятия сталкиваются с рядом проблем, связанных с управлением и бюрократией. Найти баланс и решить эти проблемы – задача руководства каждого крупного предприятия.

Итак, крупный бизнес отличается от других предприятий своими объемами, организационной структурой, технологическим прогрессом и социальной ответственностью. Он играет значительную роль в экономике и определяет список ключевых игроков на рынке. Однако, такой бизнес имеет и свои сложности, связанные с управлением и принятием решений. Важно найти баланс и стремиться к постоянному развитию и совершенствованию своих процессов, чтобы успешно существовать в современном бизнес-мире.

Взаимоотношения КН с ФНС

Взаимоотношения между контрагентами и Федеральной налоговой службой (ФНС) имеют важное значение для эффективного функционирования и развития крупных предприятий. В данной статье рассмотрим, как устанавливаются эти взаимоотношения и какие преимущества они могут принести.

Сотрудничество КН и ФНС

Сотрудничество между крупными предприятиями (КН) и Федеральной налоговой службой (ФНС) основывается на взаимном доверии и партнерстве. Оно предполагает активное взаимодействие и обмен информацией для обеспечения соблюдения налогового законодательства и минимизации возможных налоговых рисков. Для этого КН и ФНС подписывают соответствующие договоры о сотрудничестве.

Преимущества сотрудничества

Сотрудничество между КН и ФНС имеет ряд преимуществ:

- Обеспечение прозрачности и законности налоговых операций КН;

- Получение оперативной и достоверной информации от ФНС;

- Предоставление КН преимущественного доступа к некоторым налоговым льготам;

- Возможность обмена опытом и лучшими практиками между контрагентами;

- Ускорение процесса проверок и предотвращение возможных налоговых споров;

- Повышение уровня доверия со стороны инвесторов, банков и партнеров.

Виды информационного взаимодействия

Для обеспечения эффективного сотрудничества КН и ФНС используют различные виды информационного взаимодействия:

- Электронное обмен информацией: КН передает ФНС электронные документы, включая налоговые отчеты, бухгалтерскую и финансовую отчетность.

- Аудиторские проверки: ФНС проводит аудиторские проверки финансовой и налоговой отчетности КН для выявления налоговых нарушений и обеспечения соблюдения налогового законодательства.

- Консультации и семинары: ФНС предоставляет КН консультации и проводит обучающие семинары по актуальным вопросам налогообложения и налоговому контролю.

- Аналитические работы: ФНС проводит аналитические исследования налоговой отчетности КН для выявления трендов и рисков в налогообложении.

Примеры успешного сотрудничества

Сотрудничество между КН и ФНС успешно реализуется на практике. Вот несколько примеров:

| Компания | Эффекты сотрудничества |

|---|---|

| ОАО «Газпром» | Снижение налоговых рисков и увеличение прозрачности налогообложения благодаря активному взаимодействию с ФНС. |

| ООО «Роснефть» | Оптимизация налоговых платежей и получение льготных условий налогообложения с помощью диалога и консультаций с ФНС. |

| ПАО «Сбербанк» | Минимизация возможных налоговых споров и повышение инвестиционной привлекательности компании благодаря сотрудничеству с ФНС. |

Таким образом, сотрудничество между КН и ФНС является важным фактором для обеспечения эффективности налогообложения и защиты интересов крупных предприятий. Правильное установление и поддержание этих взаимоотношений приводит к сокращению налоговых рисков и повышению доверия со стороны бизнес-сообщества и государственных органов

Взаимозависимость и лицензирование

При лицензировании интеллектуальной собственности крупные предприятия могут взаимодействовать с другими компаниями или отдельными лицами, разрешая им использовать свои патенты, авторские права или товарные знаки. Взамен, предприятие получает лицензионные отчисления или другие виды компенсации. Такая практика позволяет предприятиям расширять свое влияние на рынке и получать дополнительные источники дохода.

Взаимозависимость

Взаимозависимость между предприятиями может проявляться в различных формах:

- Совместные проекты. Крупные предприятия могут объединять свои ресурсы и экспертизу для создания и развития совместных проектов. Это позволяет им снизить риски и распределить затраты на исследования и разработки.

- Создание цепочки поставок. Предприятия могут работать вместе в рамках цепочки поставок, обеспечивая друг друга необходимыми ресурсами, компонентами или услугами. Такая взаимозависимость повышает эффективность и конкурентоспособность всех участников цепочки.

- Партнерские отношения. Предприятия могут вступать в партнерство с другими компаниями, чтобы совместно разрабатывать новые продукты или услуги, делиться знаниями и опытом, а также решать совместные проблемы.

Лицензирование

Лицензирование интеллектуальной собственности является важным инструментом для крупных предприятий. Оно позволяет им:

- Расширить рынок. Лицензирование позволяет предприятиям распространять свои продукты или услуги на новые рынки без необходимости прямого присутствия или инвестиций в открытие собственных филиалов.

- Монетизировать интеллектуальную собственность. Лицензирование позволяет предприятиям получать дополнительные источники дохода за счет разрешения другим компаниям использовать их патенты, авторские права или товарные знаки.

- Защитить интеллектуальную собственность. Лицензирование может быть использовано для защиты интеллектуальной собственности от нарушений, поскольку принятие лицензионных соглашений создает юридическую основу для пресечения незаконного использования.

Примеры крупных предприятий

Несколько примеров крупных предприятий, активно использующих взаимозависимость и лицензирование:

| Компания | Пример лицензирования |

| Apple Inc. | Лицензирование технологии Face ID другим производителям смартфонов |

| Microsoft Corporation | Лицензирование операционной системы Windows различным производителям компьютеров |

| Mercedes-Benz | Лицензирование технологии самоуправляемых автомобилей другим автопроизводителям |

Взаимозависимость и лицензирование являются важными стратегическими инструментами для крупных предприятий. Они позволяют компаниям расширять рынок, монетизировать свою интеллектуальную собственность и повышать свою конкурентоспособность. Эти практики играют существенную роль в современной экономике и являются неотъемлемой частью успешной бизнес-стратегии.

Критерии, используемые при определении крупнейших плательщиков налогов

1. Оборот

Один из основных критериев определения крупнейших плательщиков налогов — это оборот компании. Чем больше оборот, тем больше налогов платит предприятие. Поэтому, компании с высокими оборотами обычно входят в список крупнейших плательщиков налога.

2. Прибыль

Для определения крупнейших плательщиков налога также учитывается прибыль предприятия. Компании, которые имеют высокую прибыль и соответствующие налоговые обязательства, могут быть включены в этот список. При этом уровень прибыли рассматривается в контексте отрасли и размера компании.

3. Количество персонала

Критерием определения крупнейших плательщиков налогов также является количество сотрудников компании. Чем больше сотрудников у предприятия, тем больше налоговых выплат может быть сделано. Поэтому компании, имеющие большое количество персонала, могут войти в список крупнейших плательщиков налога.

4. Социальная ответственность

Социальная ответственность предприятия также учитывается при определении крупнейших плательщиков налогов. Компании, активно осуществляющие социальные программы, например, в сфере благотворительности или развития образования, могут быть признаны крупнейшими плательщиками налогов.

5. Соблюдение налогового законодательства

Компании, строго соблюдающие налоговое законодательство и выполняющие свои обязательства перед государством, также могут попасть в список крупнейших плательщиков налога. Это позволяет гарантировать государству стабильный поток налоговых доходов.

Все эти критерии помогают государству определить крупнейших плательщиков налога и сконцентрировать свои усилия на этих компаниях. Такая стратегия позволяет эффективно управлять налоговой политикой и обеспечивать устойчивое развитие экономики.

Взаимозависимость компаний и значение лицензии для деятельности

Значение лицензии для компаний

Лицензия является документом, выдаваемым государственными или регулирующими органами, который подтверждает законность и правомерность деятельности компании в определенной сфере.

- Лицензия выполняет ряд важных функций:

- Подтверждает соответствие компании требованиям и стандартам, установленным законодательством.

- Предоставляет гарантию клиентам и партнерам о безопасности и качестве услуг или товаров, предлагаемых компанией.

- Обеспечивает защиту интересов компании, устанавливая правовые рамки для ее деятельности.

- Позволяет участвовать в конкурсах и тендерах, ограничивая доступ на рынок только для тех компаний, которые соответствуют требованиям и обладают лицензией.

Взаимозависимость компаний

Компании ведут активное взаимодействие друг с другом в рамках различных бизнес-процессов. Взаимозависимость может быть выражена в следующих аспектах:

- Сотрудничество в поставках и закупках. Компании могут быть связаны цепочкой поставок, где одна компания является поставщиком для другой, и успешность одной компании напрямую влияет на успешность другой.

- Стратегическое партнерство. Компании могут входить во взаимовыгодные партнерские отношения, где каждая сторона приносит свои экспертизу или ресурсы для достижения общих целей.

- Регулирование отрасли. В некоторых отраслях компании объединяются в ассоциации или общества, которые занимаются установлением стандартов и требований для всей отрасли, влияя тем самым на деятельность каждой компании в отдельности.

Важность лицензии для взаимозависимости компаний

Лицензия для деятельности играет важную роль в контексте взаимозависимости компаний. Наличие лицензии позволяет:

- Участвовать в различных бизнес-процессах и конкуренции с другими компаниями.

- Демонстрировать свою надежность и качество услуг или товаров клиентам и партнерам.

- Регулировать деятельность компании в соответствии с требованиями и стандартами отрасли.

Таким образом, наличие лицензии является важным фактором для успешной взаимозависимости компаний и позволяет установить правильные рамки и гарантировать эффективное взаимодействие.

Отчетность крупнейших налогоплательщиков

Кто определяет список крупнейших налогоплательщиков?

Список крупнейших налогоплательщиков определяется на основе критериев, установленных налоговым законодательством каждой страны. Обычно в список включаются предприятия, которые имеют крупный объем выручки или высокий уровень налоговых платежей.

Органы налоговой службы отслеживают финансовую деятельность предприятий и на основе полученных данных определяют, является ли предприятие крупнейшим налогоплательщиком. Определение крупнейших налогоплательщиков осуществляется ежегодно и основывается на фактических данных, представленных предприятиями.

Какова роль отчетности крупнейших налогоплательщиков?

Отчетность крупнейших налогоплательщиков играет важную роль в системе налогового контроля. Она позволяет государственным органам отслеживать финансовую деятельность предприятий, распределять налоговые ресурсы и принимать меры по защите интересов государства и налогоплательщиков.

Кроме того, отчетность предоставляет возможность анализировать финансовое состояние крупнейших налогоплательщиков, выявлять тенденции в их деятельности и принимать решения по повышению эффективности налоговых платежей.

Какие данные включает отчетность крупнейших налогоплательщиков?

Отчетность крупнейших налогоплательщиков включает различные данные о финансовой и налоговой деятельности предприятий. Это могут быть следующие данные:

- Выручка предприятия за отчетный период

- Расходы предприятия

- Прибыль (убыток) от основной деятельности

- Сумма налоговых платежей предприятия

- Информация о налоговых льготах и преимуществах

Эти данные позволяют не только оценить финансовое состояние предприятий, но и проводить сравнительный анализ их деятельности с другими крупными налогоплательщиками в отрасли.

Зачем государству нужна отчетность крупнейших налогоплательщиков?

Отчетность крупнейших налогоплательщиков является необходимым инструментом для контроля за их деятельностью и соблюдением налогового законодательства. Государство использует эти данные для:

- Оценки финансовой деятельности предприятий

- Распределения налоговых ресурсов

- Принятия мер по защите интересов государства и налогоплательщиков

- Анализа деятельности крупнейших налогоплательщиков и принятия решений по повышению эффективности налоговых платежей

Таким образом, отчетность крупнейших налогоплательщиков играет важную роль в системе налогового контроля и позволяет государству эффективно управлять налоговыми ресурсами.

Основные характеристики предпринимательства

- Рискованность: Предпринимательство связано с возникающими рисками, такими как рыночные конкуренция, финансовые потери и непредсказуемые обстоятельства. Предприниматели готовы брать на себя эти риски, чтобы достичь успеха.

- Инновации: Предприниматели стремятся к инновациям и постоянно ищут новые идеи и подходы к бизнесу. Они ищут новые рыночные ниши, разрабатывают новые продукты и услуги, а также внедряют новые технологии в свои бизнес-процессы.

- Самостоятельность: Предприниматели действуют независимо и принимают решения самостоятельно. Они не ограничены корпоративными правилами и процедурами, а имеют свободу формировать и руководить своим бизнесом.

- Амбиции: Предприниматели имеют высокие амбиции и стремятся к достижению успеха. Они готовы работать усердно, преодолевать трудности и преодолевать препятствия для реализации своих целей.

- Ответственность: Предприниматели несут ответственность за свои действия и результаты своего бизнеса. Они должны принимать взвешенные решения, учитывая последствия для своего бизнеса и окружающей среды.

Все эти характеристики вместе определяют и отличают предпринимательство от других видов деятельности. Предпринимательство требует от предпринимателей умений и навыков в области планирования, организации, принятия риска и адаптации к изменениям рыночной ситуации. Эти характеристики являются важными для успешного развития и процветания предприятия.

Критерии отнесения в 2025 году

В 2025 году крупные предприятия определяются согласно ряду критериев, которые позволяют выявить ведущие и наиболее значимые компании. Ниже перечислены основные критерии, которые используются для определения крупных предприятий в 2025 году:

1. Выручка

Одним из главных критериев является выручка предприятия за определенный период времени. Компании, имеющие высокую выручку, обычно считаются крупными.

2. Численность персонала

Количество сотрудников также является важным фактором при определении крупных предприятий. Чем больше работников у компании, тем выше ее статус.

3. Рыночная капитализация

Рыночная капитализация отражает общую стоимость компании на фондовом рынке. Компании с большой рыночной капитализацией считаются крупными.

4. Объем производства

Объем производства является ключевым показателем для определения размера предприятия. Чем больше продукции производит компания, тем выше ее статус.

5. Присутствие на мировом рынке

Компании, которые активно работают на мировом рынке и имеют международное признание, также считаются крупными предприятиями.

6. Значимость в отрасли

Крупные предприятия обладают значимостью в своей отрасли и играют важную роль в развитии и направлении отраслевых тенденций.

Все перечисленные критерии используются в совокупности для определения крупных предприятий в 2025 году. Компании, соответствующие этим критериям, имеют значимое положение в экономике и являются ведущими игроками на рынке. Эти критерии помогают оценить степень успеха и влияния предприятия в современном бизнес-мире.

Список самых крупных налогоплательщиков

1. Газпром

Газпром является одним из крупнейших предприятий России и мирового газового сектора. Компания занимается добычей, производством, транспортировкой и реализацией газа. Газпром активно участвует в формировании бюджета России и является одним из основных налогоплательщиков в стране.

2. Роснефть

Роснефть — это ведущая нефтегазовая компания России. Она занимается добычей, переработкой и продажей нефти и газа. Роснефть также вносит значительные суммы в федеральный бюджет, что делает ее одним из ведущих налогоплательщиков в стране.

3. Лукойл

Лукойл является крупнейшей нефтегазовой компанией частного сектора в России. Занимается добычей, переработкой и продажей нефти и газа. Лукойл активно участвует в формировании бюджета страны и является значимым налогоплательщиком.

4. Сбербанк

Сбербанк — крупнейший банк в России, осуществляющий широкий спектр банковских услуг для граждан и предприятий. Как крупный финансовый институт, Сбербанк уплачивает значительные суммы налогов, способствуя формированию бюджета России.

5. РЖД

РЖД (Российские железные дороги) являются крупнейшей железнодорожной компанией в стране, обеспечивающей пассажирские и грузовые перевозки на территории России и за ее пределами. РЖД является крупным налогоплательщиком, способствуя наполнению бюджета РФ.

Основным критерием для определения крупнейших налогоплательщиков является их налоговая база. Как правило, это сумма выручки предприятий, которая превышает определенный порог. Налоговые органы проводят анализ финансовой отчетности предприятий и определяют тех, кто обязан вносить налоговые платежи в большем объеме.

После определения крупнейших налогоплательщиков, налоговые органы проводят систематический контроль и анализ их деятельности. Часто применяются аудиты и дополнительные проверки, чтобы убедиться в правильности и законности налоговых платежей. Это важно для обеспечения справедливости и равноправности всех налогоплательщиков.

Определение крупнейших налогоплательщиков и их последующий учет имеют большое значение для государства и экономики в целом. От правильного взимания налогов зависят финансовые возможности государства, развитие социальных программ и инфраструктуры. Кроме того, контроль над крупными предприятиями помогает предотвращать налоговые махинации и соблюдать принципы прозрачности и честности в бизнесе.