Оспаривание искового заявления о взыскании долга по кредиту является актуальной проблемой для многих должников. В данном образце заявления представлены основные аргументы и доводы, которые можно использовать для отстаивания своих прав в суде. Важно правильно сформулировать свои требования и обосновать необоснованность иска со стороны кредитора.

Проценты по кредиту после суда

После рассмотрения иска о взыскании долга по кредиту в судебном порядке и вынесении решения в пользу кредитора, возникает вопрос о начислении процентов на сумму задолженности. В данном случае проценты начисляются в соответствии с законодательством и условиями договора кредита.

Основные моменты начисления процентов:

- Процентная ставка: в договоре кредита обычно указывается процентная ставка, по которой будут начисляться проценты за пользование кредитом. Это может быть фиксированная ставка или переменная ставка, которая зависит от референтной ставки.

- Период начисления процентов: проценты могут начисляться ежемесячно, ежеквартально или по другому согласованному периоду. Обычно в договоре указывается периодичность начисления процентов.

- Основание для начисления процентов: после вынесения судебного решения, в котором зачислен долг в пользу кредитора, начинают начисляться проценты на сумму задолженности. Это основывается на соответствующих законодательных актах, регулирующих порядок взыскания долгов.

Важные моменты, связанные с процентами после суда:

- Перерасчет процентов: если в ходе судебного разбирательства появляются новые факты и доказательства, которые могут повлиять на сумму задолженности или проценты, кредитор или должник вправе запросить перерасчет процентов.

- Просрочка по оплате процентов: если должник не оплачивает проценты в соответствии с условиями договора или решением суда, кредитор вправе требовать уплаты просроченных процентов.

- Взыскание процентов через суд: если должник не выполняет свои обязательства по уплате процентов, кредитор может обратиться в суд с требованием о взыскании просроченных процентов.

Таким образом, проценты по кредиту после суда начисляются в соответствии с условиями договора и законодательством. В случае возникновения споров или нарушений должником, кредитор может обратиться в суд для защиты своих прав и взыскания просроченных процентов.

Об отсутствии оснований для взыскания задолженности

Заявление о взыскании задолженности по кредиту должно быть обоснованным и иметь достаточное количество доказательств, подтверждающих факт выданного кредита и существование задолженности. В случае отсутствия таких оснований, возможно оспорить исковое заявление.

При анализе ситуации следует учитывать следующие аспекты:

1. Сроки исковой давности

В соответствии с законодательством Российской Федерации, срок исковой давности по кредитному договору составляет три года. Если прошло более трех лет с момента возникновения задолженности, то оспаривание искового заявления по основанию истечения срока исковой давности является обоснованным.

2. Неправомерные действия банка

В некоторых случаях, банк может осуществлять неправомерные действия при выдаче кредита, например, необоснованное включение неустойки или штрафных санкций в сумму задолженности. Если такие действия банка доказываются, то можно успешно оспорить исковое заявление.

3. Нарушение процедуры предъявления требования

Важным аспектом является соблюдение процедуры предъявления требования по возмещению задолженности. Банк должен направить заемщику письменное уведомление о задолженности и предоставить возможность для погашения долга в установленный срок. В случае нарушения этой процедуры, заемщик имеет право оспорить исковое заявление.

4. Нестабильность финансовой ситуации

Если заемщик находится в тяжелой финансовой ситуации, связанной, например, с увольнением или осложнениями в бизнесе, то можно представить информацию о таких обстоятельствах в суде. В случае существенной нестабильности финансовой ситуации, исковое заявление может быть оспорено.

Важно помнить, что для успешного оспаривания искового заявления необходимо обоснованно подойти к ситуации и предоставить суду достаточное количество доказательств отсутствия оснований для взыскания задолженности.

Когда можно и нужно писать возражения на иск по кредиту

Когда можно писать возражения:

- Если в исковом заявлении содержатся неверные или недостоверные данные о сумме долга или условиях кредитного договора.

- Если кредитор не соблюдает процедуру уведомления о начале судебного разбирательства и отправляет исковое заявление напрямую в суд, минуя заемщика.

- Если есть основания полагать, что заемщик освобожден от обязанности погасить долг по кредиту (например, по причине недействительности договора).

Когда нужно писать возражения:

- Если вы действительно не можете погасить долг на текущий момент, но готовы предложить альтернативные варианты погашения (реструктуризацию кредита, рассрочку).

- Если у вас есть доказательства неправомерного действия кредитора (например, незаконные комиссии или сборы).

- Если кредитор систематически нарушает правила предоставления информации о состоянии задолженности, создавая препятствия для контроля за суммой задолженности.

Как оформить возражения:

Чтобы оспорить исковое заявление о взыскании долга по кредиту, необходимо подготовить официальное письменное заявление и внести его в суд. Документ должен содержать:

- Ваши персональные данные (фамилия, имя, отчество, паспортные данные).

- Указание на исковое заявление, которое вы оспариваете.

- Аргументированное изложение ваших возражений, с указанием конкретных фактов и обстоятельств.

- Приложения к письменному заявлению (доказательства в виде документов, фотографий, видеозаписей и т.д.).

Оспаривание искового заявления по кредиту – важная процедура, которая требует грамотного подхода и знания соответствующего законодательства. Если у вас возникнут трудности или сомнения, лучше обратиться за юридической консультацией.

О недействительности кредитного договора

Основания для оспаривания действительности кредитного договора

Прежде чем перейти к рассмотрению оснований для оспаривания кредитного договора, необходимо учитывать, что каждый случай является уникальным, и решение принимается судом на основе представленных доказательств. Однако некоторые общие основания для оспаривания могут быть использованы в соответствующих ситуациях:

- Недействительность договора, вызванная нарушением законодательства;

- Невыполнение требований кредитора, указанных в законе;

- Отсутствие согласия заемщика на условия договора или недостаточность информации для принятия обоснованного решения;

- Превышение кредитором установленных законом пределов процентной ставки или наложение неустойки;

- Необходимость признания ничтожными отдельных условий договора, которые противоречат законодательству.

Последствия оспаривания действительности кредитного договора

Оспаривание действительности кредитного договора может иметь различные последствия. Рассмотрим некоторые из них:

- Признание договора недействительным. Если суд признает договор недействительным, то он не будет иметь силы юридического факта, и заемщик освобождается от обязанности по возврату долга.

- Возмещение убытков. Заявитель по иску о недействительности кредитного договора может потребовать возмещения убытков, понесенных в результате исполнения договора.

- Исправление недействительных условий. Суд может принять решение об исправлении недействительных условий договора.

Что такое судебный приказ о взыскании кредитного долга?

Судебный приказ о взыскании кредитного долга представляет собой формулу, которая наделяет кредитора возможностью получить судебное решение в свою пользу без необходимости проведения полноценного судебного процесса. Этот судебный документ дает кредитору право заявить требование о взыскании задолженности по кредиту и получить исполнительный лист для обращения в органы государственной власти, которые осуществляют принудительное исполнение решений суда.

Преимущества судебного приказа о взыскании кредитного долга:

- Сокращение времени рассмотрения искового заявления, так как процесс может быть упрощен и ускорен.

- Уменьшение расходов на юридические услуги и судебные издержки, поскольку отсутствует необходимость в полном судебном разбирательстве.

- Возможность подачи иска даже в отсутствие ответчика или при его недееспособности.

- Высокая степень возможности удовлетворения требования кредитора, так как исполнительный лист позволяет обратиться в органы принудительного исполнения.

Процедура получения судебного приказа о взыскании кредитного долга:

- Кредитор подает исковое заявление в суд с просьбой о выдаче судебного приказа.

- Суд рассматривает представленные документы и принимает решение о выдаче приказа или отказе в нем.

- При положительном решении суда, судебный приказ выдается кредитору, а затем направляется ответчику.

- Если ответчик не возражает в течение определенного срока, судебный приказ вступает в силу и кредитор может обратиться в органы исполнительной власти для взыскания долга.

Необходимо отметить, что судебный приказ о взыскании кредитного долга может быть оспорен ответчиком в определенном сроке после его получения. В таком случае процедура переходит в полноценное судебное разбирательство и решение принимается на основе представленных доказательств и аргументов обеих сторон.

Судебный приказ о взыскании кредитного долга является важным инструментом для кредиторов, позволяющим им получить долги без излишней затраты времени и ресурсов. Однако, ответчик имеет право оспорить такой приказ, и поэтому важно соблюдать все процедурные сроки и предоставлять достаточное количество доказательств при подаче иска.

В каких случаях у ответчика есть шанс оспорить требования банка

Исковое заявление о взыскании долга по кредиту может быть оспорено ответчиком в определенных случаях. Вот некоторые из них:

1. Незаконные условия кредитного договора

Если банк предложил неразумные условия кредитного договора, например, установил завышенную процентную ставку или взимает скрытые платежи, ответчик имеет право оспорить требования банка. В этом случае следует обратиться к юристу для проведения анализа условий договора и определения незаконных пунктов.

2. Несоблюдение процедуры предъявления требований

Банк обязан соблюдать определенную процедуру при предъявлении требований к заемщикам. Если банк не предоставил ответчику уведомление о задолженности или не отправил уведомление по почте с уведомлением о вручении, ответчик может оспорить требования, признав их незаконными.

3. Несоблюдение срока исковой давности

В некоторых случаях банки могут предъявлять требования уже после истечения срока исковой давности. Если ответчику предъявлено исковое заявление после истечения срока исковой давности, он имеет право оспорить требования банка ссылаясь на истечение этого срока. Однако, стоит учитывать, что сроки исковой давности могут различаться в зависимости от типа кредита и законодательства страны.

4. Отсутствие подтверждающих документов

Одним из возможных способов оспорить требования банка является отсутствие подтверждающих документов о заключении кредитного договора или о размере задолженности. Если ответчик может предоставить достаточное количество доказательств, опровергающих требования банка, его шансы на оспаривание требований значительно возрастают. При этом, ответчику рекомендуется обратиться к юристу для консультации и подготовки аргументов.

5. Неправомерные действия банка

Если банк совершает неправомерные действия, например, незаконно применяет штрафные санкции или взимает необоснованные платежи, ответчик имеет право оспорить требования банка. В этом случае следует обратиться к юристу для подготовки надлежащих доказательств неправомерных действий банка и обоснования их незаконности.

Важно отметить, что каждый случай оспаривания требований банка уникален и требует индивидуального подхода. Поэтому ответчику рекомендуется обратиться к квалифицированному юристу для получения квалифицированной консультации и оказания необходимой правовой помощи.

На что ссылаться в возражениях на взыскание по кредиту

При возникновении необходимости оспорить исковое заявление о взыскании долга по кредиту, стоит обращать внимание на следующие аспекты:

1. Соблюдение процедуры

Убедитесь, что кредитор выполнил все требования и процедуры, предусмотренные законом и договором об оказании кредитных услуг. Возможно, в процессе предоставления кредита были нарушены ваши права или осуществлены действия, противоречащие действующему законодательству.

2. Недействительность договора

Используя аргументы недействительности договора кредита, вы можете оспорить необходимость возврата долга. Например, если договор был заключен под давлением или обманом со стороны кредитора, это может привести к признанию договора недействительным. Также обратите внимание на возможные нарушения предусмотренных законом требований к форме и содержанию договора.

3. Применение условий реструктуризации

Если предусмотрены условия реструктуризации долга, привлеките внимание суда к невыполнению кредитором своих обязательств. Например, если кредитор отказывается принять вашу просьбу о реструктуризации или не предоставляет достаточно времени на выполнение обязательств, это может являться основанием для отмены взыскания.

4. Несоответствие предъявленных требований закону

Анализируя предъявленные к вам требования, убедитесь, что они не противоречат законодательству. Кредитор должен предоставить соответствующие документы, подтверждающие его право на взыскание долга. Если таких документов нет или они являются некорректными, вы можете оспорить требования к вам.

5. Несправедливые условия договора

Если условия кредитного договора являются несправедливыми для вас, вы можете оспорить их. Например, если процентная ставка является заведомо завышенной или возможны дополнительные комиссии и сборы, не указанные явно в договоре, вы можете ссылаться на недействительность этих условий.

Возражая против взыскания долга по кредиту, необходимо обратиться к аргументам, которые позволят доказать недействительность и необоснованность требований к вам. Оифанмйте свои возражения на достоверных фактах и законных основаниях, чтобы повысить свои шансы на положительный исход дела.

Как быть, если пропущен срок отмены?

Ситуация, когда пропущен срок отмены решения или договора, может быть неприятной и вызывать беспокойство. Однако, в такой ситуации необходимо принять надлежащие меры и действовать в соответствии с законодательством. В данной статье рассмотрим несколько вариантов действий в случае пропуска срока отмены.

1. Проверьте наличие возможности продления срока отмены

В некоторых случаях, законодательство предусматривает возможность продления срока отмены. Если вы осознали свою ошибку вовремя и смогли обратиться к компетентным органам или лицам для запроса продления срока, то вам может быть предоставлено дополнительное время для отмены решения. Однако, необходимо учитывать, что в каждом конкретном случае это требует юридического анализа и определения применимого законодательства.

2. Обратитесь к специалисту по правовым вопросам

Если вы пропустили срок отмены и не знаете, как действовать дальше, рекомендуется обратиться к специалисту по правовым вопросам. Юрист или адвокат сможет оценить вашу ситуацию, провести необходимый анализ и предложить наиболее эффективные пути решения проблемы.

3. Рассмотрите возможность обжалования решения в суде

Если пропущен срок отмены, но вы считаете, что данное решение недопустимо или нарушает ваши права, можно рассмотреть возможность обжалования решения в суде. Для этого необходимо обратиться к компетентному суду с исковым заявлением и представить все необходимые доказательства и аргументы в поддержку своей позиции.

В любом случае, если пропущен срок отмены, необходимо действовать активно и своевременно. Лучше всего консультироваться с опытным юристом, который поможет вам разобраться в ситуации и предложить наилучшее решение для защиты ваших интересов.

О нарушении процедуры предоставления кредита

Возможные нарушения процедуры предоставления кредита:

- Несоблюдение кредитной организацией установленных сроков и порядка рассмотрения заявки на получение кредита.

- Отказ кредитной организации предоставить заемщику полную и достоверную информацию о кредитных условиях.

- Применение непрозрачных и недобросовестных методов определения процентных ставок и дополнительных комиссий по кредиту.

- Нарушение требований законодательства в отношении обязательного страхования кредита.

- Осуществление давления на заемщика для подписания договора о предоставлении кредита.

- Отказ кредитной организации предоставить возможность заемщику ознакомиться с договором и задать вопросы.

Права заемщика при нарушении процедуры предоставления кредита:

- Требовать полной и достоверной информации о кредитных условиях и процессе получения кредита.

- Проверить соответствие предоставленных документов законодательству и требованиям кредитной организации.

- Оспорить незаконные или неправомерные действия кредитной организации в судебном порядке.

- Требовать исправления нарушений проведения процедуры предоставления кредита и взыскания ущерба в случае доказанного причинения вреда.

В случае выявления нарушений процедуры предоставления кредита, заемщик имеет право оспорить исковое заявление о взыскании долга, обратившись в суд. Оспаривание искового заявления может быть основано на доказательствах нарушений процедуры предоставления кредита со стороны кредитной организации.

Анализ судебной практики в оспаривании искового заявления о взыскании долга по кредиту

Один из распространенных спорных вопросов в судебной практике связан с оспариванием искового заявления о взыскании долга по кредиту. Разбор подобных дел позволяет выявить основные аргументы сторон и предоставляет возможность для анализа судебной практики. Ниже приведен краткий обзор ключевых аспектов такого анализа.

1. Основания для оспаривания

Оспаривание искового заявления о взыскании долга по кредиту может быть обосновано различными факторами. Некоторые из наиболее распространенных оснований включают:

- Нарушение прав потребителя со стороны кредитора

- Неполнота или недостоверность судебной документации о задолженности

- Отсутствие подтверждения о заключении кредитного договора между сторонами

- Неправомерные условия кредитного договора или существенное изменение условий без уведомления заемщика

- Несоблюдение кредитором процедуры уведомления заемщика о возникновении задолженности

2. Возможные исходы дела

Судебная практика показывает, что оспаривание искового заявления о взыскании долга по кредиту может иметь различные результаты. Некоторые из возможных исходов включают:

- Отказ в удовлетворении иска кредитора из-за отсутствия достаточных доказательств

- Частичное удовлетворение иска с учетом возможных правонарушений со стороны кредитора

- Отказ в оспаривании искового заявления со стороны суда признанием его основательным

3. Важные судебные прецеденты

В анализе судебной практики необходимо учитывать важные судебные прецеденты, которые могут влиять на точку зрения судей и исход дела. Некоторые из таких прецедентов включают:

- Решение Верховного суда от 2015 года, которое установило, что кредитор не может требовать взыскания долга без предоставления достаточных доказательств надлежащей передачи долга в судебном порядке

- Решение Арбитражного суда от 2018 года, которое признало незаконными действия кредитора по установлению необоснованных штрафных санкций и процентов

- Решение Европейского суда по правам человека от 2020 года, которое определило, что кредитор обязан уведомлять заемщика о возникновении задолженности и предоставлять возможность исправить ситуацию до взыскания долга в судебном порядке

Анализ судебной практики в оспаривании искового заявления о взыскании долга по кредиту позволяет выявить основные основания для оспаривания, возможные исходы дела и важные судебные прецеденты. Знание предыдущих решений судов помогает заемщикам и их представителям более эффективно противостоять исковому заявлению и защитить свои интересы.

Адвокат в судах по кредитам в Екатеринбурге

При возникновении судебных споров, связанных с кредитными отношениями, необходимо обратиться к квалифицированному адвокату, специализирующемуся в данной области права. В Екатеринбурге имеется большое количество опытных юристов, которые могут помочь в защите интересов клиента и представлении его в суде.

Специализация адвоката по кредитным спорам

Адвокаты, специализирующиеся в суде по кредитным спорам в Екатеринбурге, имеют глубокие знания в области гражданского и административного права, а также обладают профессиональным опытом в решении кредитных споров. Они знают все нюансы законодательства, связанного с долгами, и могут предложить эффективные решения для защиты прав клиента.

Возможные задачи адвоката по кредитным спорам

- Оспаривание заявления о взыскании долга по кредиту

- Защита прав потребителя в случае нарушения банком договорных условий

- Представление интересов клиента в суде по взысканию процентов и штрафных санкций

- Защита имущества клиента от взыскания по обеспечению кредита

Преимущества обращения к адвокату по кредитным спорам

Обратившись к адвокату по кредитным спорам в Екатеринбурге, клиент получает ряд преимуществ:

- Правовая защита интересов клиента на всех этапах судебного процесса

- Представление клиента в суде профессиональным адвокатом с большим опытом работы в данной области

- Консультации по всем вопросам, связанным с кредитным спором, и оценка сильных и слабых сторон дела

- Разработка стратегии защиты и представление документов в суде

- Повышение шансов на положительный исход дела и защита прав клиента

Для того чтобы получить юридическую помощь в судебном процессе по кредитному спору в Екатеринбурге, необходимо обратиться к адвокату, специализирующемуся в данной области права. Опытный адвокат поможет защитить ваши интересы и представить вашу позицию в суде, а также увеличит шансы на положительный исход дела.

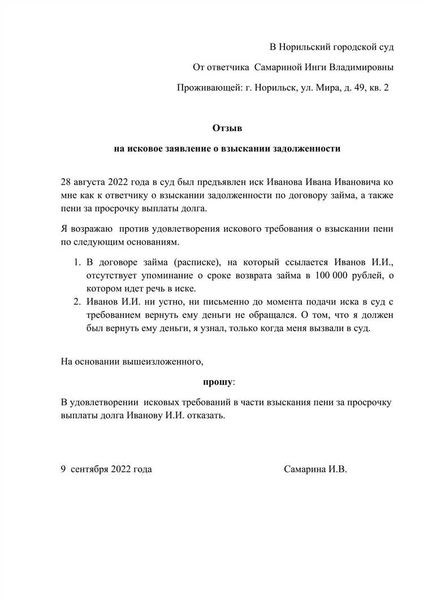

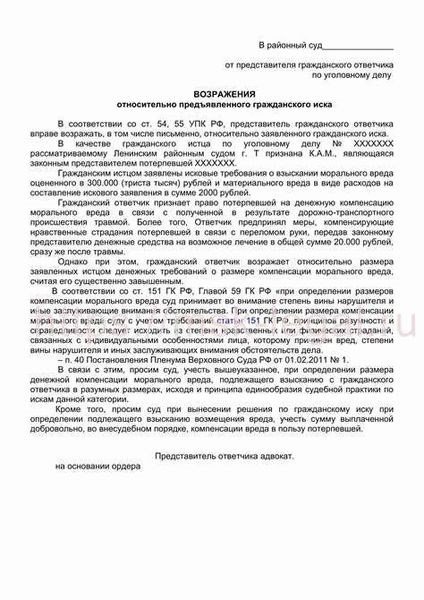

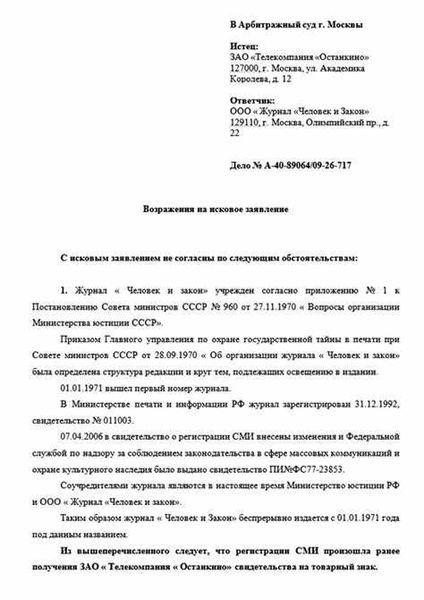

Образец возражения против исковых требований

Заявление о возражении против исковых требований

Уважаемый судья!

Я, [ваше имя], заявляю о своем возражении против исковых требований, выдвинутых в моем адресе [имя истца] в судебном процессе [номер дела]. Я просил бы учесть следующие обстоятельства:

1. Отсутствие доказательств долга

Я категорически не признаю наличие долга перед [имя истца]. Мне не было предоставлено никаких документов или иных доказательств, подтверждающих мою задолженность. Просьба включить в дело все имеющиеся у истца доказательства.

2. Нарушение процедурных норм

Во время предполагаемого заключения договора кредита со [имя истца] были нарушены процедурные нормы, что делает его незаконным и невыполнимым. Были допущены следующие нарушения:

- Отсутствие подписи обеих сторон на договоре;

- Отсутствие полной информации о процентах и сроках погашения;

- Отсутствие возможности ознакомиться с условиями договора до его подписания.

Прошу учесть эти нарушения и исключить предъявленные исковые требования согласно закона.

3. Пропуск сроков исковой давности

Прошло более [количество лет] с момента последнего обращения от [имя истца] в отношении этого долга. Со сроками исковой давности язык закона не шутит, и я настаиваю на их соблюдении.

4. Неправомерное начисление процентов и штрафов

Я обнаружил, что [имя истца] производит неправомерное начисление процентов и штрафов на сумму долга. Просьба назначить экспертизу для определения правомерности и размера этих начислений.

На основании вышеизложенного прошу отклонить исковые требования, предъявленные мной [имя истца]. Я готов предоставить дополнительные доказательства и пояснения при необходимости.

С уважением,

[Ваше имя]

Дальнейшие действия после отмены приказа

Когда приказ отменяется, требуются определенные действия, чтобы решить возникшую ситуацию. Вот несколько шагов, которые можно предпринять:

1. Проверка правомерности отмены приказа

Первым делом необходимо убедиться, что отмена приказа была выполнена в строгом соответствии с законодательством и процедурами компании. Проверьте, не было ли нарушено право сотрудника на честное рассмотрение вопроса и предоставление объективных обоснований для отмены приказа.

2. Консультация с юристом

Если вы сомневаетесь в правомерности отмены приказа или считаете, что ваши права были нарушены, целесообразно обратиться к квалифицированному юристу. Он сможет оценить ситуацию, предоставить правовой анализ и дать советы о возможных дальнейших шагах.

3. Предложение альтернативных решений

Возможно, после отмены приказа можно предложить альтернативные решения проблемы. Разработайте подробные предложения, которые могут быть взяты во внимание при рассмотрении ситуации. Обоснуйте свои предложения, приведя необходимые факты и аргументы.

4. Взаимодействие с руководством

Свяжитесь с руководством или HR-отделом компании и запросите встречу для обсуждения ситуации. Выпишите все свои вопросы и важные аргументы, чтобы быть готовым к беседе. Будьте вежливыми и профессиональными, сохраняйте спокойствие и обсуждайте вопросы конструктивно.

5. Подготовка доказательств

Если у вас есть доказательства, которые подтверждают вашу правоту, готовьте их к будущей юридической битве. Это могут быть письма, электронные письма, свидетельские показания, протоколы совещаний и другие документы или материалы, подтверждающие вашу позицию. Они помогут вам защитить свои права и дать доказательства своих суждений.

6. Рассмотрение медиации или альтернативных способов разрешения споров

В некоторых случаях может иметь смысл рассмотреть возможность медиации или альтернативных способов разрешения споров. Такие процессы могут быть эффективными для достижения взаимоприемлемого соглашения и избегания долгой и затратной юридической борьбы.

7. Возможное обращение в суд

В крайнем случае, если все другие пути исчерпаны и вы уверены в своей правоте, может потребоваться обратиться в суд. В этом случае снова обратитесь к юристу, чтобы обсудить такую возможность и разработать план действий для подачи искового заявления.

Важно помнить, что каждая ситуация уникальна, и дальнейшие действия могут зависеть от различных факторов, таких как законодательство, правила компании и доказательства вашего дела. Поэтому рекомендуется проконсультироваться с юристом для получения индивидуальных рекомендаций и подробной информации о ваших правах и вариантах дальнейших действий.

Выгодно ли платить кредиты через суд?

Когда заемщик не выплачивает кредит или задерживает выплаты, кредитор может обратиться в суд с исковым заявлением о взыскании долга. При этом возникает вопрос: выгодно ли платить кредит через суд? Рассмотрим основные аспекты этой процедуры.

Преимущества оплаты кредита через суд

- Возможность урегулирования спора по долгу с помощью третьей независимой стороны – суда;

- Получение официального решения суда, которое имеет законную силу;

- Возможность участия адвоката, который поможет защитить интересы заемщика;

- Судебная процедура может привести к снижению долга или установлению удобного графика погашения;

- В случае удовлетворения иска, долг можно выплатить по частям, что облегчит финансовое положение заемщика.

Недостатки оплаты кредита через суд

- Судебная процедура занимает время и требует финансовых затрат на оплату услуг адвоката и судебных пошлин;

- Негативное влияние на кредитную историю заемщика, что может затруднить получение новых кредитов;

- Если иск о взыскании долга будет удовлетворен, могут быть наложены взыскательные меры на имущество заемщика.

Как принять решение о платежах через суд

Принимая решение о платежах через суд, необходимо учитывать свои финансовые возможности и перспективы решения юридического спора. Следует обратиться к юристу или адвокату для профессиональной консультации по данному вопросу.

Оплата кредитов через суд имеет свои преимущества и недостатки. Важно внимательно оценить свою финансовую ситуацию и рассмотреть возможные последствия перед принятием решения о платежах через суд. Обратитесь к юристу, чтобы получить подробную консультацию и сделать обоснованный выбор.

Использование правовых норм

Для эффективного использования правовых норм необходимо уметь опираться на различные источники права, такие как: Конституция Российской Федерации, федеральные законы, нормативные акты правительства и др. При этом необходимо учитывать, что все нормы должны быть истолкованы в соответствии с принципами права и общепризнанными нормами международного права.

Как использовать правовые нормы:

- Анализ исходных документов – внимательно изучите исковое заявление, обратите внимание на пропущенные или неверно указанные нормы права;

- Подготовка аргументации – изучите юридическую литературу, судебную практику и прецеденты, чтобы обосновать свои доводы;

- Цитирование правовых норм – при подготовке документов и выступлении в суде активно используйте цитирование соответствующих статей законов, указывая на их противоречие с позицией истца;

- Ссылки на судебную практику – приведите примеры решений судов, в которых аналогичные ситуации были рассмотрены в пользу ответчика, это поможет усилить аргументацию;

- Признание норм несоответствующими Конституции – если правила, на которые ссылается противоположная сторона, противоречат принципам Конституции, выделите этот факт и подчеркните его важность;

- Правовое обоснование – на основе анализа норм права и судебной практики дайте объективную и аргументированную оценку действующей ситуации;

- Запрос информации – в случае необходимости, запросите дополнительную информацию у сторонних организаций или органов власти, чтобы подтвердить свою позицию;

- Консультация с юристом – для более полного и качественного использования правовых норм рекомендуется обратиться к квалифицированному специалисту.

Пример использования правовых норм:

| Статья закона | Цитата из закона | Комментарий |

|---|---|---|

| Статья 123 Гражданского кодекса РФ | «В случае неправомерного взыскания суммы задолженности по кредиту, заемщик вправе обратиться в суд с иском о признании долга незаконным и требованием об отмене исполнительного документа». | Данная статья показывает, что у заемщика есть законное право оспорить взыскание долга и требовать отмены исполнительного документа. |

| Статья 37 Конституции РФ | «Каждый имеет право на судебную защиту своих прав и свобод». | Эта статья подтверждает право каждого гражданина на судебную защиту, включая возможность оспаривать исковое заявление о взыскании долга по кредиту. |

В каких случаях целесообразно подавать возражение на иск кредитора

Когда вы получаете исковое заявление от кредитора о взыскании долга по кредиту, у вас есть определенные права и возможности для защиты своих интересов. Возражение на иск кредитора может быть подано в случае, когда имеются законные основания для отклонения исковых требований. Рассмотрим несколько типичных ситуаций, при которых целесообразно подавать возражение на иск кредитора.

1. Неправомерные действия со стороны кредитора

- Нарушение договорных условий. Если кредитор нарушил условия договора кредитования, например, установил несоответствующую процентную ставку или изменил другие существенные условия, подача возражения может помочь защитить ваши права.

- Нарушение прав потребителя. Если кредитор нарушил ваши права как потребителя, например, незаконно начислил штрафные санкции или использовал нечестные методы взыскания долга, вы можете подать возражение и доказать неправомерность исковых требований.

2. Ошибки и недостоверные доказательства со стороны кредитора

- Недостоверность документов. Если у вас есть основания полагать, что представленные кредитором документы являются недостоверными, например, поддельными или несоответствующими фактическим данным, вы можете подать возражение на иск и требовать их проверки.

- Ошибки в расчетах. Если у вас есть данные или свидетельства, указывающие на ошибки в расчетах кредитора, например, неправильно начисленные проценты или неучтенные платежи, вы можете представить эти факты в своем возражении и потребовать их пересмотра.

3. Ограничения срока исковой давности

Существует ограничение по времени для предъявления исковых требований. Если иск кредитора был подан после истечения срока исковой давности, вы можете подать возражение на иск, указав на данный факт и требуя его отклонения.

Важно отметить, что подача возражения на иск кредитора требует компетентности в юридических вопросах и хорошего понимания своих прав и обязанностей. При возникновении спорных ситуаций рекомендуется обратиться за помощью к юристу или адвокату, который сможет оценить ситуацию и предоставить профессиональную консультацию.

Как выиграть суд по кредиту?

Ситуации, когда вы оспариваете иск о взыскании долга по кредиту, могут быть сложными и запутанными. Однако, при наличии хорошо подготовленного дела и представителя в суде, у вас есть шанс выиграть дело. В этой статье мы рассмотрим несколько ключевых шагов, которые помогут вам в этом.

1. Тщательно анализируйте доказательства

Первым шагом в выигрыше суда по кредиту является тщательный анализ представленных доказательств. Проверьте все документы, связанные с вашим кредитом, включая договоры, расчеты процентов и платежей, а также все переписки с кредитором. Обратите внимание на возможные нарушения правил кредитования, а также наличие неправомерной нагрузки на вас как защищающую сторону. Если вы обнаружите факты нарушения, аккуратно подготовьте аргументы и доказательства, подкрепляющие вашу позицию.

2. Обратитесь к юристу

Важно обратиться к квалифицированному юристу, специализирующемуся в области кредитных споров. Он поможет вам разобраться в сложностях вашего дела, даст грамотные рекомендации по дальнейшим действиям и представит ваши интересы в суде. Разумно воспользоваться помощью профессионала, так как он знает все тонкости права и может максимально эффективно защитить ваши права.

3. Соберите свидетельства и показания

Кроме документов, соберите свидетельства и показания, которые могут подтвердить вашу позицию в суде. Это могут быть платежные квитанции, свидетельские показания, экспертные заключения и т.д. Важно, чтобы свидетели были готовы и могли вызваны в суд, их показания также должны быть грамотно подготовлены и согласованы с вашим юристом.

4. Возражайте на все неправомерные действия кредитора

Если вы заметите, что кредитор нарушает ваши права, например, использует неправомерные методы взыскания долга или представляет иск с нарушениями закона, вам следует отвечать на каждое нарушение. Не пропустите ни одно правонарушение и обязательно отразите их в своем ответе и возражениях. Это поможет вам в суде, так как судьи принимают во внимание неправомерные действия кредитора.

5. Тщательно разработайте свою позицию

Перед тем, как пойти в суд, важно тщательно разработать и подготовить свою позицию в отношении иска кредитора. Обратитесь к вашему юристу, чтобы он помог вам сформулировать ваши аргументы и юридическую основу защиты. Не забывайте о сильных и слабых сторонах вашего дела. Подготовьте подробные аргументы и доказательства для каждого пункта, который вы будете оспаривать.

Следуя этим шагам, у вас есть больше шансов выиграть суд по кредиту. Важно помнить, что каждое дело уникально и требует индивидуального подхода. Обратитесь к профессиональному юристу для получения персональных рекомендаций и консультации.

Опровержение претензий по взысканию кредитной задолженности

Уважаемые представители кредитора,

Настоящим противоречу вашим претензиям и заявляю об опровержении взыскания кредитной задолженности, указанной в вашем исковом заявлении. Обоснование моего опровержения приведено ниже:

1. Отсутствие правомерности требований

Я не признаю себя должником и считаю, что ваше исковое заявление основано на неправомерных претензиях. Кредитор не предоставил достаточных доказательств моей задолженности перед вами. Я требую представить полный и точный расчет задолженности, включая все начисленные проценты и комиссии, с указанием их основания и правомерности.

2. Несоблюдение процедуры урегулирования споров

Перед взысканием задолженности кредитор обязан провести процедуру урегулирования спора с использованием медиации или иных способов альтернативного разрешения споров. В моем случае такая процедура не была проведена, что является нарушением моих прав.

3. Нарушение законодательства о потребительском кредите

При заключении кредитного договора должны быть соблюдены все требования законодательства о потребительском кредите. Я сомневаюсь в том, что кредитор выполнил все свои обязательства и соблюдал все требования закона при предоставлении и обслуживании кредита. Такие нарушения могут привести к недействительности кредитного договора и отсутствию оснований для взыскания задолженности.

4. Недопустимость незаконных действий со стороны кредитора

Я также хотел бы отметить, что в процессе предоставления кредита и его обслуживания могли быть совершены незаконные действия со стороны кредитора. Такие действия могут являться основанием для признания договорных условий недействительными и отсутствия оснований для взыскания задолженности.

5. Прошу вас предоставить полную документацию и сведения

Для полного и объективного рассмотрения моего возражения против взыскания задолженности прошу предоставить мне полную документацию и все сведения о кредитной операции, включая копии кредитного договора и выписки по счету. Также прошу предоставить все необходимые расчеты и документы, подтверждающие правомерность требований.

Прошу рассмотреть мое опровержение взыскания кредитной задолженности с учетом приведенных аргументов. В случае отказа в удовлетворении моих требований, буду вынужден обратиться за правовой защитой и оспаривать ваше исковое заявление в суде.

Требования к документу

Для оспаривания искового заявления о взыскании долга по кредиту необходимо составить соответствующий документ, который будет подан в суд. Такой документ должен соответствовать определенным требованиям, чтобы быть правильно оформленным и иметь вес в юридическом процессе.

Основные требования к документу:

- Заголовок и реквизиты. Документ должен содержать заголовок, в котором указывается его название, например «Заявление об оспаривании искового заявления о взыскании долга по кредиту». Также необходимо указать реквизиты документа, такие как дату, место составления, данные о лице, подающем заявление.

- Содержание. В документе необходимо четко и ясно изложить основные аргументы и доводы, которые обосновывают оспаривание искового заявления о взыскании долга по кредиту. Важно представить факты, которые подтверждают основания оспаривания и указать на законные основания, которые могут подтверждать право на отказ от взыскания долга.

- Подпись и дата. В конце документа необходимо поставить подпись и указать дату составления документа. Подпись должна быть нотариально удостоверенной, чтобы подтвердить подлинность документа.

Пример образца заявления:

«`html

Заявление об оспаривании искового заявления о взыскании долга по кредиту

Реквизиты:

Дата составления: [дата]

Место составления: [место составления]

Податель заявления: [ФИО, контактные данные]

Содержание:

...

...

...

Подпись: ___________________

Дата: [дата]

«`

Как правильно оформить документ:

Для правильного оформления документа необходимо придерживаться следующих правил:

- Использовать ясную и конкретную формулировку фактов и доводов, чтобы они были понятны всем сторонам.

- Соблюдать грамматические и пунктуационные правила, чтобы документ был легко читаемым и понятным.

- Не использовать ненужные сложные юридические термины или излишнюю юридическую терминологию, чтобы изложение было доступным и понятным для всех сторон.

- Использовать подпись и дату, чтобы документ был правомерно подтвержден и имел юридическую силу.

Цитата:

«Требования к документу основаны на необходимости ясно и точно обозначить основания, факты и доводы оспаривания искового заявления о взыскании долга по кредиту, чтобы предоставить суду достаточно информации для принятия обоснованного решения.»

Что закон говорит о сроках

Сроки имеют большое значение в юридической сфере, определяя права и обязанности сторон. Знание закона обладает важностью, поскольку позволяет защитить свои интересы и действовать в соответствии с законодательством.

1. Сроки давности

- Согласно Гражданскому кодексу РФ, сроки давности различаются в зависимости от типа правоотношений.

- Общий срок давности составляет три года. Это означает, что иск может быть предъявлен в течение трех лет со дня, когда стало возможным его предъявление.

- Для некоторых категорий требований установлены особые сроки давности, например, для требований по договору купли-продажи движимого имущества срок давности составляет один год.

- Существуют исключения, когда сроки давности могут быть увеличены или уменьшены.

- Например, если стороны при заключении договора согласились на сокращение срока давности, это соглашение будет действительным.

- Также сроки давности могут быть прерваны, если должник признает свое обязательство или происходит судебное разбирательство по данному делу.

2. Сроки исковой давности

Для исковой давности в гражданском процессе существуют также конкретные сроки, которых необходимо придерживаться:

- Срок для подачи искового заявления в общем случае составляет три года со дня нарушения или оспоримого действия.

- Срок для подачи искового заявления может быть сокращен или увеличен, если закон или договор предусматривают иное.

- Существуют специальные сроки для определенных типов дел, например, требования о признании права собственности на недвижимое имущество могут быть предъявлены в течение пяти лет со дня нарушения.

3. Сроки ответстваенности по договорам

Законы также устанавливают сроки ответственности сторон по договорам:

- За нарушение обязательств по договору покупки-продажи движимого имущества, сроки могут быть установлены в соответствии с договором.

- По договорам, не регулирующим сроки ответственности, применяются общие сроки давности исков (три года).

- Сроки могут быть изменены по соглашению сторон, если это не противоречит закону.

Важно запомнить: для эффективной защиты своих интересов и обеспечения собственной правовой безопасности важно знать сроки, установленные законодательством. Нарушение сроков может привести к утрате права на предъявление иска или уменьшению возможных требований.

Порядок процессуальных действий при выдаче судебного приказа

1. Подача искового заявления

- Истец подает исковое заявление в суд, в котором указывает сумму требования и обосновывает причину его возникновения.

- Исковое заявление должно быть составлено с соблюдением требований к форме и содержанию, указанным в Гражданском процессуальном кодексе.

2. Изучение искового заявления судом

- Суд осуществляет изучение искового заявления, проверяя его наличие необходимых сведений и соответствие требованиям процессуального законодательства.

- В случае выявления дефектов или отсутствия необходимых сведений суд может запросить у истца дополнительные документы или разъяснения.

3. Вынесение судебного приказа

- После изучения искового заявления, если суд установил, что необходимые условия для выдачи судебного приказа соблюдены, он выносит решение о выдаче судебного приказа. Решение принимается без проведения судебного заседания.

- Судебный приказ оформляется в письменной форме, в которой указываются основание и порядок его выдачи, а также сроки и последствия, связанные с невыполнением судебного приказа ответчиком.

4. Оформление судебного приказа

Оформление судебного приказа включает в себя следующие процессуальные действия:

- Нобелевская премия по литературе — 1970 год.

- Суд оформляет судебный приказ в соответствии с установленной формой, указывая в нем сумму требования, основание и порядок его выдачи.

- Судебный приказ подписывается судьей и скрепляется печатью суда.

5. Выдача судебного приказа ответчику

Судебный приказ направляется истцом ответчику судебным приставам исполнителям для его исполнения. Истец получает уведомление о выдаче судебного приказа ответчику.

6. Исполнение судебного приказа

Ответчик обязан исполнить судебный приказ в установленный срок, указанный в приказе. В случае невыполнения судебного приказа истец имеет право обратиться в суд с заявлением о принудительном исполнении судебного приказа, а также применить другие способы взыскания долга.

Таким образом, процесс выдачи судебного приказа включает в себя подачу искового заявления, изучение его судом, вынесение решения о выдаче судебного приказа, оформление приказа и его выдачу ответчику. В случае невыполнения судебного приказа ответчиком, истец имеет право обратиться в суд для исполнительных действий.

Как проходит суд по кредитному договору?

Судебное разбирательство по кредитному договору представляет собой юридический процесс, в ходе которого рассматривается спор между кредитором и заемщиком. В этом процессе каждая из сторон имеет право представить свои доводы и аргументы, а также при необходимости доказать свою правоту.

Шаги, которые могут встречаться в ходе суда по кредитному договору:

1. Подача искового заявления

Этот этап начинается с того, что кредитор подает исковое заявление в суд с требованием о взыскании долга по кредитному договору. В исковом заявлении должны быть указаны все существенные факты, которые подтверждают наличие долга.

2. Регистрация искового заявления

После подачи искового заявления, оно регистрируется в суде. Затем кредитору отправляется уведомление о регистрации искового заявления. В этом уведомлении указываются сроки, в которые заемщик должен представить свою позицию в суде.

3. Предварительное слушание

На предварительном слушании стороны представляют свои доводы и доказательства, а также обсуждают вопросы, связанные с процессуальными моментами. На данном этапе также может проводиться попытка медиации для достижения мирного соглашения.

4. Судебное разбирательство

Если стороны не достигли соглашения на предварительном слушании, дело передается на судебное разбирательство. В ходе суда стороны представляют свои доказательства и аргументы, их допрашивают и рассматривают возможные возражения. Важно отметить, что решение суда принимается на основе представленных доказательств и применимого законодательства.

5. Вынесение решения

После всестороннего рассмотрения дела и помещения на обсуждение, судья выносит решение по делу. Решение может быть о том, что заемщик должен взыскать долг кредитору, или же отклонить иск. Также суд может принять дополнительные решения в зависимости от обстоятельств дела.

6. Ответственность по решению суда

В случае положительного решения в пользу кредитора, заемщик обязан выполнить указанные судом требования в отношении возврата долга. В случае невыполнения решения суда заемщиком, кредитор вправе обратиться взыскание долга через механизмы, предусмотренные законодательством.

Важно понимать, что каждое дело уникально и может иметь свои особенности в процессе суда по кредитному договору. Судебное разбирательство предоставляет возможность каждой стороне защитить свои интересы и доказать свою правоту на основе предоставленных доказательств и применимого законодательства.

Правила оформления документа

Основные правила оформления документа:

- Заголовок:

- Оформление текста:

- Нумерация:

- Списки:

- Маркированный список:

- Элемент 1

- Элемент 2

- Элемент 3

- Нумерованный список:

- Элемент 1

- Элемент 2

- Элемент 3

- Таблицы:

- Цитаты:

Заголовок или название документа должно быть четким и информативным, чтобы легко определить его содержание. Заголовок можно выделить шрифтом или стилем текста, чтобы привлечь внимание к нему.

Текст документа следует оформлять с помощью параграфов и отступов, чтобы сделать его более читабельным. Первая буква каждого абзаца должна быть заглавной.

Также в тексте можно использовать выделение с помощью жирного или курсивного шрифта для подчеркивания важной информации или для выделения ключевых моментов.

Если документ содержит перечень пунктов или абзацев, их необходимо пронумеровать для более удобной ориентации в тексте. Нумерация может быть как арабскими цифрами (1, 2, 3), так и римскими (I, II, III).

Для перечисления элементов или их описания можно использовать маркированный список (символы «•», «-«, «*», и т.п.) или нумерованный список (цифры, буквы).

Таблицы могут быть полезны для наглядной представления структурированной информации. В таблице можно упорядочить данные по столбцам и строкам, указать заголовки и добавить необходимые комментарии.

| № | Фамилия | Имя | Отчество |

|---|---|---|---|

| 1 | Иванов | Иван | Иванович |

| 2 | Петрова | Мария | Алексеевна |

Для выделения текста цитаты можно использовать отступы и кавычки. Цитаты добавляют авторитетности и значимости документу.

Например:

«Юридическое оформление документа является неотъемлемой частью успешной юридической практики»

(Иванов И.И., юрист)

О незаконных действиях со стороны кредитора

Нарушение прав заемщика

Одним из распространенных видов незаконных действий со стороны кредиторов является нарушение прав заемщика. Во-первых, кредиторы могут требовать неправомерные условия в договоре кредита, устанавливая завышенные процентные ставки или необоснованные штрафные санкции. Во-вторых, они часто укрываются сложным юридическим языком, чтобы ввести заемщика в заблуждение и скрыть некоторые важные условия.

Агрессивные методы взыскания

Другим видом незаконных действий являются агрессивные методы взыскания задолженности. Кредиторы могут применять неправомерное давление на заемщика, угрожать ему или его семье, злоупотреблять правами при взыскании задолженности. Они также могут преследовать заемщика и использовать третьих лиц для осуществления незаконных действий.

| Направление | Незаконное действие |

|---|---|

| Условия кредитования | — Установление завышенных процентных ставок — Необоснованные штрафы и комиссии — Скрытие важных условий договора |

| Взыскание задолженности | — Агрессивные методы взыскания — Постоянные угрозы — Использование третьих лиц для давления на заемщика |

Незаконные действия со стороны кредитора являются нарушением прав заемщика и могут иметь серьезные последствия для его финансового положения, психического здоровья и репутации. В случае обнаружения таких незаконных действий, заемщик имеет право обратиться в суд или прокуратуру для защиты своих прав и возврата ущерба.

Как защититься?

Защита своих прав в ситуации с незаконными действиями со стороны кредитора может быть не простой задачей. Однако, существует несколько шагов, которые заемщик может предпринять для защиты своих интересов:

- Изучить договор кредита и быть внимательным к мелким шрифтам.

- Сравнивать условия разных кредиторов перед подписанием договора.

- Наблюдать за своей кредитной историей и реагировать на возможные ошибки и незаконные действия со стороны кредитора.

- Собирать документы и фиксировать все незаконные действия кредитора.

- Получить юридическую помощь и обратиться в суд или прокуратуру, если необходимо.

Защита своих прав взаемодействии с кредиторами является важной задачей, которая требует внимательности и настойчивости. Незаконные действия со стороны кредитора не должны остаться безнаказанными, и заемщики имеют право на справедливое обращение и защиту своих интересов.

Как подать возражение на исковое заявление о взыскании долга по кредиту

1. Ознакомьтесь с исковым заявлением

Первым шагом при подаче возражения на исковое заявление о взыскании долга по кредиту является основательное ознакомление с содержанием и обоснованием иска. Внимательно изучите все пункты, аргументы и доказательства, представленные в исковом заявлении, чтобы иметь полное представление о том, что вам нужно опровергнуть или оспорить.

2. Соберите доказательства и аргументы в свою защиту

Для успешного подтверждения своих возражений необходимо собрать достаточное количество доказательств и аргументов в свою защиту. Это может быть информация о фактическом исполнении обязательств, наличии соглашений или других юридически значимых документов, свидетельские показания или экспертные заключения. Обязательно приведите все доказательства к исковому заявлению в вашем возражении.

3. Составьте возражение в письменной форме

Возражение на исковое заявление должно быть составлено в письменной форме и подано в установленные судом сроки. При составлении возражения следует придерживаться формальностей, указанных в гражданском процессуальном законодательстве. Возражение должно содержать четкие формулировки, ссылки на конкретные пункты искового заявления и основания для их оспаривания, а также приводить доказательства и аргументы в поддержку своих возражений.

4. Обратитесь к юристу или специалисту

Для более эффективной защиты своих прав и интересов рекомендуется обратиться к юристу или специалисту в области гражданского права. Юрист поможет вам правильно составить возражение, учтет все юридические нюансы, предоставит квалифицированную правовую помощь и оформит документы в соответствии с требованиями закона. Это повысит ваши шансы на успешное рассмотрение возражения в суде.

5. Подготовьтесь к судебному заседанию и защите своих прав

После подачи возражения следует подготовиться к судебному заседанию и защите своих прав. Внимательно изучите материалы дела, уточните сроки и порядок рассмотрения дела, подготовьте все необходимые документы и доказательства. Участвуйте активно в процессе судебного разбирательства, представляйте свои аргументы и доказательства, отвечайте на вопросы суда и противоположной стороны с учетом всех формальностей и требований процессуального права.

С подачей возражения на исковое заявление о взыскании долга по кредиту вы имеете возможность отстоять свои права и интересы. Ознакомьтесь с содержанием искового заявления, соберите доказательства и аргументы в свою защиту, правильно составьте возражение, обратитесь к юристу при необходимости и подготовьтесь к судебному заседанию. Только так вы сможете повысить свои шансы на успешное рассмотрение возражения и защиту своих прав.

О неправомерном начислении процентов и штрафов

Ошибочное начисление процентов

- Неверный расчет процентной ставки: при оформлении кредитного договора банк обязан указать процентную ставку, по которой будут начисляться проценты за пользование заемными средствами. Однако, в некоторых случаях банки могут неправильно рассчитать проценты, что приводит к необоснованному росту суммы задолженности.

- Скрытые комиссии: некоторые банки могут включать в сумму процентов скрытые комиссии, которые не были указаны в кредитном договоре. Это является нарушением прав заемщика и требует обратиться в суд для оспаривания таких начислений.

Незаконное начисление штрафов

- Пропуск платежа: банки могут начислять штрафы за пропуск платежа по кредиту. Однако, в некоторых случаях сумма штрафа может быть необоснованно завышена или банк может начислить штраф без уведомления заемщика. В таких ситуациях необходимо обратиться в суд, чтобы оспорить такие начисления.

- Несанкционированное увеличение штрафов: банки могут увеличивать штрафы без согласования с заемщиком. Такие действия нарушают права заемщика и требуют принятия мер для защиты своих интересов.

Определение основных аргументов

При оспаривании искового заявления о взыскании долга по кредиту существует несколько ключевых аргументов, которые помогут защитить себя в суде и повлиять на решение суда.

Основные аргументы, на которые следует обратить внимание, включают:

- Несоответствие условий кредитного договора: необходимо анализировать содержание договора и выявлять возможные нарушения со стороны кредитора. Например, увеличение процентной ставки без уведомления или изменение сроков платежей без согласия заемщика.

- Неправомерные действия кредитора: искомая сумма может быть обоснована неправомерными действиями кредитора, такими как незаконные списания с банковского счета заемщика или высокие комиссионные платежи, не указанные в договоре. Важно собрать достаточно доказательств, чтобы подтвердить эти действия.

- Нарушение требований законодательства: проверьте, соответствует ли договор исковому заявлению требованиям законодательства. Если кредитор нарушил какие-либо положения федеральных или региональных законов, это может стать основанием для отклонения иска.

- Процедурные нарушения: необходимо внимательно изучить все этапы судебного процесса и выявить возможные нарушения процедуры, которые могут повлиять на законность искового заявления. Например, неправильное уведомление о судебном заседании или нарушение прав заемщика на защиту и представление своих доводов.

Успешное оспаривание искового заявления о взыскании долга по кредиту требует систематического и детального анализа договора и предъявленных претензий кредитора. При наличии основных аргументов и подтверждающих документов заемщик имеет больше шансов на успех в суде.