Возможность оплаты налогов третьим лицом для ип является одним из важных факторов, способствующих развитию и поддержке самозанятых предпринимателей. Законодательством предусмотрены определенные правила и образец заявления, которые действуют в 2025 году. В данной статье мы рассмотрим основные аспекты этой процедуры и предоставим пример заполнения заявления.

Какие налоги можно оплатить от имени третьего лица?

1. Налог на прибыль

Третье лицо может оплатить налог на прибыль от имени предпринимателя. Этот налог обычно платится на основе финансовых результатов деятельности предпринимателя. Оплата налога на прибыль требует точного расчета и соответствующей декларации.

2. НДС

Третье лицо также может оплатить налог на добавленную стоимость (НДС) от имени предпринимателя. НДС является прямым налогом на потребление и применяется ко всем товарам и услугам, проданным или реализованным предпринимателем. Этот налог взимается на каждом этапе цепочки производства или поставки товаров и услуг.

3. Налог на имущество

Третье лицо может также оплатить налог на имущество от имени предпринимателя. Этот налог взимается с предпринимателя на основе стоимости его имущества. Величина налога на имущество зависит от рыночной стоимости недвижимости и движимого имущества предпринимателя.

4. Единый налог на вмененный доход

Третье лицо может оплатить единый налог на вмененный доход от имени предпринимателя. Этот налог рассчитывается и уплачивается на основе установленного законодательством размера дохода, который предприниматель мог бы получить, осуществляя определенный вид деятельности.

Заплатить налоги от имени третьего лица может быть полезным в случаях, когда предприниматель не может или не желает самостоятельно заниматься уплатой налогов. Однако, важно помнить о том, что такая схема имеет свои правовые ограничения и должна быть осуществлена в соответствии с законодательством.

Правила заполнения «платежек» в бюджет

Обязательные поля

При заполнении «платежки» в бюджет необходимо обратить внимание на следующие обязательные поля:

- Наименование получателя — указывается полное юридическое наименование органа государственного управления.

- ИНН и КПП получателя — указывается индивидуальный номер налогоплательщика и код причины постановки на учет налогоплательщика по месту нахождения.

- Номер счета получателя — указывается номер бюджетного счета органа государственного управления.

- БИК банка получателя — указывается банковский идентификационный код банка получателя.

- ОКТМО получателя — указывается код территориального органа местного самоуправления, куда поступают денежные средства.

- Основание платежа — указывается основание положения или договора, по которому производится платеж.

- Сумма платежа — указывается сумма, которую необходимо перечислить в бюджет.

- ОКАТО налогоплательщика — указывается код территории, по которому налогоплательщик выполняет свою деятельность.

Дополнительные рекомендации

Помимо обязательных полей, при заполнении «платежек» в бюджет рекомендуется учитывать следующие моменты:

- Проверьте данные получателя — перед заполнением платежки внимательно проверьте правильность указанных наименования, ИНН, КПП и номера счетов получателя.

- Укажите все необходимые реквизиты — не пропускайте обязательные и дополнительные поля, чтобы избежать задержек в обработке платежа.

- Сохраните подтверждение об оплате — после осуществления платежа в бюджет сохраните копию платежного поручения или квитанцию об оплате ваших платежей.

- Обратите внимание на сумму платежа — перед отправкой платежки в бюджет убедитесь, что сумма указана верно и соответствует требуемой.

- Пользуйтесь электронным способом оплаты — для более быстрой и удобной оплаты в бюджет рекомендуется использовать электронные платежные системы или Интернет-банкинг.

Соблюдение правил и рекомендаций при заполнении «платежек» в бюджет поможет избежать ошибок и упростит процесс взаимодействия с государственными органами. При возникновении вопросов рекомендуется обратиться к специалистам в области бухгалтерии или юриспруденции для получения консультации.

Что дает возможность оплаты налога представителями

Преимущества оплаты налога представителями:

- Экономия времени и сил: Если у вас нет возможности или желания самостоятельно оплачивать налог, вы можете поручить эту задачу представителю. Он сможет выполнить все необходимые действия и сэкономить ваше время и усилия.

- Профессиональное исполнение: Представитель, имея опыт и знания в области налогообложения, сможет максимально эффективно и точно выполнить все необходимые процедуры оплаты налога. Это гарантирует правильность расчетов и предотвращает возможность штрафов.

- Конфиденциальность: Оплата налога через представителя позволяет сохранить конфиденциальность ваших персональных данных и финансовой информации. Представитель обязан соблюдать закон и сохранять конфиденциальность, что обеспечивает дополнительную защиту ваших интересов.

- Удобство и гибкость: Если вы находитесь в другом городе или стране, оплата налога представителем позволяет избежать необходимости личного присутствия или организации переписки с налоговыми органами. Это удобно и экономит ваше время и средства на поездки и транспортные расходы.

Необходимо отметить, что оплата налога представителями является законной процедурой и имеет свои особенности и требования. Для воспользования этой возможностью необходимо учесть финансовые, организационные и юридические аспекты, чтобы обеспечить соблюдение всех условий и требований законодательства.

Как ФНС распределяет деньги с единого счета

Федеральная налоговая служба (ФНС) занимается распределением денежных средств со счета, открытого в уполномоченном банке. Этот счет называется единым счетом. Рассмотрим механизм распределения средств подробнее.

1. Направление денежных средств

Деньги, поступающие на единый счет из различных источников, могут быть направлены на следующие цели:

- оплата налогов и сборов;

- возврат переплаты по налогам и сборам;

- выплата налогового кредита;

- направление в бюджеты и внебюджетные фонды;

- погашение задолженности по налогам и сборам.

ФНС обрабатывает информацию о поступивших деньгах и определяет, каким целям они должны быть направлены.

2. Приоритет распределения

ФНС устанавливает приоритет распределения денежных средств в следующем порядке:

- Погашение задолженности по налогам и сборам.

- Оплата налогов и сборов текущего периода.

- Возврат переплаты по налогам и сборам.

- Выплата налогового кредита.

- Направление в бюджеты и внебюджетные фонды.

Этот порядок обеспечивает первоочередную уплату задолженности перед государством.

3. Механизм распределения

Распределение денежных средств осуществляется следующим образом:

- ФНС осуществляет автоматическую обработку информации о поступлении средств.

- На основе этой информации ФНС формирует платежные поручения на перечисление средств по задолженности предпринимателей перед налоговой.

- Платежные поручения направляются в уполномоченный банк для исполнения.

- Уполномоченный банк проводит операции по перечислению средств со счета.

- Информация о перечисленных средствах поступает в ФНС для учета и контроля.

Таким образом, ФНС устанавливает строгий порядок распределения денежных средств с единого счета, обеспечивая погашение задолженности и уплату налогов и сборов в установленные сроки.

4. Контроль над распределением

ФНС осуществляет строгий контроль над распределением денежных средств с единого счета. Проверки и мониторинг позволяют выявить и предотвратить возможные злоупотребления и нарушения.

Контроль включает в себя:

- проверку корректности формирования платежных поручений;

- анализ правильности распределения средств;

- проверку исполнения платежных поручений банком;

- сверку данных о поступивших средствах и фактических распределениях.

Такой контроль обеспечивает надежную и прозрачную работу ФНС при распределении денежных средств с единого счета.

Что такое единый налоговый платеж?

Особенности единого налогового платежа:

- Фиксированная сумма налога, которая зависит от вида деятельности;

- Возможность уплаты налога один раз в квартал;

- Освобождение от уплаты других налогов и взносов;

- Упрощенный порядок бухгалтерского учета;

- Облегчение административной нагрузки на предпринимателей.

Категории плательщиков единого налогового платежа:

| Категория плательщика | Виды деятельности |

|---|---|

| ИП | Торговля, услуги, производство, сельское хозяйство, транспорт, предоставление недвижимости, иное |

| Юридические лица | Отдельные виды деятельности (например, организация торговой точки, оказание медицинских услуг) |

Единый налоговый платеж позволяет плательщикам упростить учет и расчет налогов, сэкономить время и снизить затраты на бухгалтерию. Однако, перед регистрацией в качестве плательщика ЕНП, следует ознакомиться с требованиями и ограничениями для каждой категории плательщиков, а также провести расчеты, чтобы определить выгодность данной системы налогообложения для своей предпринимательской деятельности.

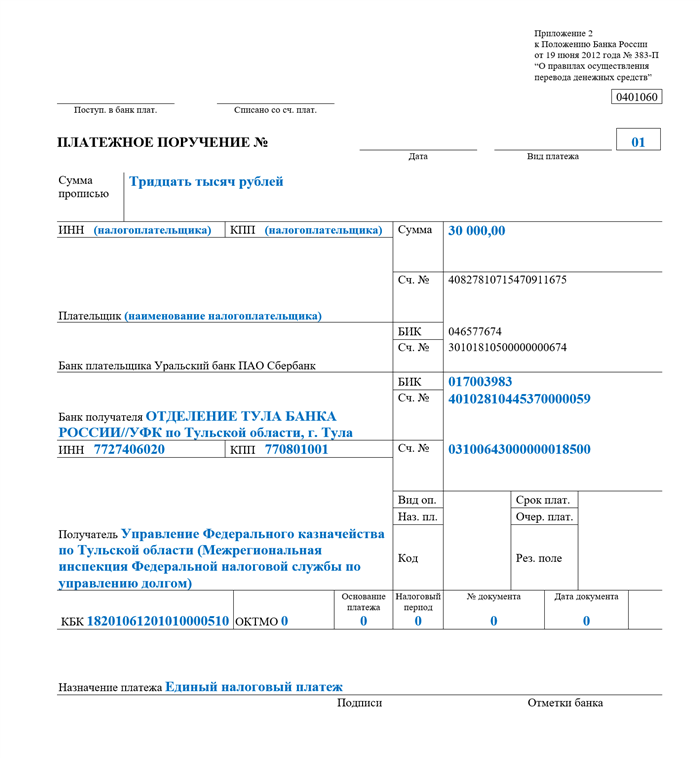

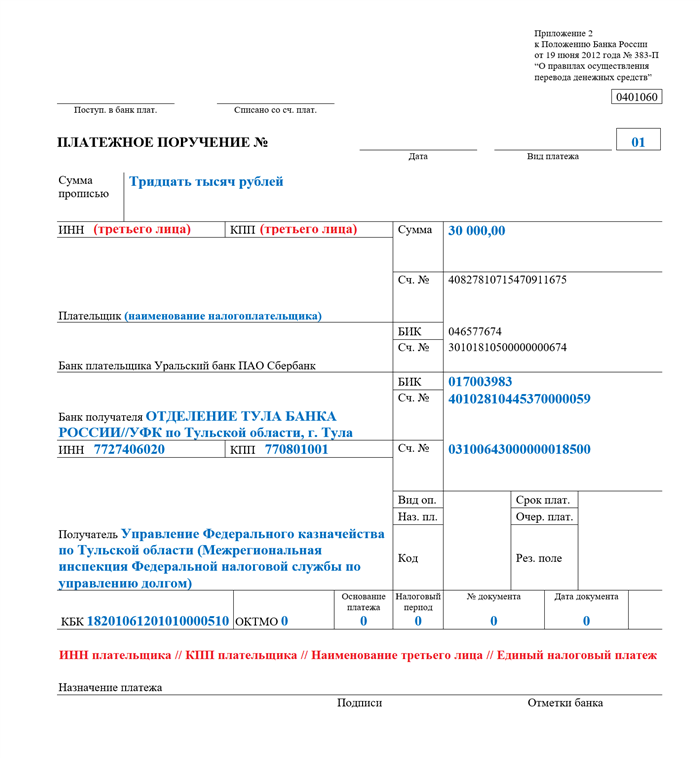

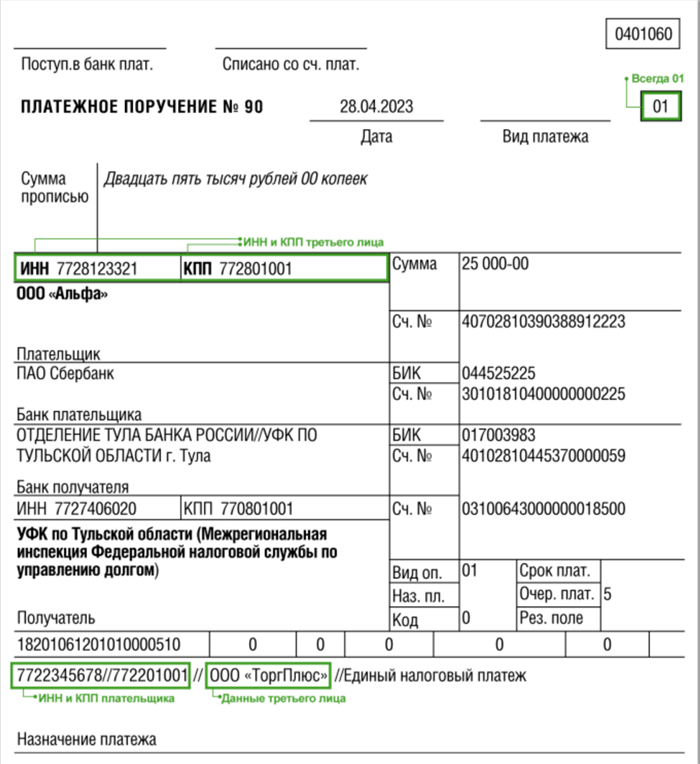

Пример платежного поручения: уплата за «третьих лиц»

Оплата за «третьих лиц» возможна при наличии соответствующего платежного поручения, которое позволяет осуществить оплату вместо третьей стороны.

Ниже представлен пример платежного поручения для уплаты за «третьих лиц»:

Платежное поручение

| Плательщик: | ИП Иванов И.И. |

| ИНН/КПП плательщика: | 1234567890 / 0987654321 |

| Банк плательщика: | АО «Райффайзенбанк» |

| БИК банка плательщика: | 044525700 |

| Номер счета плательщика: | 40702810300000000001 |

| Получатель: | ООО «Третья сторона» |

| ИНН/КПП получателя: | 9876543210 / 0123456789 |

| Банк получателя: | ПАО «Сбербанк» |

| БИК банка получателя: | 044525225 |

| Номер счета получателя: | 30101810400000000225 |

| Назначение платежа: | Оплата за «третьих лиц» по договору №123 от 01.01.2023 |

| Сумма платежа: | 5000 рублей |

При заполнении платежного поручения необходимо указать все реквизиты плательщика и получателя, а также правильно сформулировать назначение платежа, указав номер договора и дату его заключения.

После заполнения и подписания платежного поручения, оно может быть предъявлено в банк для осуществления оплаты за «третьих лиц».

Уведомление об исчисленных суммах

Уважаемый заказчик,

Мы рады проинформировать Вас о результате расчетов и исчисленных суммах, связанных с третьим лицом, о которых было указано в Вашей заявке.

Детали исчисленных сумм:

- Сумма основного долга: [сумма]

- Проценты за пользование средствами: [сумма]

- Судебные и исполнительные расходы: [сумма]

Помимо этого, мы рекомендуем обратить внимание на следующую информацию:

- Срок оплаты: указанный в заявке срок, либо в соответствии с договором.

- Способ оплаты: указанный в заявке или в соответствии с договором. В случае необходимости, просим обратиться к нашим специалистам для уточнения деталей.

- Документы: предоставление необходимых документов для подтверждения третьего лица, указанного в заявке, может потребоваться для выполнения расчетов и оплаты сумм.

- Юридические последствия: обращаем Ваше внимание на возможные юридические последствия в случае невыполнения обязательств по оплате исчисленных сумм. Рекомендуем проконсультироваться с юристом для получения подробной информации.

Если у Вас возникнут дополнительные вопросы или потребуется дополнительная информация, пожалуйста, не стесняйтесь обратиться к нашему отделу по работе с клиентами. Мы всегда готовы помочь Вам.

С уважением,

[Название компании]

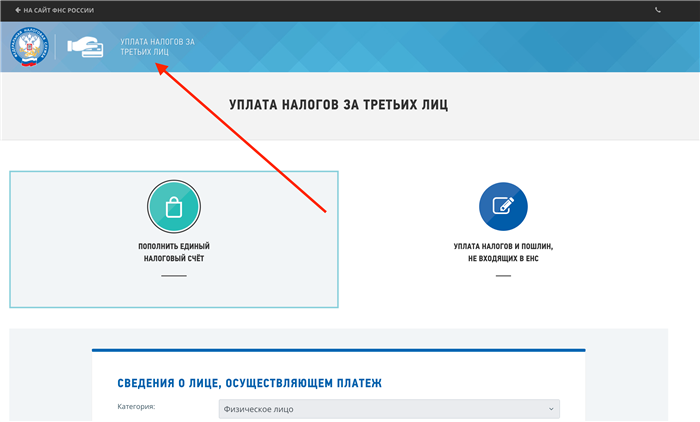

Как внести платеж за третье лицо

Иногда возникают ситуации, когда необходимо внести платеж от имени третьего лица. Это может быть связано с тем, что третья сторона не имеет возможности или права самостоятельно осуществить оплату. В таких случаях есть несколько способов, как можно внести платеж.

1. Перевод на счет получателя

Если у вас есть реквизиты получателя, вы можете осуществить перевод денежных средств на его счет. Это может быть счет в банке, электронный кошелек или иная платежная система. При этом необходимо указать комментарий к платежу, чтобы получатель мог понять, от кого пришла оплата.

2. Оплата через интернет-сервисы

Существуют различные интернет-сервисы, которые позволяют вносить платежи за третьих лиц. Например, электронные кошельки или платежные системы, такие как PayPal, Яндекс.Деньги, WebMoney и др. Для этого необходимо зарегистрироваться на соответствующей платформе, привязать свою банковскую карту или счет и осуществить платеж указав данные получателя.

3. Оплата через платежные терминалы

Еще один вариант — внести платеж через платежные терминалы. На терминале необходимо выбрать соответствующий пункт меню, указать сумму платежа и реквизиты получателя. Затем следует внести необходимую сумму наличными или банковской картой. После успешной оплаты вы получите чек, который можно использовать в качестве подтверждения осуществленного платежа.

4. Банковский перевод через отделение банка

Если у вас есть реквизиты получателя и доступ к отделению банка, вы можете внести платеж через него. При посещении отделения необходимо заполнить платежное поручение, указав данные получателя и сумму платежа. Затем необходимую сумму можно внести наличными или с банковской карты. После выполнения операции вы получите квитанцию о проведенном платеже.

| Способ платежа | Преимущества | Недостатки |

|---|---|---|

| Перевод на счет получателя | — Удобство — Быстрота |

— Необходимость знать реквизиты получателя |

| Оплата через интернет-сервисы | — Широкий выбор платежных систем — Быстрота осуществления платежа |

— Необходимость регистрации на сервисе |

| Оплата через платежные терминалы | — Доступность терминалов — Простота использования |

— Наличие наличных или банковской карты |

| Банковский перевод через отделение банка | — Возможность осуществить платеж оффлайн — Получение квитанции с отметкой банка |

— Необходимость посещения отделения банка |

Важно убедиться в правильности указания реквизитов получателя перед осуществлением платежа, чтобы избежать ошибок и задержек в обработке.

Сроки уплаты ЕНП

Ниже приведены основные сроки уплаты ЕНП:

1. Ежемесячная уплата ЕНП

Индивидуальные предприниматели должны уплачивать ЕНП ежемесячно. Срок уплаты ЕНП определяется налоговым законодательством и обычно составляет 25-го числа месяца, следующего за отчетным периодом. Например, если отчетный период — январь, то срок уплаты ЕНП будет 25 февраля.

2. Ежеквартальная уплата ЕНП

Если в предыдущем календарном году сумма ЕНП не превышала определенного порога (устанавливается законодательством), индивидуальный предприниматель имеет право уплачивать ЕНП ежеквартально. Сроки уплаты ЕНП в этом случае также устанавливаются законодательством и, как правило, составляют: 25-го числа месяца, следующего за окончанием квартала.

3. Уплата авансовых платежей ЕНП

В некоторых случаях индивидуальным предпринимателям требуется также уплачивать авансовые платежи ЕНП. Сроки уплаты авансовых платежей определяются индивидуально для каждого предпринимателя на основе его деятельности и налогового баланса.

4. Уплата ЕНП при прекращении деятельности

При прекращении деятельности индивидуальный предприниматель также должен уплатить ЕНП за последний отчетный период. Срок уплаты ЕНП при прекращении деятельности составляет 25-е число месяца, следующего за месяцем прекращения деятельности.

| Отчетный период | Срок уплаты ЕНП |

|---|---|

| Январь | 25 февраля |

| Февраль | 25 марта |

| Март | 25 апреля |

В случае просрочки уплаты ЕНП индивидуальным предпринимателям грозят штрафы и пени. Поэтому важно соблюдать сроки уплаты и своевременно вносить налоговый платеж.

Какие налоги можно перечислять в виде ЕНП

При оплате налогов в России, зачастую используется понятие Единый налоговый платеж (ЕНП). Он представляет собой универсальный способ уплаты налогов различных видов. Позволяет сократить время и упростить процесс уплаты налогов у предпринимателей и физических лиц. При этом, не все налоги можно перечислять в виде ЕНП. В данной статье рассмотрим, какие налоги можно уплатить через ЕНП.

1. Единый налог на вмененный доход

Единый налог на вмененный доход применяется к отдельным категориям предпринимателей. Включает в себя налоги на доходы, полученные от реализации товаров, выполнении работ и оказания услуг. Оплату ЕНП можно использовать для уплаты данного налога.

2. Единый сельскохозяйственный налог

Представляет собой упрощенную систему налогообложения для сельскохозяйственных производителей. Оплата ЕНП может быть использована для уплаты данного налога.

3. Единый налог для фермеров

Фермеры, занимающиеся производством сельскохозяйственной продукции, имеют возможность уплатить налог по упрощенной системе через ЕНП.

4. Единый социальный налог

Единый социальный налог включает в себя обязательные платежи на социальное обеспечение работников. ЕНП может быть использован для уплаты данного налога.

5. Патентный налог

Патентный налог представляет собой специальную систему налогообложения, применяемую для отдельных категорий предпринимателей. Оплату патента можно производить через ЕНП.

6. Налог на прибыль для малого бизнеса

Субъекты малого бизнеса могут использовать ЕНП для уплаты налога на прибыль.

7. Единый налог на имущество организаций

Для упрощения процесса уплаты данного налога, можно воспользоваться ЕНП.

8. Пенсионные отчисления

ЕНП можно использовать для уплаты пенсионных отчислений, предусмотренных законом.

9. Единый налог на владение транспортными средствами

ЕНП может быть использован для уплаты налога на владение транспортными средствами.

Какие именно налоги могут уплачиваться третьими лицами

Третьими лицами могут быть физические или юридические лица, которые оплачивают налоги не за себя, а за других лиц или организаций. Это может происходить по разным причинам, таким как оказание финансовой поддержки, соблюдение законодательных требований либо в рамках договорных отношений.

Основные налоги, которые могут быть уплачены третьими лицами:

- Налог на прибыль организаций. В некоторых случаях третьими лицами могут быть родственники или близкие знакомые, которые оплачивают налог на прибыль за предприятие или компанию.

- НДС. Третьими лицами могут быть постоянные поставщики товаров или услуг, которые оплачивают налог на добавленную стоимость за других участников коммерческой сделки.

- Налог на имущество. При отсутствии возможности уплатить налог на имущество, третьи лица могут помочь и оплатить его вместо налогоплательщика.

- Земельный налог. Третьи лица могут оплачивать земельный налог за другие организации или частных лиц, которые имеют земельные участки.

- Единый сельскохозяйственный налог. В случае, если фермерское хозяйство не в состоянии оплатить данный налог, третьи лица могут вступить в дело и уплатить его за них.

Третьи лица могут уплачивать различные налоги за других лиц или организации по разным причинам. Это может происходить в рамках договорных отношений, финансовой поддержки или соблюдения законодательных требований. Оплата таких налогов помогает обеспечить соблюдение налогового законодательства и предоставляет возможность нужным лицам или организациям избежать финансовых проблем или законных последствий. Конкретные налоги, которые могут быть уплачены третьими лицами, включают налог на прибыль организаций, НДС, налог на имущество, земельный налог и единый сельскохозяйственный налог.

Кто может уплачивать налоги?

1. Физические лица

Граждане обязаны уплачивать налоги в соответствии с законодательством о налогах. Это могут быть физические лица, работающие по трудовому договору, получающие доходы от предпринимательской деятельности, имеющие недвижимость или прочие источники дохода.

2. Юридические лица

Организации, включая индивидуальных предпринимателей, также обязаны уплачивать налоги в соответствии с деятельностью. Они уплачивают налоги на прибыль, НДС, налоги на имущество и землю. В некоторых случаях может быть установлено налоговое освобождение или льготный режим для определенных категорий организаций.

3. Иностранные лица

Иностранные граждане и организации, занимающиеся деятельностью на территории России, также обязаны уплачивать налоги. В зависимости от вида деятельности иностранных лиц, могут применяться особые налоговые правила и ставки.

4. Наследники и дарополучатели

Наследники и дарополучатели также могут быть обязаны уплатить налоги на наследство или дарение, в зависимости от стоимости переданного имущества. Налогообложение наследства и дарения регулируется соответствующими законодательными актами.

Таким образом, уплата налогов может быть обязанностью физических лиц, юридических лиц, иностранных лиц, а также наследников и дарополучателей. Каждый субъект налогообложения должен соблюдать требования законодательства и своевременно уплачивать налоги в соответствии с установленными правилами и ставками.

Порядок оплаты Единого налогового платежа за третье лицо

Если вам требуется оплатить ЕНП за третье лицо, следуйте установленному порядку:

- Шаг 1: Зачислите определенную сумму денег на свой банковский счет.

- Шаг 2: Вам необходимо подготовить и заполнить все необходимые документы, указанные в налоговой декларации на ЕНП.

- Шаг 3: Подайте налоговую декларацию в налоговый орган по месту своей регистрации. Обратите внимание, что документы можно подавать лично или через электронные каналы связи.

- Шаг 4: Ожидайте ответа от налогового органа о принятии налоговой декларации и расчете суммы ЕНП.

- Шаг 5: Оплатите сумму ЕНП в установленный срок, указанный в уведомлении от налогового органа.

- Шаг 6: Сохраните копию уведомления об оплате и других документов для своих записей и контроля.

Обратите внимание, что при оплате ЕНП за третье лицо необходимо действовать от имени ИП и представлять его интересы. Это может потребовать наличия доверенности или других документов, подтверждающих ваши полномочия.

Не забывайте своевременно погашать налоговые обязательства по ЕНП для избежания штрафов и проблем с налоговыми органами. В случае возникновения вопросов или трудностей, рекомендуется обратиться к специалистам или юристам, знакомым с налоговым законодательством Российской Федерации.

Можно ли уплачивать налог за третьих лиц?

Однако, согласно действующему законодательству, налоги должны быть уплачиваемыми налогоплательщиком лично и исключительно из его доходов. Это означает, что каждый налогоплательщик должен самостоятельно уплачивать налоги с собственных доходов.

Таким образом, третье лицо не может фактически уплачивать налоги за другое лицо и нести налоговые обязанности вместо него. Каждый человек должен самостоятельно отчитываться перед налоговыми органами и уплачивать налоги на основании своих собственных доходов.

Исключением могут быть случаи, когда одно лицо передает свои доходы другому лицу для уплаты налогов, например, когда делегируется финансовая ответственность за уплату налогов определенному лицу или организации, например, при доверительном управлении имуществом.