Дополнительные соглашения к трудовому договору, касающиеся возмещения затрат за жилье, могут быть расторгнуты по нескольким причинам. В данной статье рассмотрим процесс расторжения таких соглашений и возможные последствия для обеих сторон.

Документы, которые понадобятся для возмещения затрат

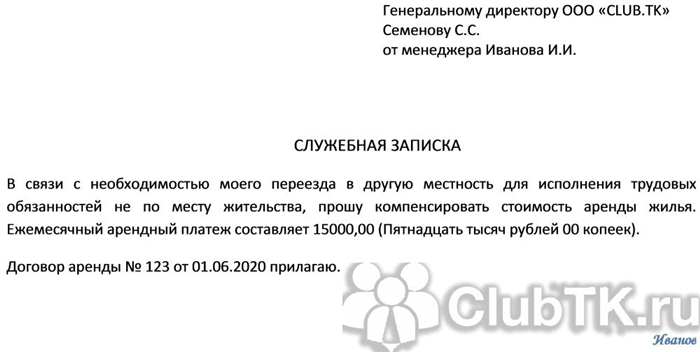

Если вы хотите получить возмещение затрат по дополнительному соглашению к трудовому договору, необходимо предоставить некоторые документы. Вот список документов, которые вам понадобятся:

1. Документы, подтверждающие понесенные расходы

- Квитанции о оплате жилья и коммунальных услуг: предоставьте все квитанции, которые вы получили за период, указанный в дополнительном соглашении. Убедитесь, что все квитанции содержат информацию о стоимости аренды, коммунальных услугах и дату оплаты.

- Договор аренды жилья: предоставьте копию договора аренды жилья, если вы снимаете жилье. Договор должен содержать информацию о стоимости аренды, условиях оплаты и периоде аренды.

- Справки о необходимости проживания по месту работы: в некоторых случаях работодатель может потребовать, чтобы вы предоставили справку из учреждения по месту работы, подтверждающую необходимость проживания по определенному адресу.

2. Документы, подтверждающие выполнение условий дополнительного соглашения

- Подтверждение о выполнении условий соглашения: если в дополнительном соглашении к трудовому договору указаны определенные условия, такие как работа в определенном районе или необходимость проживания в определенном типе жилья, предоставьте соответствующие документы, подтверждающие выполнение данных условий.

3. Выписка из трудовой книжки

- Выписка из трудовой книжки: предоставьте копию выписки из трудовой книжки, в которой указаны все предыдущие места работы и проработанные в них периоды. Это поможет работодателю убедиться в вашей трудовой истории, что является важным для возмещения затрат.

Необходимо предоставить все эти документы в оригинале или нотариально заверенные копии. Убедитесь, что все документы четко и правильно заполнены, а также соответствуют требованиям работодателя и дополнительного соглашения.

Расходы на оплату жилья ТК РФ не предусматривает

Основные положения ТК РФ

Трудовой кодекс РФ устанавливает основные правила и условия трудовых отношений между работником и работодателем. Закон определяет права и обязанности сторон, а также основные гарантии и преимущества, которые должны быть предоставлены работникам.

Однако, в Трудовом кодексе РФ нет прямого указания на то, что работодатель должен оплачивать расходы на аренду жилья или иные жилищные расходы работника.

Специфичные ситуации

В некоторых случаях, работодатель может предоставить работнику жилье в качестве льготы или компенсации. Такие случаи обычно регулируются отдельными документами – дополнительными соглашениями или коллективными договорами. В этом случае, условия соглашения или договора должны содержать ясные указания о том, какие именно расходы будут возмещены работнику.

Требования к дополнительным соглашениям

При заключении дополнительного соглашения к трудовому договору на возмещение затрат за жилье, необходимо следить за соответствием такого соглашения законодательству. Если условия соглашения не соответствуют Трудовому кодексу РФ, то оно может быть признано недействительным.

Итоги

Трудовое законодательство РФ не предусматривает обязательного возмещения работодателем расходов на оплату жилья работника. Решение о компенсации или оплате жилья может быть принято добровольно работодателем и работником. В таком случае, условия должны быть ясно прописаны в дополнительном соглашении или коллективном договоре.

Особенности начисления страховых взносов

Основные принципы начисления страховых взносов

- Принцип единства премии — страховая премия начисляется на основе риска, связанного с страховым случаем, и должна покрывать все расходы страховой организации, включая выплату страхового возмещения и управленческие издержки.

- Принцип актуарной разницы — страховая премия должна быть достаточной для покрытия всех предполагаемых страховых случаев и обеспечения устойчивости страховой организации.

- Принцип прогрессивности — ставка страховых взносов может быть разной в зависимости от риска, связанного со страховым случаем, и должна соответствовать степени риска.

Факторы, влияющие на начисление страховых взносов

При начислении страховых взносов учитываются ряд факторов, влияющих на риск страхового случая и стоимость страховки:

- Страховая сумма — чем выше страховая сумма, тем выше риск страхового случая и, соответственно, страховая премия.

- Возраст клиента — молодые люди считаются более рискованными категориями и могут иметь более высокую страховую премию.

- Профессиональная деятельность — некоторые профессии имеют повышенный риск страхового случая и могут быть связаны с более высокими страховыми взносами.

- История страхового случая — если у клиента уже были страховые случаи, это может повлечь за собой увеличение страховых взносов.

- Территориальный фактор — в некоторых регионах риск страхового случая может быть выше, что также может отразиться на страховых взносах.

Начисление страховых взносов требует учета различных факторов, влияющих на риск страхового случая и стоимость страхования. Правильное начисление страховых взносов на основе принципов актуарной справедливости обеспечивает финансовую устойчивость страховой организации и возможность выплаты страхового возмещения в полном объеме.

Начисляется ли на компенсацию НДФЛ и страховые взносы

Компенсация НДФЛ:

- НДФЛ не начисляется на компенсацию затрат за жилье, если такая компенсация выплачивается в соответствии с установленными нормами и размерами, и эти данные указаны в трудовом договоре.

- Однако, если размер компенсации превышает установленные нормы и размеры, то работодатель обязан начислить и уплатить НДФЛ на разницу между фактической выплатой и установленными нормами.

Начисление страховых взносов:

- Если компенсация за жилье выплачивается в пределах установленных норм и размеров, то на нее не начисляются страховые взносы.

- В случае превышения установленных норм и размеров компенсации за жилье, работодатель обязан начислить и уплатить страховые взносы на разницу между фактической выплатой и установленными нормами.

Важно помнить, что решение о начислении и уплате НДФЛ и страховых взносов на компенсацию за жилье принимается в соответствии с действующим законодательством и установленными нормативными актами.

Объект обложения страховыми взносами

1. Виды затрат на жилье:

- Аренда жилого помещения;

- Коммунальные платежи;

- Расходы на электроэнергию и отопление;

- Ремонт и содержание жилья.

2. Процедура начисления сумм для возмещения затрат на жилье:

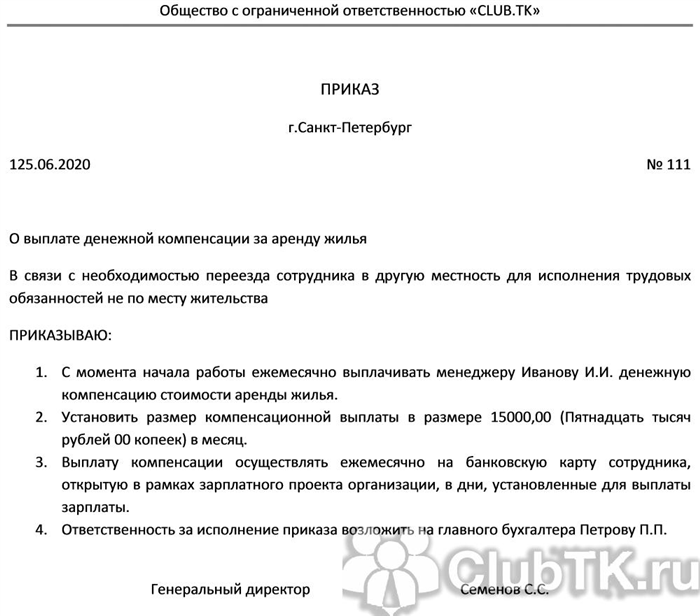

- Составление дополнительного соглашения к трудовому договору;

- Установление размера ежемесячной выплаты;

- Выплата суммы работнику на его банковский счет.

3. Ответственность по уплате страховых взносов:

Работодатель: предоставление средств для возмещения затрат на жилье и начисление страховых взносов;

Работник: заполнение необходимой документации и своевременная уплата страховых взносов.

4. Налогообложение:

Полученные работником суммы для возмещения затрат на жилье подлежат налогообложению по ставке 13%.

5. Действие дополнительного соглашения:

Дополнительное соглашение к трудовому договору на возмещение затрат за жилье действует до его расторжения по согласованию сторон.

| Работодатель | Работник |

|---|---|

| Сообщение о прекращении выплаты сумм на возмещение затрат на жилье | Возврат неиспользованных сумм, если таковые имеются |

| Завершение начисления страховых взносов | Прекращение предоставления документов для начисления страховых взносов |

В целом, объектом обложения страховыми взносами являются суммы, которые выделяются на возмещение затрат на жилье. Дополнительное соглашение к трудовому договору обеспечивает обращение безопасности жилья для работников, а налогообложение полученных сумм происходит по стандартным ставкам.

Особенности оплаты аренды

1. Формы оплаты

Оплата аренды может осуществляться различными способами. Наиболее распространенными формами оплаты являются:

- ежемесячная оплата;

- ежеквартальная оплата;

- ежегодная оплата.

Выбор формы оплаты зависит от договоренностей между арендодателем и арендатором.

2. Стоимость аренды

Стоимость аренды может быть фиксированной или изменяемой. Фиксированная стоимость остается неизменной в течение всего срока аренды. Изменяемая стоимость может регулироваться в зависимости от различных факторов, таких как инфляция или изменение размера жилищных услуг.

Важно учитывать, что стоимость аренды может быть обусловлена также наличием дополнительных услуг или коммунальных платежей, которые дополнительно оплачиваются арендатором.

3. Способ оплаты

Способ оплаты аренды может быть различным. Наиболее распространенными способами оплаты являются:

- наличные платежи;

- банковский перевод;

- электронные платежные системы.

Выбор способа оплаты также зависит от договоренностей между арендодателем и арендатором.

4. Штрафы за просрочку

Договор аренды может предусматривать штрафы за просрочку оплаты. Штрафы за просрочку могут быть установлены как в фиксированном размере, так и в процентном отношении к сумме просроченной оплаты.

Важно ознакомиться с условиями договора и быть готовым к своевременной оплате аренды, чтобы избежать накопления долгов и дополнительных финансовых обязательств.

| Форма оплаты | Стоимость аренды | Способ оплаты | Штрафы за просрочку |

|---|---|---|---|

| Ежемесячная | Фиксированная или изменяемая | Наличные, банковский перевод, электронные платежные системы | Фиксированный размер или процент от просроченной суммы |

| Ежеквартальная | Фиксированная или изменяемая | Наличные, банковский перевод, электронные платежные системы | Фиксированный размер или процент от просроченной суммы |

| Ежегодная | Фиксированная или изменяемая | Наличные, банковский перевод, электронные платежные системы | Фиксированный размер или процент от просроченной суммы |

В завершении, оплата аренды имеет свои особенности, которые необходимо учитывать при заключении договора. Важно быть внимательным к условиям оплаты и своевременно исполнять финансовые обязательства для поддержания взаимопонимания между арендодателем и арендатором.

Страховые взносы и НДФЛ

Рассмотрим эти платежи более подробно:

Страховые взносы

Страховые взносы – это платежи, которые работодатель вносит во внебюджетные фонды социального страхования. Они предназначены для обеспечения социальной защиты работников в случаях временной нетрудоспособности, беременности и родов, пособий по уходу за ребенком и других ситуаций, связанных с потерей возможности трудиться. Сумма страховых взносов зависит от заработной платы работника и исчисляется в процентах от нее.

| Виды страховых взносов: | Проценты |

|---|---|

| Страховые взносы на обязательное пенсионное страхование | 22% |

| Страховые взносы на обязательное медицинское страхование | 5,1% |

| Страховые взносы на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний | 0,2-8,5% |

НДФЛ

НДФЛ – это налог на доходы физических лиц, который платят работники с их заработной платы. Он удерживается работодателем и перечисляется в бюджет государства. Размер НДФЛ зависит от заработной платы и количества детей.

| Система налогообложения: | НДФЛ |

|---|---|

| Основной тариф | 13% |

| Сниженный тариф | 10% |

| Дополнительные налоговые вычеты | от 0 до 6500 рублей |

При начислении и уплате страховых взносов и НДФЛ необходимо соблюдать законодательные требования и регистрационные процедуры, о которых следует уточнить у специалистов в области налогообложения и социального страхования.

Заготовка и информация взяты с сайта госуслуг

Документы, необходимые для возмещения трат

Для получения компенсации затрат на жилье, необходимо предоставить определенные документы, подтверждающие ваши расходы.

1. Документы на собственное жилье

Если вы являетесь собственником жилья и планируете возмещать расходы на его содержание, вам понадобятся следующие документы:

- Копия свидетельства о праве собственности на жилье;

- Копии квитанций или справок об оплате коммунальных услуг (электричество, вода, газ, отопление и т.д.);

- Копии договоров на оказание услуг (уборка, ремонт, обслуживание лифта и т.д.).

2. Документы на арендованное жилье

Если вы арендуете жилье и хотите получить компенсацию за арендную плату, вам понадобятся следующие документы:

- Копия договора аренды жилья;

- Квитанции или справки об оплате арендной платы;

- Копии квитанций или справок об оплате коммунальных услуг;

- Копии документов подтверждающих плату за услуги (уборка, ремонт).

3. Документы на приобретение жилья

Если вы приобрели жилье и хотите возместить затраты на ипотеку или кредит, следующие документы могут потребоваться:

- Копия договора купли-продажи;

- Копия договора займа, ипотеки или кредита;

- Квитанции или справки об оплате платежей по ипотеке или кредиту;

- Копии документов подтверждающих расходы на коммунальные услуги.

Необходимые документы могут варьироваться в зависимости от условий трудового договора и предоставляемых компенсаций. Для точной информации рекомендуется обратиться к вашему работодателю или к специалистам в области трудового права.

Налог на прибыль

Основные принципы налогообложения прибыли предприятий

- Принцип всестороннего обложения: налог уплачивается на весь объем полученной предприятием прибыли;

- Прогрессивность налоговой ставки: чем больше прибыль, тем выше налоговая ставка;

- Принцип исчисления налога по итогам отчетного периода;

- Возможность применения налоговых льгот и преференций, предоставляемых законодательством;

- Аккумулятивность: каждый отчетный период является самостоятельным и налоговая база не накапливается.

Налоговая база и налоговая ставка

Налоговая база представляет собой сумму прибыли, учитываемую в налогообложении. Она определяется в соответствии с правилами исчисления прибыли, установленными Налоговым кодексом РФ.

Налоговая ставка является процентной величиной, которая применяется к налоговой базе для определения суммы налога на прибыль. В России действует общая налоговая ставка на прибыль, которая составляет 20%.

Учет и уплата налога на прибыль

Предприятия и организации обязаны осуществлять учет своей прибыли и регулярно подавать налоговую декларацию в налоговый орган. Налог на прибыль уплачивается в соответствии с установленными сроками и порядком.

Невыполнение обязательств по учету и уплате налога на прибыль может повлечь за собой наложение штрафов и других мер ответственности со стороны налоговых органов.

Налоговые льготы и преференции

Законодательство РФ предусматривает возможность применения налоговых льгот и преференций, которые позволяют уменьшить размер налога на прибыль или освободить от его уплаты определенные виды деятельности или категории предприятий.

| Тип налоговой льготы | Примеры |

|---|---|

| Освобождение от налогообложения | Резиденты особых экономических зон |

| Снижение налоговой ставки | Технопарки и инновационные центры |

| Амортизационные льготы | Предприятия, осуществляющие инвестиционную деятельность |

В итоге, налог на прибыль является важным инструментом налогообложения предприятий в России. Знание основных принципов и правил его исчисления позволяет предприятиям эффективно планировать свою деятельность, учитывая налоговые обязательства.

В каких случаях траты на аренду жилья будут компенсированы

1. При командировке

Если работник отправляется в командировку и вынужден арендовать жилье в месте временного пребывания, работодатель может покрыть расходы на аренду. В таком случае сотрудник должен предоставить документы подтверждающие затраты, например, квитанции об оплате аренды. Размер компенсации будет зависеть от длительности командировки и стоимости аренды.

2. При переезде на постоянное место работы

Если работник переезжает по причине карьерного роста или необходимости работать на другом предприятии, компания может оплатить аренду жилья в новом месте. В этом случае сотрудник также должен предоставить документы, подтверждающие затраты. Необходимость оплаты аренды обычно должна быть прописана в трудовом договоре или дополнительном соглашении.

3. При условиях работы удаленно

В современном мире все больше компаний предоставляют возможность работать удаленно. Если сотрудник выбрал такой режим работы и живет вне географической зоны, доступной для ежедневных поездок на рабочее место, работодатель может предоставить компенсацию за аренду жилья. Здесь также должно быть прописано в трудовом договоре или дополнительном соглашении об условиях работы.

4. При наличии соответствующего соглашения

В некоторых случаях работодатель и работник могут заключить дополнительное соглашение к трудовому договору, в котором будет прописана возможность компенсации расходов на аренду жилья. В таком случае обе стороны должны соблюдать условия соглашения и предоставлять необходимые документы для оформления компенсации.

- Работникам, отправляющимся в командировку, возможно компенсировать расходы на аренду жилья

- Переезд на новое место работы может быть основанием для компенсации аренды жилья

- Работа в удаленном режиме также может повлечь за собой компенсацию затрат на аренду жилья

- Существует возможность заключения дополнительного соглашения о компенсации аренды жилья

Когда расходы на аренду квартиры компенсируют

Компенсация расходов на аренду жилья может быть предусмотрена в некоторых случаях, когда работник вынужден проживать недалеко от места работы или исполнять свои рабочие обязанности в другом городе или стране. О компенсации расходов на аренду жилья должно быть заранее согласовано между работником и работодателем. Ниже приводятся некоторые случаи, когда расходы на аренду квартиры могут быть компенсированы.

1. Проектная работа или временное трудоустройство

Когда работник временно прикомандирован на работу в другой город или страну для выполнения специфических задач или проектов, работодатель может предоставить ему компенсацию расходов на аренду квартиры. Это позволяет работнику оставаться в приемлемом жилищном условии и концентрироваться на работе без дополнительных неприятностей.

2. Нахождение в командировке

Если работник отправляется в командировку на длительный срок, то работодатель может возместить ему расходы на аренду квартиры в городе назначения. Компенсация расходов на жилье помогает обеспечить комфортное проживание и создает условия для эффективной работы в командировке.

3. Условия трудового договора

В некоторых случаях компенсация расходов на аренду квартиры может быть прописана в условиях трудового договора. Например, работник, занимающий высокую должность или выполняющий задачи с особыми требованиями, может иметь право на компенсацию расходов на аренду жилья.

4. Недостаточное предоставление служебного жилья

Если работник имеет право на предоставление служебного жилья, но работодатель не в состоянии или не желает предоставить его, то работник может требовать компенсацию расходов на аренду квартиры. Это может быть актуально в случае, если служебное жилье не соответствует требованиям работника по качеству или местоположению.

Дополнительная информация о компенсации расходов на аренду квартиры

Компенсация расходов на аренду жилья может включать следующие составляющие:

- оплата арендной платы;

- коммунальные платежи;

- премии за снятие жилья в срочном порядке;

- переездные и экспертные расходы;

- меблировка и оборудование квартиры;

- проездные расходы на путь до работы и обратно.

Важно отметить, что компенсация расходов на аренду жилья должна быть оговорена в трудовом договоре или дополнительном соглашении. Работнику необходимо предоставить документы, подтверждающие его расходы на аренду квартиры, чтобы претендовать на компенсацию.

При расторжении дополнительного соглашения к трудовому договору на возмещение затрат за жилье необходимо соблюдать законодательные требования и условия, изложенные в самом соглашении. Лучше обратиться к юристу или специалисту по трудовому праву для получения конкретной информации и советов в данной ситуации.

В ходе данной статьи мы рассмотрели различные выплаты, которые не облагаются взносами. Они представляют собой значительное облегчение для работников и помогают им сэкономить значительные суммы денег.

Важно отметить, что каждая ситуация может иметь свои особенности и требовать юридической консультации. Некоторые выплаты, которые не облагаются взносами в одном случае, могут быть облагаемыми в другом. Поэтому перед принятием решения о выплате следует тщательно изучить действующее законодательство и проконсультироваться со специалистом.

Необлагаемые взносами выплаты являются важным инструментом для работодателей, позволяющим создать комфортные условия для своих сотрудников. Такие выплаты способствуют улучшению качества трудовых отношений и могут быть основой для строительства долгосрочных и взаимовыгодных партнерских отношений.

- Преимущества необлагаемых взносами выплат:

- Сокращение затрат на налоги и социальные отчисления

- Повышение мотивации сотрудников

- Улучшение уровня жизни работников

- Создание благоприятного и конкурентоспособного бизнес-климата

Знание о том, какие выплаты не облагаются взносами, является важной информацией как для работодателей, так и для работников. Она позволяет правильно организовать финансовые процессы и сделать их максимально выгодными для всех сторон.