Государственная пошлина — это сумма, которую граждане или юридические лица обязаны уплатить государству за предоставление государственных услуг или исполнение государственных функций. Налог на добавленную стоимость (НДС), с другой стороны, является налогом на товары и услуги, который уплачивается при продаже товаров или оказании услуг.

Как платится НДС в таможню

1. Предъявление декларации вместе с оплатой НДС

Один из способов платежа НДС в таможню — предъявление декларации о ввозе товаров и одновременная оплата НДС. В этом случае, владелец товаров должен заполнить декларацию и внести сумму НДС, указанную в декларации, на счет таможни.

2. Уплата НДС в таможню после предъявления декларации

Второй вариант платежа НДС в таможню возможен в случае, если владелец товаров не смог сразу произвести оплату НДС при предъявлении декларации. В этом случае, он может предъявить декларацию, а платеж по НДС будет произведен позже, в соответствии с требованиями таможенных органов.

3. Оплата НДС через банк в соответствии с требованиями таможенных органов

Еще один вариант платежа НДС в таможню предусматривает оплату через банк в соответствии с требованиями и инструкциями таможенных органов. В этом случае, владелец товаров должен обратиться в банк и произвести оплату НДС в соответствии с банковскими реквизитами, указанными таможенными органами.

| Способ платежа | Процедура |

|---|---|

| Предъявление декларации вместе с оплатой НДС | Заполнение декларации и перечисление суммы НДС на счет таможни |

| Уплата НДС в таможню после предъявления декларации | Предъявление декларации без оплаты НДС, оплата позже согласно требованиям таможенных органов |

| Оплата НДС через банк | Оплата НДС через банк в соответствии с требованиями и инструкциями таможенных органов |

Способ оплаты НДС в таможню зависит от конкретных требований и инструкций, установленных таможенными органами. Правила и процедуры могут быть разными в каждом отдельном случае, поэтому рекомендуется обратиться к специалисту или ознакомиться с требованиями, указанными на сайте Федеральной таможенной службы.

Отражение безналичных расчетов

Ниже представлены некоторые основные принципы и рекомендации по отражению безналичных расчетов:

1. Запись безналичных расчетов в журнале учета

Для правильного отражения безналичных расчетов необходимо вести специальный журнал учета, в котором регистрируются все операции по безналичным расчетам. В этом журнале указываются дата операции, сумма, счета-корреспонденты и другие необходимые данные.

2. Учет НДС

При отражении безналичных расчетов необходимо учитывать налог на добавленную стоимость (НДС). В случае если операции облагаются НДС, его сумма должна быть указана отдельной строкой в документах или записана в соответствующем поле записи в журнале учета. Также необходимо правильно указать код НДС и представить документы для подтверждения налогового вычета.

3. Платежные поручения и платежные документы

При отражении безналичных расчетов необходимо учитывать документы, которые подтверждают факт совершения платежа. Такими документами являются платежные поручения, выписки из банковских счетов и другие документы, которые подтверждают движение денежных средств на счетах организации.

4. Синхронизация учета и банковских операций

Для правильного отражения безналичных расчетов необходимо контролировать синхронизацию учетных операций организации с операциями на банковских счетах. При возникновении различий необходимо провести анализ и выявить причины расхождений.

5. Учет комиссионных и других банковских расходов

При отражении безналичных расчетов необходимо учитывать комиссионные и другие банковские расходы, которые связаны с проведением операций. Такие расходы должны быть отражены отдельной строкой в документах или в журнале учета.

6. Регулярное согласование балансов

Для обеспечения правильного отражения безналичных расчетов необходимо проводить регулярное согласование балансов с банковскими счетами. Это позволяет выявить и исправить возможные ошибки и расхождения в учете.

Корректное отражение безналичных расчетов в учете является важным условием для обеспечения финансовой прозрачности и достоверности информации. Соблюдение указанных принципов и рекомендаций поможет избежать ошибок и расхождений в процессе финансовой деятельности организации.

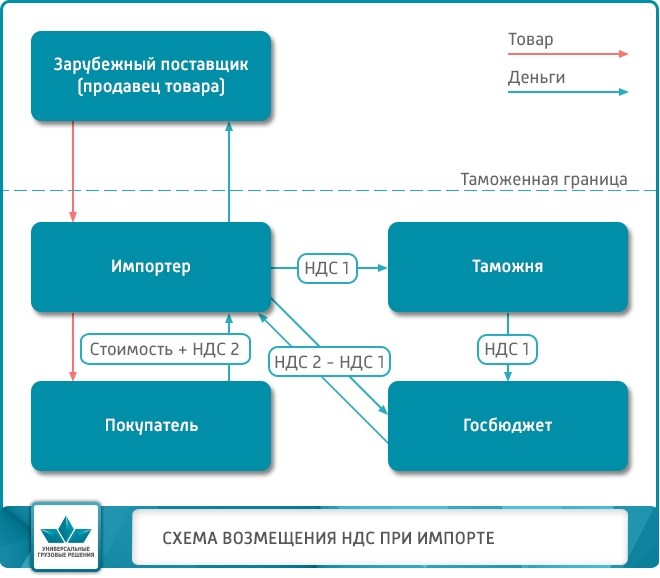

НДС при импорте, уплачиваемый в таможню при ввозе товаров

Как рассчитывается НДС при импорте?

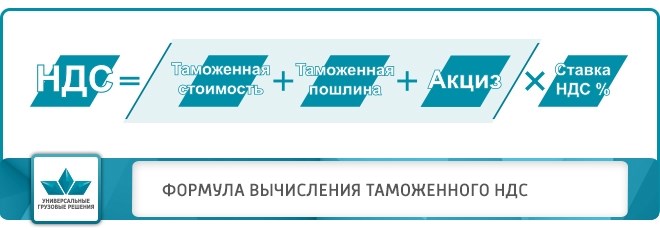

Расчет НДС при импорте товаров производится по следующей формуле:

НДС = (Таможенная стоимость товара + Таможенные пошлины + Акцизы + Пошлина на отдельные виды товаров) * 20%.

Таможенная стоимость товара — это стоимость товара, указанная в декларации на товары, исходя из которой рассчитывается ввозная пошлина. Таможенные пошлины, акцизы и пошлина на отдельные виды товаров — дополнительные платежи к стоимости товара.

Как и когда уплачивается НДС при импорте?

НДС при импорте уплачивается в таможню вместе с таможенной пошлиной. Организация или предприниматель, осуществляющий импорт товаров, обязаны подать декларацию на товары и уплатить НДС и другие таможенные платежи в течение 15 дней с момента регистрации декларации.

Как получить компенсацию НДС при импорте?

При выполнении определенных условий, организации или предприниматели могут получить компенсацию НДС, уплаченного при импорте товаров. Компенсация НДС может быть получена на основании декларации о результатах применения товаров, работ и услуг, содержащей сведения о расчете и размере НДС. Условия получения компенсации устанавливаются законодательством.

Какие документы необходимо предоставить при уплате НДС при импорте?

При уплате НДС при импорте товаров необходимо предоставить следующие документы:

- Декларация на товары

- Документы, подтверждающие таможенную стоимость товара

- Документы, подтверждающие размер таможенных пошлин, акцизов и пошлины на отдельные виды товаров

- Документы, подтверждающие оплату НДС в таможне

НДС при импорте, уплачиваемый в таможню при ввозе товаров, расчет и уплата входят в налоговые обязательства организаций и предпринимателей, осуществляющих импорт. Уплата НДС производится вместе с таможенной пошлиной в течение 15 дней с момента регистрации декларации на товары. При выполнении определенных условий возможно получение компенсации уплаченного НДС.

Возврат излишне оплаченного НДС в таможню

В процессе ввоза товаров в страну и их последующего экспорта или использования внутри страны возникает необходимость уплаты налога на добавленную стоимость (НДС). Однако иногда бывает случай, когда НДС был оплачен больше, чем фактически должен был быть уплачен. В таких ситуациях предусмотрена процедура возврата излишне оплаченного НДС в таможенные органы.

Основания для возврата излишне оплаченного НДС

Возврат НДС возможен в случаях, когда:

- товары были экспортированы за пределы страны;

- товары были реализованы в зоне особого экономического режима, такой как свободная экономическая зона или таможенный склад;

- товары были использованы для производства товаров, освобожденных от НДС;

- товары были возвращены продавцу.

Порядок возврата излишне оплаченного НДС

Для получения возврата излишне оплаченного НДС необходимо выполнить следующие шаги:

- Собрать необходимые документы, такие как счет-фактуры, таможенные декларации, договоры купли-продажи и другие.

- Подготовить заявление на возврат НДС.

- Представить заявление и документы в налоговый орган или таможенные органы.

- Дождаться рассмотрения заявления и получения решения о возврате НДС.

- В случае положительного решения, получить возврат излишне оплаченного НДС на свой банковский счет.

Особенности возврата НДС в таможню

Возврат НДС в таможенные органы имеет свои особенности:

| Особенность | Описание |

| Срок подачи заявления | Заявление на возврат НДС в таможню должно быть подано не позднее 12 месяцев с момента совершения таможенного оформления товаров. |

| Возврат через таможенного представителя | Для возврата НДС в таможню можно использовать услуги таможенного представителя либо осуществить процедуру самостоятельно. |

| Контроль со стороны таможни | Таможенные органы проводят контроль за правильностью поданных заявлений и могут потребовать предоставления дополнительных документов или информации. |

Возврат излишне оплаченного НДС в таможню является важным процессом, позволяющим предпринимателям вернуть часть своих средств и снизить налоговую нагрузку. Необходимо тщательно соблюдать все требования и сроки, чтобы успешно осуществить возврат НДС.

Ставки НДС по ТН ВЭД

Таможенная Номенклатура внешнеэкономической деятельности (ТН ВЭД) определяет ставки налога на добавленную стоимость (НДС) для различных товаров и услуг. Ставки НДС в ТН ВЭД варьируются в зависимости от категории товара и его классификации.

Общая ставка НДС

Общая ставка НДС в ТН ВЭД составляет 20%. Эта ставка применяется к большинству товаров и услуг, которые импортируются или производятся в Российской Федерации.

Пониженная ставка НДС

- Ставка НДС в размере 10% применяется к определенным товарам и услугам, включая продукты питания (например, хлеб, молоко, овощи), медицинские препараты, книги и газеты.

- Ставка НДС в размере 0% применяется к экспортируемым товарам и услугам, а также к товарно-материальным ценностям, переданным на таможенный склад.

Особые ставки НДС

Для отдельных товаров и услуг устанавливаются особые ставки НДС. Например:

- Ставка НДС в размере 0% применяется к поставке полиграфической продукции издателям газет и журналов.

- Ставка НДС в размере 18% применяется к оборудованию и материалам, используемым для развития инфраструктуры железнодорожного транспорта.

Исключения

Существуют также товары и услуги, освобожденные от уплаты НДС в соответствии с законодательством. Например, международные транспортные услуги, финансовые операции и услуги в сфере социального обслуживания населения.

Ставки НДС по ТН ВЭД предназначены для определения размера налоговых обязательств при импорте и экспорте товаров и услуг. Правильное и точное определение ставок НДС помогает предотвратить нарушения и уплату неадекватных налоговых сумм.

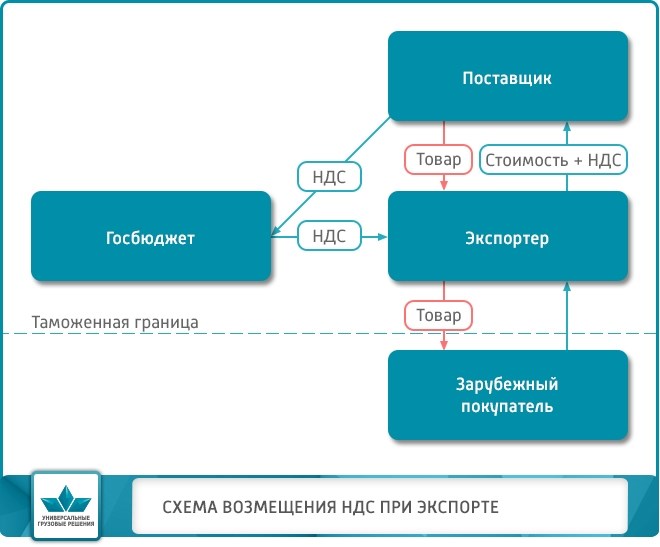

НДС при экспорте товаров

В Российской Федерации, по умолчанию, все товары считаются облагаемыми налогом на добавленную стоимость, однако при экспорте товаров существует возможность освобождения от уплаты НДС.

Условия освобождения от уплаты НДС при экспорте товаров:

- Товар должен быть экспортирован за пределы таможенной территории Российской Федерации.

- При экспорте товаров должен быть заключен договор, удостоверенный документами (например, накладной).

- Документы должны подтверждать факт экспорта товара, такие как таможенная декларация и акт выполненных работ (услуг).

- Экспорт товаров должен быть зарегистрирован в установленном порядке.

| Преимущества освобождения от уплаты НДС при экспорте товаров: |

|---|

| Увеличение конкурентоспособности на международном рынке. |

| Снижение стоимости товара для покупателя из-за отсутствия НДС. |

| Приоритет перед конкурентами, которые облагаются НДС при экспорте. |

Важно помнить: в случае допущения ошибок при экспорте товаров и освобождении от уплаты НДС, предприятие может быть подвержено штрафам и налоговым проверкам со стороны контролирующих органов. Поэтому рекомендуется обратиться за консультацией к специалистам, чтобы правильно оформить экспорт и освобождение от НДС.

Подводя итог:

Возврат таможенного НДС при экспорте товаров

При экспорте товаров возможен возврат таможенного НДС. Это процедура, позволяющая компаниям вернуть уплаченный при ввозе товаров на таможню налог на добавленную стоимость. Возврат таможенного НДС может быть существенной экономической выгодой для экспортеров и повышением конкурентоспособности их товаров.

Условия возврата таможенного НДС

-

Экспорт товаров: Возврат таможенного НДС возможен только при экспорте товаров за пределы таможенного союза.

-

Документация: Для осуществления возврата необходимо предоставить соответствующую документацию, подтверждающую факт экспорта товаров.

-

Сроки: Заявление на возврат таможенного НДС должно быть подано в течение определенного срока, установленного законодательством.

Процедура возврата таможенного НДС

Процедура возврата таможенного НДС включает несколько этапов:

-

Подготовка документов: Экспортер должен собрать необходимую документацию, включая товарно-транспортные накладные, контракты, счета-фактуры и прочее.

-

Подача заявления: Заявление на возврат таможенного НДС подается в соответствующий орган, ответственный за возврат такого налога.

-

Рассмотрение заявления: Орган, принимающий заявление, рассматривает его и принимает решение о возврате или отказе в возврате таможенного НДС.

-

Получение возврата: В случае положительного решения, таможенный орган осуществляет возврат суммы таможенного НДС на банковский счет экспортера.

Преимущества возврата таможенного НДС

Возврат таможенного НДС при экспорте товаров имеет несколько преимуществ:

-

Снижение себестоимости: Возврат налога позволяет снизить себестоимость товаров, что может быть важным фактором для экспортирующих компаний.

-

Повышение конкурентоспособности: Более низкая себестоимость товаров может повысить их конкурентоспособность на международном рынке.

-

Финансовая выгода: Получение возврата таможенного НДС позволяет компаниям получить дополнительные финансовые средства.

Возврат таможенного НДС при экспорте товаров является важной процедурой для экспортирующих компаний, которая позволяет снизить себестоимость товаров и повысить их конкурентоспособность на международном рынке.

Компенсационный вред и статьи Кодекса об административных правонарушениях

В рамках гражданско-правового регулирования возмещение вреда, причиненного гражданину или организации, установлено Кодексом Внутреннего водного транспорта (КВВТ). КВВТ устанавливает правила организации и обеспечения безопасности судоходства на внутренних водных путях Российской Федерации.

В случае нарушения гражданами или организациями установленных правил КВВТ возмещение ущерба осуществляется в соответствии с действующим законодательством Российской Федерации, в том числе по общим правилам, предусмотренным Гражданским кодексом РФ.

Статья 37.7 КОСГУ

Статья 37.7 КОСГУ (Кодекс об административных правонарушениях) предусматривает ответственность юридических и физических лиц за нарушения требований КВВТ. Субъекты, виновные в нарушении требований КВВТ, могут быть привлечены к административной ответственности.

Ответственность по статье 37.7 КОСГУ

В соответствии с КОСГУ, предусмотрено несколько видов ответственности, включая:

- взыскание штрафа;

- конфискация предметов административного правонарушения;

- привлечение к административному аресту.

Гражданская ответственность

В случае причинения ущерба в результате нарушения требований КВВТ, гражданин или организация могут быть привлечены к гражданской ответственности. Гражданская ответственность возлагается на виновную сторону и предполагает возмещение ущерба, причиненного другой стороне.

Понятие компенсационного вреда

Компенсационный вред — это негативные последствия, которые возникают у потерпевшей стороны в результате причинения ущерба. Компенсационный вред может включать:

- моральный вред;

- физический вред;

- материальный ущерб.

Возмещение компенсационного вреда

Возмещение компенсационного вреда осуществляется путем:

- договорного согласования между сторонами;

- разрешения спора в суде.

| Способ возмещения компенсационного вреда | Особенности |

|---|---|

| Договорное согласование | Участники соглашаются на размер компенсации и условия возмещения вреда. |

| Судебное разбирательство | Суд рассматривает доказательства и определяет размер компенсации. |

Важно помнить, что обязанность возмещения компенсационного вреда возлагается на виновную сторону. При нарушении требований КВВТ и причинении ущерба потерпевшей стороне, виновная сторона может быть привлечена к административной ответственности и обязана компенсировать причиненный ущерб.

Ставки таможенного НДС

Стандартные ставки таможенного НДС

Обычно стандартная ставка таможенного НДС в России составляет 20%. Эта ставка применяется ко многим товарам, которые ввозятся в страну. Однако существуют и исключения, когда ставка может быть снижена или повышена.

Сниженные ставки таможенного НДС

Для определенных категорий товаров действуют сниженные ставки таможенного НДС. Например, для некоторых продуктов питания, медицинских препаратов, товаров для детей и животных, ставка может быть снижена до 10% или 0%. Это делается для стимулирования импорта таких товаров и обеспечения доступности для потребителей.

Ставки таможенного НДС для определенных стран

Ставка таможенного НДС также может различаться в зависимости от страны происхождения товара. Например, для товаров, импортируемых из стран-членов Евразийского экономического союза (ЕАЭС), действуют специальные ставки, установленные соглашением между странами-участницами. Это позволяет упростить процедуру импорта и уровнять конкуренцию на внутреннем рынке.

| Товар | Стандартная ставка НДС | Сниженная ставка НДС |

|---|---|---|

| Продукты питания | 20% | 10% |

| Медицинские препараты | 20% | 10% |

| Товары для детей | 20% | 10% |

| Товары для животных | 20% | 10% |

| Импорт из ЕАЭС | 20% | 20% |

Ставки таможенного НДС могут меняться в зависимости от классификации товаров, страны происхождения и целей экономической политики. Знание этих ставок и их корректное применение является важным аспектом при осуществлении внешнеэкономической деятельности.

НДС в таможенных платежах

Основные моменты

- НДС является налогом, который взимается на каждом этапе производственно-торгового цикла, включая импорт и экспорт товаров.

- При ввозе товаров через таможенную границу, на товары, подлежащие обложению НДС, взимается таможенная пошлина, которая включает в себя и сумму НДС.

- Организации и индивидуальные предприниматели, осуществляющие импорт товаров, должны уплатить НДС при таможенном оформлении в порядке, установленном законодательством.

Ставки НДС в таможенных платежах

Ставки НДС в таможенных платежах зависят от характера и назначения товаров:

| Характер товаров | Ставка НДС |

|---|---|

| Стандартные товары и услуги | 20% |

| Особенные товары и услуги (например, алкоголь, табак) | 18% |

| Освобождение от НДС (например, медицинские товары и услуги) | 0% |

Особенности учета НДС в таможенных платежах

При осуществлении международных товарных операций с включением таможенных платежей, компания должна учесть следующие моменты:

- Включение суммы НДС в стоимость товара.

- Учет НДС, уплаченного при таможенном оформлении, в налоговой отчетности.

- Возможность получения налогового вычета по НДС при экспорте товаров.

НДС в таможенных платежах играет важную роль в регулировании международных товарных операций. Операторам необходимо правильно учитывать и оплачивать НДС, так как нарушение законодательства может повлечь за собой санкции и потерю доверия со стороны партнеров.

Для расчёта НДС нужно:

Для правильного расчёта НДС необходимо учесть несколько важных факторов:

- Сумма сделки — нужно знать стоимость товара или услуги, по которой будет рассчитываться налог.

- Ставка НДС — определенный процент налога, который должен быть учтен при расчете. Обычно используются ставки 20% или 10%, но могут быть и другие варианты.

- Правильность оформления документов — нужно быть внимательным при оформлении договоров, счетов-фактур и других документов, так как ошибки могут привести к неправильному расчету налога.

Итак, чтобы правильно рассчитать НДС, необходимо знать сумму сделки, выбрать соответствующую ставку налога и оформить документы согласно требованиям законодательства. Точный расчет НДС позволяет избежать нарушений и уплаты неустойки, а также способствует сохранению корректных отношений с налоговыми органами.