Титульный лист баланса для реорганизационной организации является важным документом, который предоставляет финансовую информацию о состоянии организации. В данной статье представлен пример титульного листа баланса для реорганизационной организации, который может быть использован в качестве шаблона при составлении собственного баланса. Этот образец поможет организациям вести учет своих активов и обязательств и предоставить подробную финансовую информацию для различных целей, включая налоговую отчетность и привлечение финансирования.

База по страховым взносам

Важность базы данных по страховым взносам

База данных по страховым взносам позволяет вести учет и анализ всех платежей, связанных со страховыми взносами. Она позволяет:

- Отслеживать и контролировать сроки и размеры страховых взносов;

- Предотвращать правонарушения и штрафные санкции по нарушению требований законодательства;

- Получать оперативную информацию о состоянии финансовых обязательств перед страховыми организациями;

- Оптимизировать расходы организации на страховые взносы;

- Анализировать эффективность страхования и принимать решения на основе полученных данных.

Структура базы данных по страховым взносам

База данных по страховым взносам может включать следующие элементы:

| Элемент | Описание |

|---|---|

| Наименование организации | Информация о названии организации, взносы которой регистрируются в базе данных |

| ИНН | Идентификационный номер налогоплательщика организации |

| Категория страховых взносов | Информация о виде страховых взносов, например, пенсионные взносы, медицинские взносы и т.д. |

| Сумма взносов | Информация о размере страховых взносов организации |

| Сроки оплаты | Информация о сроках внесения страховых взносов |

| Статус платежа | Информация о текущем состоянии платежа (оплачен, неоплачен, просрочен и т.д.) |

Преимущества использования базы данных по страховым взносам

Использование базы данных по страховым взносам имеет ряд преимуществ:

- Упрощение учета и анализа страховых платежей;

- Снижение риска нарушения законодательства в области страховых взносов;

- Сокращение затрат на страховые взносы;

- Улучшение контроля над финансовыми обязательствами организации;

- Принятие взвешенных решений на основе анализа данных.

Таким образом, база данных по страховым взносам является важным инструментом управления финансовой деятельностью организации. Она позволяет эффективно контролировать и оптимизировать выплаты по страховым взносам, обеспечивая финансовую стабильность и устойчивость предприятия.

Отчетность по НДФЛ

Ниже приведены ключевые моменты, которые стоит учесть при составлении отчетности по НДФЛ:

1. Составление и сдача деклараций

Каждый год налогоплательщику необходимо составить и подать декларацию по НДФЛ в налоговый орган. В декларации указываются все полученные доходы и уплаченные налоги. Для удобства заполнения существуют различные программы и онлайн-сервисы, которые автоматизируют процесс составления декларации.

2. Учет доходов

Для правильного заполнения отчетности необходимо тщательно вести учет всех доходов, начисленных налогов и сумм, удержанных с работников. Все эти данные должны быть подкреплены соответствующими документами, такими как справки о доходах, платежные ведомости и т.д.

3. Сроки представления отчетности

Важно знать и учитывать сроки представления отчетности по НДФЛ. Налоговый период для НДФЛ — годовой, поэтому декларации должны быть поданы не позднее 30 апреля следующего года. Однако, в случае участия в реорганизации организации, могут быть установлены иные сроки представления отчетности.

4. Исправление ошибок

Если при составлении декларации были допущены ошибки, их можно исправить в установленном порядке. Но необходимо помнить, что исправление ошибок может быть сопряжено с дополнительными расходами на уплату неустоек и штрафов.

5. Платежи по НДФЛ

Необходимо учесть, что уплата налога по НДФЛ может осуществляться как в течение года, так и единовременно в момент представления декларации. Каждый налогоплательщик сам выбирает наиболее удобный для себя способ уплаты налога.

Отчетность по НДФЛ требует ответственного и правильного подхода. Неправильное заполнение отчетности может повлечь за собой негативные последствия как для организации, так и для физических лиц.

Перенос убытков и амортизация

Перенос убытков представляет собой процесс, когда убытки прошлых периодов учитываются в будущих отчетных периодах для компенсации полученных прибылей. Такой перенос убытков позволяет сгладить негативное влияние на финансовые результаты организации.

Перенос убытков в юридическом контексте

Перенос убытков организации возможен на основании законов и нормативных актов, устанавливающих правила бухгалтерского учета. Организация должна следовать установленной отчетности и заполнять соответствующие документы, чтобы получить право на перенос убытков.

Важно отметить, что перенос убытков может быть ограничен законодательством и зависит от различных факторов, таких как размер убытков, срок их возникновения и другие финансовые показатели организации.

Амортизация как часть учета

Амортизация — это процесс учета износа и старения активов организации. Она позволяет учесть убытки от использования активов и установить их стоимость на бухгалтерском учете.

В бухгалтерской отчетности амортизация учитывается в отдельном разделе, где указывается стоимость активов и сумма амортизации, которая будет списываться в течение определенного периода времени.

Таблица: Методы амортизации

| Метод | Описание |

|---|---|

| Линейный | Амортизация распределяется равномерно на протяжении срока службы актива. |

| Ускоренный | Амортизация начисляется наибольшей степенью в начале срока службы актива и постепенно снижается. |

| Сумма годового процента | Амортизация начисляется на основе применяемой ставки процента к остаточной стоимости актива на начало года. |

| Ускоренный суммы годового процента | Амортизация начисляется высокой степенью в начале срока службы актива и снижается с течением времени, применяя ставку процента к остаточной стоимости актива. |

Пример амортизации

Допустим, компания приобрела офисное оборудование стоимостью 100 000 рублей с ожидаемым сроком службы в 5 лет. Если компания применяет линейный метод амортизации, ежегодная сумма амортизации составит 20 000 рублей (100 000 рублей / 5 лет).

В конечном итоге, перенос убытков и амортизация являются важными аспектами бухгалтерского учета организации, которые позволяют учесть финансовые потери и износ активов. Эти процессы помогают достичь финансовой устойчивости и эффективного расходования ресурсов организации.

Налоговая база по НДС

Формирование налоговой базы

На формирование налоговой базы по НДС воздействуют несколько факторов. Основными компонентами налоговой базы являются:

- Обороты по реализации товаровы или оказанию услуг;

- Стоимость приобретенных товаров или услуг для использования в предпринимательской деятельности;

- Налоговые льготы и особенности регионального налогообложения, которые могут снижать налоговую базу.

Также важно отметить, что НДС начисляется на сумму налоговой базы без учета налоговых ставок, установленных законодательством.

Налоговая база формируется на основании данных, содержащихся в бухгалтерских документах и предоставляемых предприятием при подаче налоговой отчетности.

Значение налоговой базы

Учет налоговой базы по НДС позволяет государству контролировать и оптимизировать налоговые поступления в бюджет. Зачастую налоговая база подвергается проверкам со стороны налоговых органов для выявления возможных нарушений и незаконных схем.

Точность рассчета и предоставления информации о налоговой базе является важным аспектом при соблюдении налоговых обязательств предприятия перед государством и поддержании финансовой прозрачности деятельности.

Налоговая база по НДС играет важную роль в налоговой системе и является основой для расчета налога на добавленную стоимость. Ее корректное формирование и учет позволяет предприятию соблюдать налоговое законодательство и поддерживать прозрачность финансовой отчетности.

Какие нюансы составления отчетности нужно учитывать при реорганизации?

При проведении реорганизации организации необходимо учитывать ряд нюансов, связанных с составлением отчетности. Это позволит правильно и точно отразить финансовое состояние и результаты деятельности компании.

1. Формирование титульного листа баланса

В отчетности после реорганизации требуется формирование титульного листа баланса, на котором указывается наименование организации и даты начала и окончания отчетного периода. Также необходимо указать, что баланс составлен после реорганизации и включает данные об обеих организациях — реорганизуемой и преобразованной.

2. Отражение реорганизационных операций

При составлении отчетности необходимо отразить все реорганизационные операции, такие как объединение, присоединение, разделение, выделение и преобразование. Это позволит учесть изменения в активах, пассивах, капитале и обязательствах организации.

3. Правильное определение стоимости активов и пассивов

При реорганизации могут возникнуть вопросы относительно определения стоимости активов и пассивов компании. Необходимо быть внимательным и осуществлять адекватную оценку имущества с учетом его рыночной стоимости.

4. Учет финансовых результатов

В отчетности необходимо отразить финансовые результаты деятельности компании как до реорганизации, так и после. Необходимо провести сравнение и анализ данных для оценки эффективности реорганизации и ее влияния на финансовые показатели.

5. Документальное подтверждение операций

При составлении отчетности важно иметь достоверное документальное подтверждение всех операций, связанных с реорганизацией, таких как договоры, протоколы, решения учредителей и другие документы. Это позволит обеспечить достоверность и надежность отчетности.

Основные нюансы составления отчетности при реорганизации:

- Формирование титульного листа баланса;

- Отражение реорганизационных операций;

- Правильное определение стоимости активов и пассивов;

- Учет финансовых результатов;

- Документальное подтверждение операций.

При соблюдении данных нюансов составление отчетности после реорганизации будет качественным и точным. Это позволит иметь полное представление о финансовом состоянии и результативности компании.

Какие документы должны быть у бухгалтера при составлении отчетности?

1. Поступления и расходы

Для правильного учета поступлений и расходов необходимо иметь следующие документы:

- Кассовые ордера;

- Банковские выписки;

- Счета-фактуры;

- Договоры с контрагентами;

- Платежные документы.

2. Учет оборотных средств

Для правильного учета оборотных средств следующие документы должны быть у бухгалтера:

- Накладные;

- Акты приема-передачи товаров и услуг;

- Товарные накладные;

- Заказы на поставку товаров и услуг;

- Акты сверки.

3. Учет имущества и обязательств

Для учета имущества и обязательств следующие документы являются необходимыми:

- Договоры аренды;

- Акты инвентаризации;

- Списки оборудования;

- Справки о задолженности;

- Акты оценки имущества.

4. Налоговая отчетность

При составлении налоговой отчетности бухгалтеру необходимо иметь следующие документы:

- Налоговые декларации;

- Приложения к налоговым декларациям;

- Справки о доходах и расходах;

- Сведения о заработной плате сотрудников;

- Документы, подтверждающие освобождение от налогов.

5. Учет кадров

Для учета кадров бухгалтер должен иметь следующие документы:

- Трудовые договоры;

- Приказы о приеме и увольнении;

- Табеля учета рабочего времени;

- Справки о заработной плате;

- Документы о выплате пособий.

Имея все необходимые документы, бухгалтер сможет составить отчетность точно и своевременно, что поможет поддерживать финансовую стабильность и соответствовать требованиям законодательства.

Начальный этап выделения

Определение цели и задач

Перед началом процесса выделения важно четко определить его цели и задачи. Это поможет установить все необходимые параметры и определить последующие шаги в процессе выделения.

Изучение законодательства

Важно провести тщательное изучение законодательства, регламентирующего процесс выделения. Это поможет обеспечить соблюдение всех юридических норм и требований в ходе процесса.

Подготовка документации

Необходимо составить все необходимые юридические и финансовые документы, которые будут использоваться в процессе выделения. Это включает в себя создание титульного листа баланса, актов оценки имущества и т.д.

Оценка имущества

Необходимо провести оценку всего имущества, которое будет выделено в ходе процесса. Это поможет определить стоимость каждого актива и разделить их между новыми юридическими единицами.

Формирование плана выделения

Необходимо разработать подробный план выделения, который будет содержать все этапы и сроки выполнения. Это поможет организовать процесс и обеспечить его успешное завершение.

Взаимодействие с органами государственной власти и контрольными органами

В ходе процесса выделения может потребоваться взаимодействие с органами государственной власти и контрольными органами. Необходимо обеспечить полное соответствие процесса выделения требованиям и нормам, установленным данными органами.

Внесение изменений в уставные документы

В ходе процесса выделения может потребоваться внесение изменений в уставные документы создаваемых юридических единиц. Необходимо разработать и утвердить все необходимые изменения, чтобы обеспечить правовую надежность процесса.

Разделение имущества

На этом этапе происходит реальное разделение активов и пассивов между новыми юридическими единицами. Необходимо учесть все ранее проведенные оценки и подготовить необходимую документацию для фиксации этого разделения.

Завершение процесса выделения

Последний этап процесса выделения – его завершение и закрытие всех необходимых вопросов и процедур. Необходимо составить заключительную документацию, подготовить отчет о выполненной работе и завершить процесс выделения.

Взаиморасчеты с бюджетом

Виды взаиморасчетов с бюджетом

- Налоговые платежи – это обязательные платежи, которые юридические и физические лица должны уплачивать в бюджет, в соответствии с налоговым законодательством. Примеры налоговых платежей включают налог на добавленную стоимость (НДС), налог на прибыль, единый налог на вмененный доход и другие.

- Неналоговые платежи – это платежи, которые не являются налогами, но уплачиваются в бюджет в соответствии с законодательством. Примеры неналоговых платежей включают плату за пользование натуральными ресурсами, патентные сборы, лицензионные платежи и другие.

Порядок взаиморасчетов с бюджетом

Взаиморасчеты с бюджетом осуществляются в соответствии с действующим налоговым законодательством. Юридические и физические лица должны соблюдать установленные сроки уплаты налоговых и неналоговых платежей. Для упрощения процедуры взаиморасчетов с бюджетом используются различные электронные сервисы и системы налоговой отчетности.

Последствия неисполнения обязательств перед бюджетом

Несвоевременная или неполная уплата налогов и других платежей в бюджет может привести к юридическим последствиям. Компаниям могут быть начислены пени, штрафы и другие санкции за нарушение налогового законодательства. Поэтому важно тщательно отслеживать свои обязательства перед бюджетом и своевременно их выполнять.

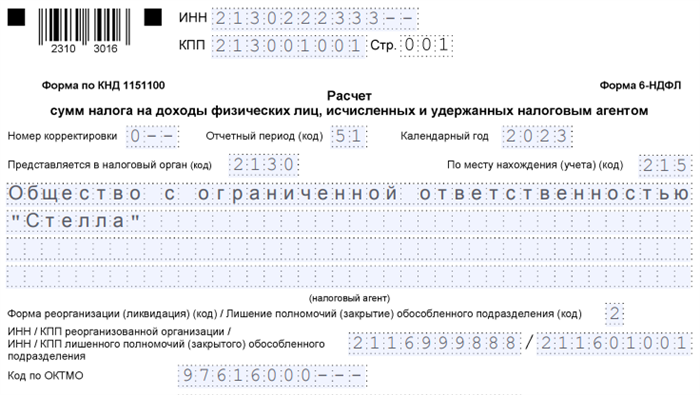

Как заполнить 6-НДФЛ и 2-НДФЛ при реорганизации (ликвидации)

При реорганизации или ликвидации предприятия необходимо правильно заполнить такие документы, как 6-НДФЛ и 2-НДФЛ. В этой статье мы расскажем, как правильно заполнить эти документы и что нужно учесть.

Заполнение 6-НДФЛ

Форма 6-НДФЛ – это декларация по налогу на доходы физических лиц. При реорганизации или ликвидации предприятия работодатель обязан заполнить и подать эту декларацию в налоговую службу.

Для правильного заполнения 6-НДФЛ при реорганизации необходимо учесть следующее:

- Укажите все доходы, полученные работником за весь период работы в предприятии, включая компенсацию за неиспользованный отпуск и вознаграждение за трудовой договор

- Укажите все выплаты, связанные с реорганизацией или ликвидацией предприятия, такие как компенсация за неиспользуемый отпуск, компенсация за увольнение и прочие выплаты

- Проверьте правильность заполнения данных о подоходном налоге и прочих налоговых вычетах, если таковые имеются

Заполнение 2-НДФЛ

Форма 2-НДФЛ – это справка о доходах физического лица. При реорганизации или ликвидации предприятия работодатель обязан заполнить соответствующую форму и передать ее сотруднику.

При заполнении 2-НДФЛ следует учесть следующие моменты:

- Укажите все доходы, полученные работником за весь период работы в предприятии, включая премии, вознаграждения и компенсации

- Укажите все выплаты, связанные с реорганизацией или ликвидацией предприятия, такие как компенсация за неиспользуемый отпуск, компенсация за увольнение и прочие выплаты

- Проверьте правильность заполнения данных о подоходном налоге и прочих налоговых вычетах, если таковые имеются

Важно отметить, что заполнение и подача 6-НДФЛ и 2-НДФЛ должны быть выполнены с соблюдением сроков, установленных законодательством. Обратите внимание на то, что некорректное заполнение этих документов может привести к нарушению законодательства и штрафным санкциям.

Таким образом, правильное заполнение 6-НДФЛ и 2-НДФЛ при реорганизации или ликвидации предприятия является важным процессом, требующим внимания к деталям и соблюдения сроков. Не забывайте, что некорректное заполнение этих документов может повлечь за собой негативные последствия.

В чем суть выделения?

Преимущества выделения

- Создание новых юридических лиц с возможностью независимой деятельности;

- Ликвидация прежней организации без большого перевода имущества и долгов;

- Распределение имущества в соответствии с договором выделения;

- Возможность реализации специализированной деятельности;

- Упрощение управления и контроля над имуществом;

- Снижение рисков, связанных с общей ответственностью по долгам.

Ход выделения

Процесс выделения включает следующие шаги:

- Подготовка проекта договора выделения;

- Определение круга имущества, которое будет выделено;

- Участники выделения утверждают договор выделения;

- Регистрация новых организаций в установленном порядке;

- Передача имущества или его части новым организациям.

Правовые аспекты выделения

Выделение регламентируется Кодексом Российской Федерации о недрах, Гражданским кодексом и другими нормативными актами. Важно учитывать требования закона, чтобы избежать непредвиденных юридических последствий.

| Субъекты выделения | Требования закона |

|---|---|

| Организация, выделяющая имущество | Определить круг имущества для выделения и составить проект договора. |

| Новые организации | Произвести регистрацию в установленных сроках после утверждения договора выделения. |

| Участники выделения | Подготовить и принять решения о выделении и утверждении договора. |

Надлежащая организация процесса и соблюдение законодательства позволят провести выделение успешно, минимизировав возможные риски и проблемы.

Как передать налоговикам 6-НДФЛ и 2-НДФЛ при реорганизации

1. Сроки передачи документов

Передача документов налоговым органам при реорганизации должна быть осуществлена в установленные законодательством сроки. Для декларации 6-НДФЛ и 2-НДФЛ сроки передачи следующие:

- Декларация 6-НДФЛ: должна быть подана в течение 5 рабочих дней после окончания отчетного периода, если период начисления доходов имеет продолжительность свыше 12 месяцев;

- Декларация 2-НДФЛ: должна быть подана в установленный срок, учитывая период начисления доходов (ежемесячно или квартально).

2. Передача декларации 6-НДФЛ

Для передачи декларации 6-НДФЛ налоговым органам при реорганизации необходимо выполнить следующие шаги:

- Составить декларацию 6-НДФЛ, учитывая все доходы и налоги;

- Оформить подпись главного бухгалтера и руководителя организации на декларации;

- Подать декларацию в налоговый орган, соблюдая установленные сроки.

3. Передача декларации 2-НДФЛ

Передача декларации 2-НДФЛ налоговым органам при реорганизации требует выполнения следующих действий:

- Составить декларацию 2-НДФЛ, указав все доходы и удержанный налог;

- Заключить соглашение о передаче декларации с получателем налоговых платежей;

- Оформить подписи главного бухгалтера и руководителя обеих организаций на декларации;

- Подать декларацию в налоговый орган в установленные сроки.

4. Предоставление сопроводительных документов

Вместе с декларациями 6-НДФЛ и 2-НДФЛ при реорганизации необходимо предоставить следующие сопроводительные документы:

- Копия устава или иного учредительного документа;

- Копия свидетельства о постановке на учет в налоговом органе;

- Копия свидетельства о государственной регистрации реорганизации (при наличии).

5. Важные моменты передачи документов

При передаче деклараций 6-НДФЛ и 2-НДФЛ налоговым органам при реорганизации следует учесть следующие важные моменты:

- Соблюдать установленные сроки передачи;

- Тщательно подготовить декларации и сопроводительные документы;

- Обеспечить наличие всех необходимых подписей и печатей на документах;

- Хранить копии деклараций и сопроводительных документов в течение не менее 4 лет.

Важно своевременно и правильно передать налоговикам декларации 6-НДФЛ и 2-НДФЛ при реорганизации организации, чтобы избежать штрафов и санкций. Следуя указанным рекомендациям, вы обеспечите правильный учет налоговых обязательств и соблюдение законодательства.

«Первичка» в переходный период

Основные требования к титульному листу баланса за реорганизационную организацию:

- Указание наименования организации и ее формы собственности.

- Дата составления баланса.

- Учетный период, за который составляется баланс.

- Указание наименования и адреса органа, осуществляющего государственную регистрацию.

- Подписи должностных лиц, ответственных за составление и достоверность представленной информации.

В переходный период особое внимание следует уделить восстановлению архива документов и обновлению учетных данных организации. Это позволит обеспечить более точное и полное составление баланса и документов, связанных с ним.

Важные этапы оформления баланса:

- Подготовка первичных документов. Включает в себя сбор, систематизацию и анализ информации о финансовом состоянии и операциях организации за учетный период.

- Составление бухгалтерских регистров. Данные из первичных документов заносятся в соответствующие регистры, что позволяет более точно отразить финансовое состояние организации.

- Составление отчетности. На основе данных из бухгалтерских регистров составляется финансовая отчетность, включая баланс.

- Проверка и подписывание документов. Проводится проверка правильности заполнения документов и их соответствия действительности. После этого осуществляется подписание документов ответственными должностными лицами.

Важно помнить, что титульный лист баланса является официальным документом, который должен быть составлен и оформлен в соответствии с требованиями законодательства. Неправильное или некачественное оформление баланса может привести к проблемам при проведении аудиторской проверки или при представлении отчетности в органы государственного контроля.

В переходный период важно уделить достаточное внимание оформлению титульного листа баланса и правильному составлению бухгалтерской отчетности организации. Это позволит обеспечить достоверность и полноту финансовой информации, а также упростить процесс аудита и внешней проверки.

Как заполнить 6-НДФЛ (с 2-НДФЛ) правопреемнику

В случае реорганизации организации, когда одна компания передает свои права и обязанности другой организации, необходимо заполнить декларацию 6-НДФЛ (с 2-НДФЛ) правопреемнику. В данной статье мы расскажем о том, как правильно заполнить эту декларацию.

Шаг 1: Информация о правопреемнике

Первым заполняемым блоком является информация о правопреемнике. В этом блоке необходимо указать следующие данные:

- Наименование правопреемника;

- ИНН правопреемника;

- Адрес правопреемника;

- Телефон правопреемника.

Важно указать всю информацию достоверно и корректно, чтобы избежать возможных проблем при обработке документов.

Шаг 2: Информация о доходах

В следующем блоке необходимо указать информацию о доходах, которые были получены правопреемником. В этом блоке необходимо указать следующие данные:

- Сумма дохода, полученного правопреемником;

- Ставка налога, применяемая к доходу;

- Сумма налога, удержанная и перечисленная в бюджет.

Важно правильно расчитать все суммы и не допустить ошибок при заполнении информации о доходах.

Шаг 3: Подписи и дата

В конце декларации необходимо поставить подпись правопреемника и указать дату заполнения декларации.

Пример заполнения:

| Наименование правопреемника: | ООО «Новый правопреемник» |

| ИНН правопреемника: | 1234567890 |

| Адрес правопреемника: | г. Москва, ул. Пушкина, д. 10 |

| Телефон правопреемника: | +7 (999) 123-45-67 |

Информация о доходах:

| Сумма дохода: | 50000 руб. |

| Ставка налога: | 13% |

| Сумма налога: | 6500 руб. |

Подпись правопреемника: _______________________

Дата заполнения декларации: «01» января 2025 г.

Правильно заполненная декларация 6-НДФЛ (с 2-НДФЛ) позволит избежать проблем при обработке документов и облегчит процесс реорганизации организации. В случае возникновения вопросов, рекомендуется обратиться за консультацией к специалистам в области налогового права.

Для каких форм реорганизации не нужно формировать заключительную бухгалтерскую отчетность?

При реорганизации юридических лиц возникает вопрос о формировании заключительной бухгалтерской отчетности. В некоторых случаях заключительная отчетность не требуется, что облегчает процесс реорганизации для компании. Рассмотрим формы реорганизации, при которых не нужно формировать заключительную бухгалтерскую отчетность:

1. Преобразование

Преобразование юридического лица, например, из ООО в ОАО, не требует формирования заключительной бухгалтерской отчетности. В результате преобразования изменяется только форма собственности, а не само юридическое лицо.

2. Переименование

Переименование юридического лица не предусматривает формирования заключительной бухгалтерской отчетности, так как данный процесс не изменяет финансовое состояние организации.

3. Присоединение

Присоединение, при котором одно юридическое лицо присоединяется к другому уже существующему юридическому лицу, не требует формирования заключительной бухгалтерской отчетности. В данном случае финансовые данные присоединяемого юридического лица будут включены в отчетность принимающей организации.

4. Разделение

Разделение юридического лица на две или более организации, не требует формирования заключительной бухгалтерской отчетности для каждой из новых организаций. В этом случае, финансовая информация будет распределена между новыми юридическими лицами.

5. Преобразование общества с ограниченной ответственностью в хозяйственное общество

Преобразование общества с ограниченной ответственностью (ООО) в хозяйственное общество (ХО) не вызывает необходимости формирования заключительной бухгалтерской отчетности, так как данные о финансовом состоянии останутся внутри организации.

На какую дату составляется бухгалтерская отчетность при реорганизации?

Порядок составления бухгалтерской отчетности при реорганизации

При реорганизации организации составление бухгалтерской отчетности осуществляется с соблюдением следующего порядка:

- Установление даты, на которую должна быть составлена бухгалтерская отчетность;

- Подготовка и оформление бухгалтерских документов;

- Составление бухгалтерской отчетности;

- Представление отчетности в налоговый орган.

На какую дату составляется бухгалтерская отчетность?

На какую дату составляется бухгалтерская отчетность при реорганизации зависит от вида реорганизации и выбора реорганизационной формы. В законодательстве Российской Федерации установлены различные сроки для составления отчетности в зависимости от типа реорганизации.

Сроки составления бухгалтерской отчетности

Сроки составления бухгалтерской отчетности при реорганизации могут быть разными в зависимости от выбранной формы реорганизации:

- При преобразовании организации срок составления бухгалтерской отчетности устанавливается не позднее 3 месяцев со дня принятия решения о реорганизации.

- При присоединении организации срок составления бухгалтерской отчетности устанавливается не позднее 2 месяцев со дня регистрации изменений.

- При разделении организации срок составления бухгалтерской отчетности устанавливается не позднее 2 месяцев со дня утверждения балансов.

- При выделении организации срок составления бухгалтерской отчетности устанавливается не позднее 3 месяцев со дня утверждения балансов.

На какую дату составляется бухгалтерская отчетность при реорганизации зависит от типа реорганизации и сроков, установленных законодательством. Важно знать и соблюдать эти сроки, чтобы участники реорганизации могли правильно составить отчетность и представить ее в соответствующие органы.

Период до завершения реорганизации

1. Управление организационными изменениями

- Определение целей и задач реорганизации и разработка стратегии и плана действий.

- Создание команды проекта, которая будет отвечать за управление и координацию процессов реорганизации.

- Обеспечение коммуникации с сотрудниками и заинтересованными сторонами для обеспечения понимания и поддержки изменений.

- Разработка и внедрение необходимых изменений в организационной структуре, бизнес-процессах и системах управления.

2. Финансовый аспект

В период до завершения реорганизации необходимо уделить внимание финансовым аспектам:

- Анализ финансового положения компании и ее финансовой устойчивости.

- Определение финансовых потребностей и источников финансирования для успешного завершения реорганизации.

- Планирование бюджета и финансовых показателей для периода реорганизации.

3. Юридический аспект

Реорганизация предполагает выполнение ряда юридических формальностей:

- Подготовка всех необходимых юридических документов для проведения реорганизации.

- Регистрация изменений в учредительных и регистрационных документах.

- Взаимодействие с государственными органами по всем юридическим вопросам, связанным с реорганизацией.

4. Учетно-финансовая отчетность

Важным аспектом реорганизации является подготовка финансовой отчетности:

- Оценка активов и пассивов компании, включая проведение инвентаризации имущества.

- Составление и утверждение отчетности в соответствии с требованиями законодательства и принятых стандартов.

- Проведение аудита финансовой отчетности для обеспечения ее достоверности и надежности.

5. Управление рисками

В период реорганизации необходимо активно управлять рисками:

- Идентификация и анализ рисков, связанных с реорганизацией.

- Разработка и внедрение мер по управлению рисками и минимизации их воздействия на компанию.

- Постоянное мониторинг состояния рисков и корректировка мер по управлению ими при необходимости.

Период до завершения реорганизации требует системного подхода и координации различных аспектов деятельности компании. Это необходимо для достижения успешных результатов и установления фундамента для будущей деятельности организации.

Вступительная бухотчетность выделившейся компании

Выделившаяся компания вступает на новый этап своего развития, требующий представления вступительной бухотчетности. Данная отчетность служит для предоставления информации о финансовом положении и результате деятельности компании в период перехода от одной организационно-правовой формы к другой.

Вступительную бухотчетность можно разделить на следующие основные разделы:

1. Баланс

Баланс выделившейся компании отражает ее активы, пассивы и собственный капитал на определенную дату. В балансе указываются все имеющиеся у компании активы, такие как денежные средства, недвижимость, оборудование, запасы и другие. Пассивы включают кредиторскую задолженность и другие обязательства перед третьими лицами. Собственный капитал представляет собой разницу между активами и пассивами.

2. Отчет о прибылях и убытках

Отчет о прибылях и убытках выделившейся компании отражает доходы и расходы за определенный период времени. В нем указываются все доходы компании, такие как выручка от реализации товаров или услуг, а также все расходы, связанные с осуществлением деятельности компании. Отчет о прибылях и убытках позволяет оценить финансовые результаты компании и определить ее прибыль или убыток за период.

3. Отчет о движении денежных средств

Отчет о движении денежных средств отражает все операции компании, связанные с поступлением и использованием денежных средств за определенный период времени. В нем указывается прирост или убыль денежных средств от операционной, инвестиционной и финансовой деятельности компании.

Вступительная бухотчетность выделившейся компании является важным инструментом для оценки ее финансового состояния перед переходом к новой организационно-правовой форме. Она позволяет оценить активы, пассивы и результаты деятельности компании, что способствует принятию обоснованных финансовых решений. Оформление данной отчетности в соответствии с установленными стандартами и правилами является гарантией качества предоставляемой информации. Бухгалтерия компании должна обладать соответствующей квалификацией и опытом работы, чтобы обеспечить точность и надежность отчетности.

Порядок заполнения формы «Титульный лист баланса за реорганизационную организацию»

Для правильного заполнения формы «Титульный лист баланса за реорганизационную организацию» необходимо следовать определенному порядку действий.

В начале ознакомьтесь с инструкцией и требованиями к заполнению данной формы, чтобы избежать ошибок и исключить возможность допущения неточностей в бухгалтерской отчетности. Убедитесь, что у вас есть все необходимые данные и документы для заполнения формы.

Далее создайте заголовок для вашей формы, используя тег h3. Заголовок должен ясно и точно описывать содержание формы.

Следующим шагом является описание основных полей и секций формы. Используйте теги p и ul или

- для создания списка необходимых полей. Укажите порядок заполнения каждого поля и описывайте, какую информацию требуется вводить. Если есть варианты заполнения, используйте теги ul или

- для их перечисления.

Если в форме присутствует таблица, используйте тег table для создания таблицы и заполните все необходимые ячейки данными. Обратите внимание на правильное форматирование таблицы и использование заголовков и подзаголовков.

По завершении заполнения формы, тщательно проверьте все введенные данные на точность и соответствие требованиям. Убедитесь, что ничего не упущено и все поля заполнены корректно.

В итоге, заполнение формы «Титульный лист баланса за реорганизационную организацию» требует внимания к деталям и следования определенному порядку. Соблюдение указанных рекомендаций поможет вам избежать ошибок и предоставить точную и надежную информацию о финансовом состоянии вашей организации.