Овердрафт — это возможность банка предоставить клиенту кредитную линию, чтобы он мог снимать деньги со своего счета, даже если там нет достаточных средств. Однако, это удобство может привести к дополнительным расходам и долгам. Если вы хотите избавиться от этого сервиса, мы расскажем вам, как это сделать.

Лимит овердрафта — что это простыми словами

Преимущества овердрафта:

- Быстрый доступ к дополнительным средствам

- Отсутствие необходимости просить займ у других людей

- Гибкость использования средств — можно тратить только нужную сумму

Как работает лимит овердрафта:

Банк устанавливает клиенту предельный лимит, на который он может «перетянуть» свой счет. Когда сумма расходов превышает баланс на счете, оно автоматически переходит в овердрафт. Банк начисляет проценты на сумму овердрафта вплоть до погашения долга.

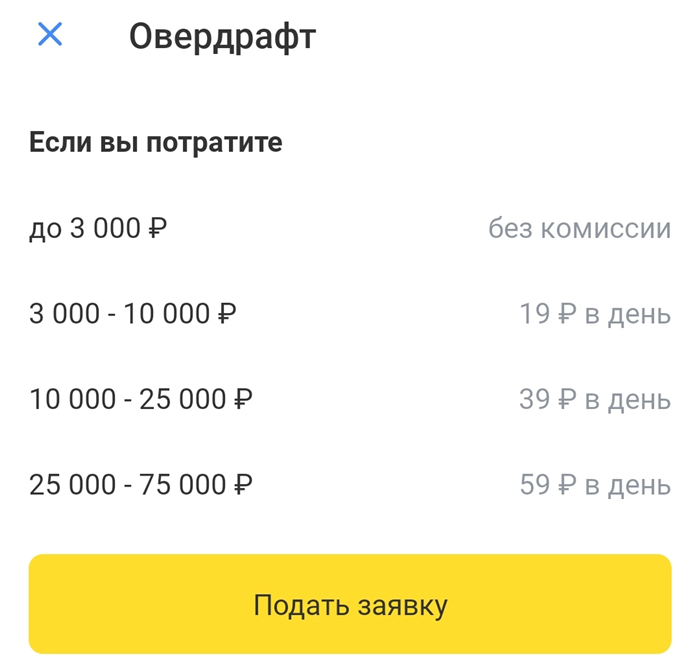

Оплаты и комиссии:

Банки могут взимать комиссии за предоставление и использование овердрафта. Комиссия может быть фиксированной или процентной от суммы овердрафта. Также могут быть штрафы за просрочку платежей или выход за пределы установленного лимита.

Риски овердрафта:

Несмотря на удобство и гибкость овердрафта, клиентам следует быть осмотрительными и использовать эту услугу с осторожностью. Перманентное использование овердрафта может привести к накоплению долга и уплате больших сумм процентов. Клиенты также должны учесть свою способность погасить овердрафт, чтобы избежать непредвиденных финансовых проблем.

Лимит овердрафта — это полезная услуга банка, которая может помочь клиентам временно преодолеть нехватку денег. Однако, необходимо использовать эту услугу с осторожностью и погашать долг в срок, чтобы избежать неприятных последствий.

Как погасить задолженность по овердрафту?

Задолженность по овердрафту может стать серьезной проблемой для финансового положения клиента. Удачно ее погасить можно, следуя нескольким рекомендациям и стратегиям.

1. Оцените свою финансовую ситуацию

Прежде чем приступать к погашению задолженности, важно определиться с текущим финансовым положением. Выясните свой точный долг по овердрафту, учитывая начисленные проценты и комиссии. Также учтите свой текущий доход и расходы.

2. Составьте план погашения

На основе оценки финансовой ситуации составьте план погашения задолженности по овердрафту. Определите, какую сумму вы сможете выделить каждый месяц на погашение долга. Разделите эту сумму на ежемесячные платежи и определите срок, в течение которого хотите полностью погасить задолженность.

3. Обратитесь в банк

Свяжитесь с банком, выдавшим овердрафт, и обсудите свою финансовую ситуацию с представителями банка. Предложите план погашения, основанный на ваших возможностях. Возможно, банк согласится на реструктуризацию долга или предоставит возможность выплатить его порциями.

4. Ищите дополнительные источники дохода

Если сумма ежемесячного платежа по погашению овердрафта оказывается слишком высокой, рассмотрите возможность поиска дополнительного источника дохода. Можете поискать подработку или использовать свои навыки, чтобы заработать дополнительные средства.

5. Пересмотрите свои расходы

Оцените свои текущие расходы и идентифицируйте потенциальные области, где можно сократить затраты. Например, вы можете рассмотреть возможность отказаться от лишних расходов на развлечения или уменьшить свои траты на питание и транспорт.

| Преимущества | Недостатки |

|---|---|

| Позволяет погасить задолженность по овердрафту и вернуть финансовую стабильность | Может потребовать изменений в вашем образе жизни и ограничения в расходах |

| Позволяет снизить общую сумму выплачиваемых процентов | Может потребовать дополнительного времени и усилий для выполнения плана погашения |

| Дает возможность восстановить свою кредитную историю | Может потребовать пересмотра других финансовых обязательств и планов |

Погашение задолженности по овердрафту может быть сложной задачей, но с правильным планированием и усилиями вы сможете справиться с этой проблемой. Важно быть решительным и настойчивым в достижении своей цели и постоянно оценивать свою финансовую ситуацию.

Требования к поручителям

Основные требования к поручителю:

- Совершеннолетие: поручителю должно быть не менее 18 лет на момент подписания договора.

- Гражданство и резиденство: поручитель должен быть гражданином России и проживать на ее территории.

- Финансовая надежность: поручитель должен иметь стабильный и регулярный доход, который позволит ему выплачивать кредит в случае возникновения задолженности.

- Кредитная история: поручитель должен иметь положительную кредитную историю, без просрочек по платежам и задолженностей.

- Способность к обязательствам: поручитель должен быть способен понести ответственность за выплату долга, в случае невыполнения его заемщиком.

Документы, необходимые от поручителя:

- Паспорт: копия главной страницы паспорта поручителя.

- Справка о доходах: документ, подтверждающий размер и стабильность доходов поручителя.

- Справка о состоянии кредитной истории: документ, который подтверждает отсутствие задолженностей и наличие положительной кредитной истории.

- Свидетельство о регистрации по месту жительства: документ, подтверждающий место жительства поручителя.

Важно помнить!

Будучи поручителем по кредиту, вы берете на себя серьезные обязательства. В случае, если заемщик не выполняет свои обязательства по кредиту, вы будете нести ответственность за весь долг. Перед подписанием договора поручитель должен внимательно ознакомиться с его условиями и риски, связанными с поручительством.

Сколько времени есть на погашение овердрафта?

Законодательные ограничения

- Согласно статье 811 Гражданского кодекса РФ, в случае овердрафта банк вправе потребовать от своего клиента возврата долга в любое время после окончания срока применения овердрафта.

- Более того, банк имеет право требовать погашения овердрафта досрочно, если клиент нарушает условия договора.

Условия договора овердрафта

Помимо законодательных ограничений, время на погашение овердрафта также определяется условиями договора, который вы подписали с банком. В договоре может быть указан конкретный срок, в течение которого вы обязаны погасить долг. Также возможны условия о регулярных платежах или ограничениях на использование счета.

Рекомендации

Чтобы избежать проблем с погашением овердрафта, рекомендуется:

- Ознакомиться с условиями договора перед его подписанием и уточнить сроки погашения долга.

- Регулярно проверять состояние своего счета и своевременно рассчитываться с банком.

- Избегать чрезмерного использования овердрафта и стремиться вернуть долг как можно скорее.

В случае, если вы не погасили овердрафт вовремя, банк может начислять штрафные проценты, и ваша кредитная история может быть испорчена. Поэтому важно быть ответственным и брать на себя обязательства, которые вы сможете выполнить.

Чем овердрафт отличается от кредита?

1. Определение

Овердрафт — это возможность использовать средства сверх имеющегося на банковском счете остатка средств. Он позволяет клиентам «залезть в минус» на своем счете и временно использовать дополнительные деньги, которые банк выдаст в рамках овердрафтного лимита.

Кредит — это заем, предоставленный банком клиенту на определенные условия. Клиент получает определенную сумму денег, которую обязуется вернуть банку в установленные сроки вместе с процентами.

2. Условия предоставления

Овердрафт обычно предоставляется банком клиенту, который имеет постоянный доход и регулярно пользуется банковским счетом. Банк устанавливает овердрафтный лимит, который зависит от доходов и финансового статуса клиента.

Кредит также предоставляется клиенту на основе его доходов, кредитной истории и других факторов. Банк устанавливает сумму кредита и процентные ставки, и клиент должен будет погасить кредит в соответствии с договором.

3. Сроки пользования

Овердрафт — это краткосрочная финансовая возможность. Клиент может использовать средства по овердрафту в любое время, пока не превысит овердрафтный лимит. Однако банк может предоставить овердрафт на ограниченный срок, после которого клиенту придется погасить задолженность.

Кредит может быть как краткосрочным, так и долгосрочным. Сроки пользования кредитом определяются в договоре между банком и клиентом. Клиент обязан погашать кредит в соответствии с графиком платежей.

4. Процентные ставки

Овердрафт обычно имеет высокие процентные ставки, поскольку это считается рискованным для банка предоставлением средств сверх имеющихся на счете. Процентные ставки могут быть фиксированными или переменными в зависимости от банка.

Кредит имеет свои процентные ставки, которые также могут быть фиксированными или переменными. Однако процентные ставки по кредитам обычно ниже, поскольку кредит предоставляется на более длительный срок.

5. Контроль и затраты

Овердрафт позволяет клиенту гибко распоряжаться средствами на своем счете и использовать овердрафтный лимит по мере необходимости. Однако клиент должен быть внимателен и следить за состоянием счета, чтобы не превысить овердрафтный лимит и не платить высокие проценты.

Кредит также требует от клиента контроля и ответственного отношения к своей финансовой обязанности. Клиент должен своевременно погашать кредитные платежи, чтобы избежать штрафов и негативного влияния на свою кредитную историю.

| Овердрафт | Кредит |

|---|---|

| Возможность использовать средства сверх имеющегося на счете остатка. | Заем, предоставленный банком клиенту на определенные условия. |

| Предоставляется на основе доходов и финансового статуса клиента. | Предоставляется на основе доходов, кредитной истории и других факторов. |

| Краткосрочная финансовая возможность. | Может быть как краткосрочным, так и долгосрочным. |

| Обычно имеет высокие процентные ставки. | Процентные ставки могут быть ниже, особенно на долгосрочные кредиты. |

Овердрафт и кредит — это финансовые инструменты, которые предоставляют клиентам доступ к дополнительным средствам. Овердрафт позволяет использовать средства сверх имеющегося на счете остатка, в то время как кредит предоставляет заем на определенные условия. Овердрафт обычно предоставляется на краткосрочной основе и имеет высокие процентные ставки, в то время как кредит может быть как краткосрочным, так и долгосрочным и имеет более низкие процентные ставки. Клиенты должны быть внимательны и контролировать свои финансы, чтобы не превысить овердрафтный лимит и своевременно погашать кредитные платежи.

Особенности овердрафтного кредитования

Ниже представлены основные особенности овердрафтного кредитования:

-

Предел кредитования: овердрафтный лимит — это максимальная сумма, которая может быть предоставлена клиенту. Предел кредитования устанавливается банком и зависит от индивидуальных показателей клиента, таких как кредитная история и доходы;

-

Срок кредитования: овердрафтный кредит обычно предоставляется на короткий срок — от нескольких дней до нескольких месяцев. Это позволяет клиентам быстро получить доступ к дополнительным средствам и погасить задолженность при поступлении доходов;

-

Процентные ставки: процентные ставки по овердрафту обычно выше, чем по обычным потребительским кредитам. Банки могут устанавливать как фиксированные, так и переменные процентные ставки в зависимости от условий соглашения;

-

Платежи и комиссии: за использование овердрафта могут взиматься различные платежи и комиссии. Например, банк может взимать комиссию за предоставление или поддержание овердрафтного лимита. Также клиенты могут платить проценты не только за использованные суммы, но и за неиспользованный кредитный лимит;

-

Расширение лимита: в некоторых случаях банк может предложить клиенту расширение овердрафтного лимита. Однако банк будет анализировать финансовое положение клиента, прежде чем принять решение о расширении предоставляемого кредита;

-

Перепогашение: клиенты имеют возможность погасить задолженность по овердрафту в любое время, без штрафных санкций. Перепогашение также позволяет минимизировать кредитные расходы, связанные с использованием овердрафта;

Овердрафтное кредитование представляет удобный способ для клиентов получать дополнительные средства в случае временных финансовых затруднений или необходимости удовлетворить непредвиденные расходы. Важно понимать, что использование овердрафта должно быть обоснованным и не злоупотреблять данным видом кредитования.

Услуга овердрафт: что это такое и как она работает

Овердрафт также известен как оверлимит, отрицательный остаток или кредитный предел.

Как работает услуга овердрафт

При организации овердрафта банк и клиент заключают соглашение, в котором определяются условия пользования этой услугой.

Банк устанавливает максимальный предел, до которого клиент может «перерасходовать» средства на своем счете.

Когда клиент оперирует счетом и его баланс становится отрицательным, овердрафт активируется автоматически, позволяя совершать операции и осуществлять платежи даже в отсутствие средств на счете.

Овердрафт может быть предоставлен как под фиксированный процентный годовой коэффициент, так и под изменчивую процентную ставку в зависимости от суммы и срока пользования овердрафтом.

Преимущества и недостатки овердрафта

Преимущества:

- Возможность пользоваться дополнительными средствами, когда у вас нет достаточных денежных средств на счете.

- Удобство и гибкость при совершении финансовых операций.

- Возможность покрыть неожиданные расходы без задержек и ограничений.

Недостатки:

- Овердрафт обычно облагается процентной ставкой, что может увеличивать общие затраты клиента на кредитные услуги.

- Непогашенный овердрафт может привести к негативным последствиям, таким как начисление штрафов и увеличение долга.

- Клиенты могут попасть в зависимость от услуги овердрафта и зачастую сталкиваются с проблемой переплаты по кредиту.

Как подтвердить или отказаться от услуги овердрафт

Если вы не желаете использовать овердрафт, вы можете отказаться от него, связавшись со своим банком.

Для подтверждения или отказа от услуги овердрафт, вы можете провести одно из следующих действий:

- Посетить отделение банка и заключить соответствующее соглашение.

- Связаться с банковским оператором по телефону и запросить изменение условий вашего банковского счета.

- Воспользоваться интернет-банкингом или мобильным приложением вашего банка для изменения условий пользования счетом.

Важно помнить, что отмена услуги овердрафт может потребовать предварительного погашения существующего отрицательного баланса на счете и выполнения других условий, определенных банком.

Где можно узнать о задолженности по овердрафту?

Поставленная задача взять кредит в банке наличными, может оказаться довольно сложной для определенного заемщика. Однако, иногда вместо кредита наличными банк предлагает вариант оформления кредитного лимита, который называется «овердрафт». Благодаря этому предложению, клиент в любой момент времени может получить доступ к средствам, превышающим баланс на его счете. Но что делать в том случае, если вы хотите узнать сумму задолженности по овердрафту? Давайте рассмотрим несколько вариантов:

Использование интернет-банка

Многие банки предлагают своим клиентам услугу интернет-банкинга, которая позволяет удобно контролировать финансовые операции и получать информацию о своих задолженностях. Войдя в свою учетную запись в интернет-банке, вы сможете узнать свою задолженность по овердрафту в режиме онлайн.

Обращение в банк

Если вы предпочитаете получать информацию наличным образом, то вы можете обратиться в отделение банка, где вам открыт счет с овердрафтом. Там вы сможете получить полную информацию о вашей задолженности по овердрафту и провести необходимые действия, чтобы ее погасить.

Звонок в контакт-центр банка

Каждый банк также предоставляет своим клиентам возможность связаться с ними по телефону. Звоня в контакт-центр банка, вы сможете узнать свою задолженность по овердрафту, а также получить консультацию по всем интересующим вас вопросам.

Отслеживание выписок по овердрафту

Банк периодически высылает своим клиентам выписки по овердрафту, на которых указывается текущая задолженность по овердрафту и другая финансовая информация. Отслеживая эти выписки, вы всегда будете в курсе своей задолженности и сможете своевременно погасить долг.

Условия овердрафта в Тинькофф для физических лиц

1. Условия предоставления овердрафта:

- Возраст от 21 до 65 лет

- Постоянная регистрация в РФ

- Открыт счет в Тинькофф банке

- Проведено не менее 3-х операций на счету в течение последних 3-х месяцев

2. Размер овердрафта:

Максимальный размер овердрафта зависит от кредитного рейтинга клиента и может изменяться для каждого отдельного случая. Обычно он составляет до 100% от ежемесячного дохода, но не более 1 000 000 рублей.

3. Процентная ставка:

Процентная ставка на использованные средства по овердрафту зависит как от суммы, так и от срока его использования. Обычно ставка варьируется от 21% до 30% годовых.

4. Погашение овердрафта:

Овердрафтный счет может быть погашен в любое удобное время, но не позднее даты, указанной в договоре. Клиент может выбрать способ погашения, например, разовый платеж или регулярные автоматические платежи. Возврат средств может быть произведен как частично, так и полностью.

5. Штрафные санкции:

- При несоблюдении сроков погашения овердрафтного счета могут быть применены штрафные санкции в виде увеличения процентной ставки или штрафных платежей.

- В случае невыполнения договорных обязательств банк имеет право обратиться в суд для взыскания задолженности.

Овердрафт в Тинькофф банке — это удобный способ получить дополнительные средства на счету при нехватке собственных средств. Ознакомьтесь с условиями, предоставляемыми банком, чтобы узнать, подходит ли овердрафтная линия вам.

Что будет, если не погасить овердрафт вовремя?

Штрафы и проценты

Главное последствие несвоевременного погашения овердрафта – это начисление штрафов и процентов за пользование кредитными средствами. Банк может применить пеню в виде фиксированной суммы или процента от суммы задолженности. В результате задолженность будет только увеличиваться.

Порча кредитной истории

Несвоевременное погашение овердрафта может отрицательно сказаться на вашей кредитной истории. Запись о просрочке платежа может остаться на вашем кредитном отчете на несколько лет и затруднить получение кредита в будущем. Банк может передать информацию о просрочке в бюро кредитных историй, что повлияет на вашу кредитоспособность.

Обращение в коллекторские агентства

Если вы не погашаете задолженность по овердрафту, банк может обратиться в коллекторское агентство для взыскания долга. Коллекторы могут принять меры по взысканию задолженности, в том числе обратиться в суд и предъявить иск к вам. Это может привести к дополнительным расходам на услуги коллекторов и адвокатов.

Блокировка банковских счетов и других услуг

Банк может принять меры для защиты своих интересов и блокировать ваши банковские счета, если вы не погашаете овердрафт. Это может привести к заморозке доступа к вашим деньгам и сервисам, таким как получение кредитов, открытие новых счетов или использование платежных карт.

Правовые последствия

Серьезные последствия несвоевременного погашения овердрафта могут заключаться в возможности банка обратиться в суд и получить исполнительный лист на ваше имущество. Банк может начать процесс взыскания долга через судебные приставы и обратиться к принудительному исполнению.

Не погашение овердрафта вовремя может привести к серьезным проблемам и ограничениям в ваших финансовых делах. Чтобы избежать негативных последствий, важно погашать задолженность своевременно и обязательно обращаться к банку для решения проблемной ситуации.

Как погасить овердрафт, если операции по счету ограничены?

1. Определите сумму овердрафта

Первым шагом является определение точной суммы овердрафта на вашем счету. Вам необходимо знать, какую сумму нужно погасить, чтобы избежать дополнительных процентов.

2. Найдите дополнительные источники дохода

Если операции по счету ограничены, вы можете попробовать найти дополнительные источники дохода, чтобы погасить овердрафт. Например, вы можете предложить услуги фрилансера или найти временную работу на неполный рабочий день. Это поможет вам собрать деньги на погашение овердрафта.

3. Уменьшите свои расходы

Чтобы собрать деньги на погашение овердрафта, вы можете попробовать уменьшить свои расходы. Просмотрите свои ежедневные траты и попытайтесь сократить затраты на ненужные вещи или услуги. Это поможет вам освободить дополнительные средства для погашения овердрафта.

4. Отложите немного денег каждую неделю

Если операции по счету ограничены, вы можете отложить немного денег каждую неделю для погашения овердрафта. Даже небольшая сумма может помочь снизить остаток овердрафта и уменьшить проценты, которые вам придется оплатить.

5. Обратитесь в банк для получения советов

Если у вас возникли трудности с погашением овердрафта, вы можете обратиться в банк для получения советов. Банковские сотрудники могут предложить вам различные варианты погашения овердрафта, которые лучше всего подойдут для вашей ситуации.

6. Возможность реструктуризации

Реструктуризация — это изменение условий возврата кредитных средств. Вы можете обратиться в банк с просьбой о реструктуризации овердрафта, чтобы снизить сумму выплаты, увеличить срок кредита или изменить процентную ставку. Банк может согласиться на реструктуризацию, если у вас есть хорошая кредитная история и вы демонстрируете намерение вернуть долг.

7. Используйте сбережения

Если у вас есть сбережения, вы можете использовать их для полного или частичного погашения овердрафта. Хотя это может быть непростым решением, использование сбережений поможет вам избежать дополнительных процентов и сэкономить деньги в долгосрочной перспективе.

8. Возможность досрочного погашения

Если операции по счету ограничены, вы можете рассмотреть возможность досрочного погашения овердрафта. Если у вас есть дополнительные средства, вы можете оплатить полную сумму овердрафта заранее и избежать дополнительных процентов.

Погашение овердрафта, когда операции по счету ограничены, может быть непростой задачей. Однако, с помощью правильного планирования и использования доступных ресурсов, вы сможете успешно погасить овердрафт и избежать лишних расходов. Не стесняйтесь обращаться в банк для получения консультации и поддержки в этом вопросе.

Почему так многие клиенты банков отказываются от услуги овердрафта?

1. Высокая стоимость

Один из основных аргументов против овердрафта – это высокая стоимость использования этой услуги. Банки взимают комиссии за предоставление овердрафта, а также более высокие процентные ставки по сравнению с обычными кредитами. Это может существенно увеличить финансовую нагрузку на клиента и привести к непредвиденным долгам.

2. Риски непогашения

Подписывая договор на получение овердрафта, клиент соглашается с условиями, согласно которым банк имеет право автоматически списывать средства с его счета для погашения долга по овердрафту. Такая система может вызвать дополнительные проблемы, особенно если баланс счета ниже ожидаемого, а статус овердрафта не учтен при расчете бюджета.

3. Сложности контроля

Овердрафт может спровоцировать сложности в контроле над своими деньгами. Постоянная возможность превышения баланса счета зачастую снижает осознанность расходов и может привести к неправильному планированию финансов. Без строгого контроля расходов можно легко запутаться в овердрафте и набрать непосильных долгов.

- Высокая стоимость использования овердрафта

- Риски непогашения и автоматического списания средств

- Сложности в контроле над своими финансами

Несмотря на удобство и доступность, овердрафт может стать ловушкой для многих клиентов банка. С высокой стоимостью использования, наличием рисков непогашения и сложностями в контроле финансов, отказ от овердрафта может быть разумным решением для экономической стабильности и финансового благополучия.

Требования к заемщикам

Каждый банк имеет свои требования к потенциальным заемщикам, которые нужно выполнять для получения кредита. Ознакомьтесь с основными условиями, которые могут быть предъявлены к вам:

Возраст заемщика

Ограничение: Заемщику должно быть не менее 18 лет на момент подачи заявки. В некоторых банках возрастное ограничение может быть повышено до 21 года или даже 25 лет.

Документы заемщика

- Паспорт: Предоставление паспорта является обязательным для подачи заявки на кредит. Банк требует предоставление паспортных данных для идентификации заемщика.

- Свидетельство о браке (при наличии): В случае наличия официального брака, банк может запросить свидетельство о браке для установления семейного статуса заемщика.

- Трудовая книжка: Большинство банков требует предоставить трудовую книжку или иной документ, подтверждающий занятость и доходы заемщика.

Кредитная история

Ограничение: Банк проводит проверку кредитной истории заемщика для оценки его платежеспособности и надежности. Отрицательная или недостаточная кредитная история может стать серьезным препятствием для получения кредита.

Уровень дохода

Разделы могут варьироваться в зависимости от банка

| Название раздела | Требования |

|---|---|

| Официальный доход | Банк может устанавливать минимальную сумму официального дохода, которую необходимо иметь заемщику, чтобы получить кредит. |

| Стаж работы | Банк может запросить информацию о стаже работы заемщика, а также требовать минимальный стаж в текущем месте работы. |

Залог и поручительство

Возможное требование: В зависимости от суммы кредита и загруженности кредитного портфеля банка, может потребоваться предоставление залога или поручителя для обеспечения погашения займа в случае невыполнения заемщиком своих обязательств.

Важно учитывать, что требования к заемщикам могут варьироваться в зависимости от конкретного банка и условий предоставления кредита. Перед подачей заявки на кредит рекомендуется ознакомиться со всеми требованиями конкретного банка и предоставить все необходимые документы для максимального повышения шансов на получение кредита.

Порядок погашения долга

1. Составление бюджета. Прежде чем начинать погашение долга, необходимо установить четкий контроль над своими финансами. Составление бюджета позволяет оценить свои доходы и расходы, определить основные финансовые цели и распределить деньги оптимальным образом.

2. Приоритизация долгов. Если у вас есть несколько долгов, важно определить их приоритетность. Необходимо учитывать размер долга, процентную ставку, условия погашения и возможные штрафные санкции. Приоритетом обычно являются долги с наивысшей процентной ставкой и штрафами.

3. Создание резервного фонда. Перед активным погашением долга рекомендуется создать небольшой резервный фонд. Он позволит вам иметь некоторую финансовую подушку безопасности и обеспечит защиту от неожиданных расходов и финансовых трудностей.

4. Увеличение платежей. Для более быстрого избавления от долга рекомендуется увеличить размер платежей. Это может быть достигнуто путем сокращения излишних расходов или увеличения доходов. Дополнительные средства следует направлять на погашение долга с наивысшим приоритетом.

5. Перенос долга на условиях сниженной процентной ставки. Если у вас есть возможность, можно рассмотреть возможность перенести долг на условиях сниженной процентной ставки. Например, вы можете заключить договор с другим банком или использовать специальные акции и предложения от различных финансовых организаций.

6. Обратиться за профессиональной помощью. Если у вас возникли трудности с погашением долга или вы не знаете, как правильно организовать свои финансы, рекомендуется обратиться за профессиональной помощью. Финансовые консультанты и юристы могут помочь решить проблемы с долгами и предоставить конкретные рекомендации в вашей ситуации.

Важно помнить, что погашение долга требует времени, усилий и дисциплины. Следуйте рекомендациям, составьте план действий и придерживайтесь его. Помните, что решение финансовых проблем возможно, и успешное погашение долга приведет вас к финансовой свободе и стабильности.