Ведение бухгалтерии является неотъемлемой частью деятельности генподрядчиков в строительстве. В связи с изменениями в законодательстве и подходах к учету, важно быть в курсе новых требований и принципов. В данной статье мы рассмотрим основные аспекты бухгалтерского учета для генподрядчиков в строительстве в 2025 году и поделимся полезными рекомендациями.

Учет расходов на рекламу

В рамках учета расходов на рекламу при строительстве, необходимо иметь четкую систему отслеживания всех затрат, связанных с рекламными мероприятиями. Это позволит генподрядчику оценить эффективность своих рекламных кампаний и принять необходимые меры для улучшения результатов.

Основные виды расходов

Расходы на рекламу могут включать следующие составляющие:

- Затраты на разработку рекламной стратегии;

- Расходы на создание и запуск рекламных материалов, таких как баннеры, плакаты, рекламные ролики;

- Платежи за размещение рекламы на различных платформах, включая телевидение, радио, интернет и т.д.;

- Расходы на поддержание и апгрейд рекламных инструментов, например, сайта или мобильного приложения;

- Затраты на проведение маркетинговых исследований и анализ рынка для определения эффективных каналов рекламы;

- Иные расходы, связанные с рекламой, такие как оплата услуг рекламных агентств или консультантов.

Учет расходов на рекламу в бухгалтерии

Расходы на рекламу должны быть отражены в бухгалтерии генподрядчика в соответствии с принципами правильного учета. Для этого могут использоваться следующие методы:

- Создание отдельного счета в плане счетов для отслеживания расходов на рекламу;

- Формирование рекламного бюджета, в рамках которого будут фиксироваться все затраты на рекламу;

- Заполнение специальной формы для учета расходов на рекламу, в которой будут указаны все детали каждой рекламной кампании (название, дата, сумма затрат и т.д.);

- Составление ежемесячных отчетов о расходах на рекламу для анализа эффективности затрат и выявления потенциальных улучшений в рекламной стратегии.

Оценка эффективности рекламных кампаний

Оценка эффективности рекламных кампаний является важной составляющей учета расходов на рекламу. Для этого следует использовать различные методы и метрики:

- Анализ расходов на рекламу в сравнении с объемом полученных заказов или продаж;

- Использование метрик, таких как CPM (стоимость на тысячу просмотров), CPC (стоимость на клик) или CPA (стоимость на привлечение клиента);

- Анализ показателей конверсии, таких как CTR (кликабельность), CR (конверсионная способность) или ROI (возврат на инвестиции);

- Сравнение результатов различных рекламных кампаний и определение наиболее эффективных методов привлечения клиентов.

Важно помнить о том, что рекламные расходы являются неотъемлемой частью успешной стратегии маркетинга и могут положительно влиять на результаты бизнеса. Правильный учет и анализ этих расходов поможет генподрядчику оптимизировать свою рекламную деятельность и достичь большего успеха в своих проектах.

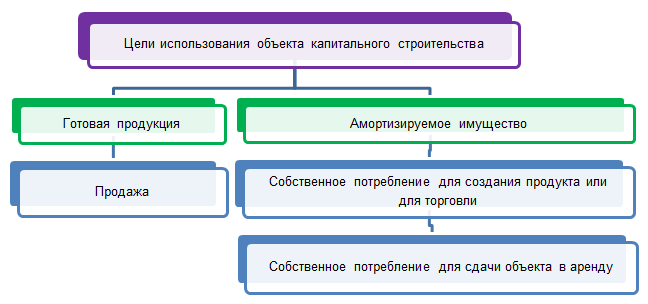

Налоговый учет у застройщиков

Налоговый учет имеет особое значение для застройщиков, занимающихся строительством объектов недвижимости. Законодательство предусматривает ряд налоговых обязательств и правил, которые необходимо соблюдать.

Основные налоги, которые платят застройщики:

- НДС. Застройщик освобождается от уплаты НДС при продаже готового имущества с истекшим сроком эксплуатации.

- Налог на прибыль. Застройщики уплачивают налог на прибыль от реализации недвижимости.

- Налог на имущество. Застройщики обязаны уплачивать налог на имущество, включая земельные участки, здания и сооружения, находящиеся в их собственности.

- Налог на землю. Застройщики также обязаны уплачивать налог на землю за использование земельных участков под строительство.

Особенности учета расходов:

Застройщики могут учесть в качестве расходов налоговые амортизационные отчисления на здания и сооружения, работающие в составе активов предприятий.

Налогообложение доли в уставном капитале:

В случае, если застройщик является учредителем другого предприятия, необходимо учесть налогообложение доли в уставном капитале данного предприятия, а также принять во внимание налог на дивиденды, начисляемый на получаемый доход.

Контроль и анализ налоговой ситуации:

Застройщики должны проводить контроль и анализ своей налоговой ситуации, чтобы избежать непредвиденных проблем и снизить риски проверок со стороны налоговых органов.

Налоговый учет для застройщиков является важным компонентом успешной деятельности. Правильное учетное обслуживание и соблюдение налоговых обязательств помогают избежать штрафов и проблем с налоговыми органами, а также обеспечивают финансовую устойчивость и развитие компании.

Почему застройщикам важно вести корректный бухгалтерский учет. Ответственность

Причины, по которым застройщикам важно вести корректный бухгалтерский учет:

- Соблюдение законодательства. Ведение корректного бухгалтерского учета позволяет застройщикам соблюдать требования законодательства в сфере строительства и финансовой деятельности. Закон обязывает компании отражать все финансовые операции, ведение учетной политики, а также проводить аудит и предоставлять отчетность о своей деятельности.

- Прозрачность и контроль над финансовыми операциями. Корректный бухгалтерский учет обеспечивает возможность отслеживания и контроля за всеми денежными потоками внутри компании. Это позволяет застройщикам контролировать свои расходы и доходы, оптимизировать бюджет и принимать обоснованные финансовые решения.

- Минимизация рисков. Неправильное или некорректное ведение бухгалтерского учета может повлечь за собой различные финансовые и правовые риски. Это может быть неправильное начисление налогов, нарушение сроков отчетности, упущение возможностей для получения финансовых гарантий и т. д. Правильный учет помогает своевременно выявлять и устранять подобные риски, что способствует стабильности и развитию компании.

- Доверие со стороны инвесторов и партнеров. Ответственное и корректное ведение бухгалтерского учета создает благоприятный имидж компании в глазах инвесторов и партнеров. Это позволяет застройщикам привлекать новые инвестиции, участвовать в конкурсах и тендерах, а также укреплять партнерские отношения с другими компаниями.

Таким образом, ведение корректного бухгалтерского учета является неотъемлемой частью деятельности застройщиков. Это позволяет соблюдать законодательство, обеспечивать прозрачность и контроль над финансовыми операциями, минимизировать риски и завоевывать доверие со стороны инвесторов и партнеров.

Налогообложение в строительстве

1. НДС

НДС (налог на добавленную стоимость) является одним из основных налогов, применяемых в строительстве. Он взимается с оборотной стоимости товаров и услуг. Строительные услуги облагаются НДС по ставке 20%. НДС может быть учтен и отчислен в бюджет как на вводе объектов, так и на выпуске строительной продукции.

2. Единый налог на вмененный доход

Единый налог на вмененный доход (ЕНВД) может применяться в строительстве вместо уплаты налога на прибыль. Он устанавливается для отдельных видов деятельности и рассчитывается исходя из нормативов дохода, установленных законодательством. ЕНВД предпочтителен для некоммерческих организаций и индивидуальных предпринимателей в соответствии с законодательством.

3. Налог на имущество

Налог на имущество взимается с организаций и индивидуальных предпринимателей за находящееся у них имущество. В строительстве данный налог может относиться как к зданиям и сооружениям, так и к оборудованию и транспортным средствам. Размер налога определяется по установленным нормативам и ставкам.

4. Налог на доходы физических лиц

Налог на доходы физических лиц (НДФЛ) уплачивается физическими лицами, работающими и получающими доход в строительстве. Налоговая ставка на НДФЛ зависит от величины дохода и устанавливается законодательством.

5. Страховые взносы

Кроме налогов, в строительстве применяются и страховые взносы. Строительные организации обязаны уплачивать страховые взносы по обязательным видам социального страхования. Размер взносов зависит от заработной платы работников и устанавливается законодательством.

| Налог | Объекты налогообложения | Ставка |

|---|---|---|

| НДС | Строительные услуги, строительная продукция | 20% |

| ЕНВД | Определенные виды деятельности | Устанавливается законодательством |

| Налог на имущество | Здания, сооружения, оборудование, транспортные средства | Устанавливается законодательством |

| НДФЛ | Физические лица, работающие в строительстве | Зависит от величины дохода |

Таким образом, налогообложение в строительстве состоит из нескольких основных видов налогов, включая НДС, ЕНВД, налог на имущество, НДФЛ и страховые взносы. Уплата и контроль этих налогов являются важной составляющей финансовой деятельности в строительстве.

Отражение подхода в учетной политике

Генподрядчик, занимаясь строительством в 2025 году, должен учитывать специфику своей деятельности при формировании учетной политики. Важно определить правила и принципы, которые позволят корректно отражать все финансовые операции и события компании.

Принципы формирования учетной политики

- Принцип организации учета. Генподрядчик должен разработать четкую систему учета, которая соответствует особенностям его деятельности.

- Принцип сохранения непрерывности учета. При составлении учетной политики необходимо учесть потребность в непрерывности учета и обеспечить бесперебойный учет финансовых операций.

- Принцип надежности и достоверности учета. Все операции и события должны быть отражены в учете точно и достоверно, чтобы обеспечить правильную оценку финансового положения и результатов деятельности генподрядчика.

- Принцип обеспечения информационной прозрачности. Создание учетной политики с подходящей структурой и форматом предоставит возможность прозрачного раскрытия информации о финансовом состоянии компании перед заинтересованными сторонами.

Важные аспекты, учитываемые в учетной политике генподрядчика

При формировании учетной политики генподрядчик должен учесть следующие аспекты:

- Учет расходов и доходов. Необходимо определить правила учета затрат на строительство и доходов от выполненных работ, чтобы иметь возможность адекватно оценивать финансовую эффективность проектов.

- Учет основных средств и материалов. Генподрядчик должен определить, какие основные средства и материалы следует учитывать на счетах учета и какой способ оценки применить.

- Учет работы подрядчиков и субподрядчиков. Необходимо установить принципы учета работ, выполненных в рамках подряда или субподряда, чтобы корректно учесть затраты и доходы от таких работ.

- Учет налогов. Генподрядчик должен определить, какие налоги следует учесть в учетной политике и каким способом их учитывать.

Пример отражения подхода в учетной политике

-

Учет расходов на строительство. Расходы на строительство отражаются в учете с использованием счета «Расходы на строительство». Для каждого проекта ведется учет затрат на строительные материалы, оплату труда, стоимость услуг подрядчиков и другие расходы, связанные с выполнением работ.

-

Учет доходов от выполненных работ. Доходы от выполненных работ отражаются в учете с использованием счета «Доходы от выполненных работ». Для каждого проекта ведется учет суммы договорных обязательств и фактических поступлений средств.

-

Учет основных средств и материалов. Основные средства и материалы учитываются на счетах «Основные средства» и «Материалы». В учете фиксируются все приобретения и списания таких активов.

-

Учет работ подрядчиков и субподрядчиков. Работы, выполненные подрядчиками и субподрядчиками, отражаются в учете с использованием счета «Расходы на услуги подрядчиков». В учете аккумулируются расходы по договорам на выполнение работ с другими организациями.

-

Учет налогов. Налоги учитываются в соответствии с законодательством и официальными инструкциями в области налогообложения. Для каждого налога ведется учет с использованием соответствующего счета.

Учет средств дольщиков

Для эффективного учета средств дольщиков следует обратить внимание на следующие аспекты:

1. Открытие счета для учета денежных средств дольщиков

Для учета средств дольщиков необходимо открыть отдельный счет в банке, на который будут поступать денежные средства от дольщиков. Это позволит четко отслеживать, какие суммы поступили от каждого индивидуального дольщика и в каком объеме.

2. Регистрация движения средств

Ведение учета средств дольщиков включает запись движения денежных средств на счете в бухгалтерской системе компании. Каждое поступление и использование средств должно быть отражено в учете, чтобы иметь четкую картину о состоянии денежных средств дольщиков.

3. Контроль за соблюдением законодательства

Учет средств дольщиков должен быть в полном соответствии с требованиями законодательства, регулирующего долевое строительство. Важно следить за соблюдением всех необходимых норм и правил, чтобы предотвратить возможные нарушения и противоправные действия.

4. Формирование и представление отчетности

Регулярное формирование и представление отчетности по учету средств дольщиков является обязательным этапом. В отчетности следует отразить общую сумму поступлений от дольщиков, использование средств, а также информацию о текущем состоянии денежных средств дольщиков.

5. Аудит учета средств дольщиков

Рекомендуется проводить регулярные аудиты учета средств дольщиков. Аудит поможет выявить возможные ошибки или нарушения в учете, а также дать рекомендации по его улучшению. Такой подход способствует повышению надежности и достоверности учетной информации.

Пример учетной таблицы:

| Дата | Поступления от дольщиков | Использование средств | Остаток |

|---|---|---|---|

| 01.01.2023 | 100 000 руб. | 10 000 руб. | 90 000 руб. |

| 01.02.2023 | 50 000 руб. | 20 000 руб. | 120 000 руб. |

| 01.03.2023 | 80 000 руб. | 30 000 руб. | 170 000 руб. |

Учет средств дольщиков является важной составляющей бухгалтерии генподрядчика при строительстве в 2025 году. Корректное и прозрачное ведение такого учета позволяет обеспечить доверие между генподрядчиком и дольщиками, а также контролировать движение средств и соблюдение законодательства.

Бухгалтерский учет застройщиков и Закон 214-ФЗ. Раскрытие бухгалтерской отчетности

Общая информация о Законе 214-ФЗ

Закон 214-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» вносит изменения в бухгалтерский учет застройщиков. Закон определяет порядок учета и отчетности о финансовых результатах деятельности застройщиков.

Требования к раскрытию бухгалтерской отчетности

Согласно Закону 214-ФЗ, застройщики обязаны раскрывать следующую информацию в бухгалтерской отчетности:

- Финансовые результаты деятельности застройщика;

- Информацию о долевом строительстве;

- Сведения о расходах и доходах от долевого строительства;

- Сведения о задолженности застройщика перед участниками долевого строительства;

- Информацию о результатах проверок соответствия застройщика требованиям Закона 214-ФЗ.

Кроме того, застройщики обязаны представлять раскрытие бухгалтерской отчетности в установленные сроки и на определенных видах носителей информации.

Элементы, включаемые в бухгалтерскую отчетность

Бухгалтерская отчетность застройщиков включает следующие элементы:

- Бухгалтерский баланс, отражающий финансовое состояние застройщика на определенную дату;

- Отчет о прибылях и убытках, отражающий результаты деятельности застройщика за определенный период;

- Отчет о движении денежных средств, отражающий изменение денежных средств в результате финансовой деятельности застройщика;

- Отчет об изменениях в капитале, отражающий движение капитала застройщика;

- Сопроводительные примечания к бухгалтерской отчетности, раскрывающие детали и особенности финансовой деятельности застройщика.

Раскрытие бухгалтерской отчетности позволяет заинтересованным сторонам получить полную информацию о финансовом состоянии застройщика, его деятельности и обеспечивает прозрачность в отношениях с участниками долевого строительства.

Бухгалтерский учет застройщиков при строительстве играет важную роль и оказывает влияние на финансовую отчетность компании. Раскрытие бухгалтерской отчетности, соответствующее требованиям Закона 214-ФЗ, является обязательным для застройщиков и является механизмом обеспечения прозрачности и надежности в долевом строительстве.

Учет расходов на строительство

Виды расходов на строительство

- Затраты на закупку строительных материалов. Это может включать стоимость кирпичей, бетона, металла и других материалов, необходимых для выполнения строительных работ.

- Затраты на аренду специальной техники. Для выполнения строительных работ могут потребоваться экскаваторы, автокраны, бульдозеры и другая специализированная техника. Аренда такой техники может представлять значительную часть расходов на строительство.

- Затраты на оплату труда сотрудников. К строительству обычно привлекаются различные специалисты, такие как архитекторы, строители, электрики и другие. Их заработная плата также является важным элементом учета расходов.

- Затраты на инженерные и проектные работы. Это может включать разработку проектной документации, проведение геодезических работ, инженерные изыскания и другие дополнительные работы, связанные с проектированием и подготовкой строительной площадки.

Система учета расходов на строительство

Для эффективного учета расходов на строительство генподрядчику следует разработать и внедрить систему учета, в которой будут учитываться все затраты, связанные с процессом строительства. Важно учесть следующие аспекты:

- Отдельное отражение расходов в бухгалтерии для каждого проекта строительства.

- Систематическое и своевременное учет расходов на материалы, технику и оплату труда.

- Учет различных стадий строительства и соответствующих расходов, таких как подготовка участка, возведение конструкций, внутренняя отделка и т.д.

- Автоматизация учета с использованием специализированного программного обеспечения для бухгалтерии, что позволит сэкономить время и упростить процесс ведения учета.

Полезные практики учета расходов на строительство

Для эффективного учета расходов на строительство генподрядчик может использовать следующие полезные практики:

- Установить бюджет на каждый проект строительства и следить за его выполнением.

- Вести учет расходов на строительство ежедневно или регулярно обновлять данные, чтобы иметь полную и точную информацию о затратах.

- Устанавливать контрольные точки и анализировать затраты на каждую стадию строительства для выявления возможных неэффективных расходов.

- Создавать отчеты о расходах на строительство, которые помогут анализировать финансовое состояние проектов и принимать необходимые меры.

Правильный учет расходов на строительство позволит генподрядчику контролировать финансовое состояние проектов, оптимизировать затраты и обеспечить своевременное выполнение строительных работ. Это является одним из ключевых факторов успеха при строительстве в 2025 году.

Обложение НДС услуг застройщика

Бухгалтерский учет налога на добавленную стоимость (НДС) при осуществлении строительных услуг имеет свои особенности. Важно понимать, что при выполнении строительных работ застройщиком возникает обязанность по уплате НДС. В данной статье рассмотрим основные аспекты обложения НДС услуг застройщиком.

1. Понятие НДС в строительстве

Налог на добавленную стоимость представляет собой налог, который взимается с конечного потребителя товаров или услуг. В случае строительства, застройщик является посредником между участниками строительного процесса и конечным потребителем.

2. Общая система налогообложения

Основным способом обложения НДС является общая система налогообложения. При этом застройщик обязан начислять и уплачивать НДС при выполнении строительных услуг.

3. Ставка НДС

Действующая ставка НДС в строительстве равна 20%. При формировании стоимости услуг застройщиком необходимо учесть данную ставку и включить ее в итоговую цену.

4. Возможность применения упрощенной системы налогообложения

В определенных случаях застройщики имеют возможность применять упрощенную систему налогообложения. При этом уплачивается НДС в фиксированном размере, зависящем от величины упрощенного налогового дохода (УНД). Более подробную информацию о возможности применения упрощенной системы необходимо уточнять у налоговых органов.

5. Бухгалтерский учет НДС

При бухгалтерском учете НДС застройщик должен вести отдельный счет, на котором отражаются начисленные и уплаченные суммы налога. Также нужно вести учет договоров на выполнение строительных услуг, сопоставлять начисленную и уплаченную суммы НДС.

| Номер | Дата | Содержание операции | Сумма без НДС, руб. | Сумма НДС, руб. | Сумма с НДС, руб. |

|---|---|---|---|---|---|

| 1 | 01.01.2023 | Работы по возведению стен | 100000 | 20000 | 120000 |

| 2 | 10.01.2023 | Уплата НДС | — | 20000 | — |

6. Отчетность по НДС

Застройщики обязаны сдавать отчетность по НДС в налоговые органы в установленные сроки. Для этого необходимо предоставить декларацию по НДС и приложить соответствующие документы.

7. Возврат НДС

Застройщику может быть предоставлено право на возврат ранее уплаченного НДС. Для этого необходимо соблюсти определенные условия и предоставить соответствующие документы налоговым органам.

Все вышеперечисленные аспекты являются основными при обложении НДС услуг застройщика. Важно соблюдать правила налогообложения и вести четкий бухгалтерский учет, чтобы избежать возможных налоговых претензий.

Застройщик и ФСБУ 5/2019

Основные положения ФСБУ 5/2019:

- Установление единой методологии бухгалтерского учета для застройщиков;

- Регламентация порядка формирования и предоставления финансовой отчетности;

- Определение правил учета доходов и расходов;

- Учет инвестиционных проектов и операций с недвижимостью;

- Составление различных видов отчетности, включая отчеты о финансовых результатах и отчеты о движении денежных средств;

- Обязательность применения ФСБУ 5/2019 для всех застройщиков, вне зависимости от формы собственности и организационно-правовой формы.

ФСБУ 5/2019 создает прозрачность и единообразие в бухгалтерском учете у генподрядчиков при строительных проектах. Это позволяет установить стандарты, которым должны следовать застройщики для обеспечения точности и достоверности финансовой отчетности. Он также включает в себя правила и инструкции, которые помогают застройщикам соблюдать требования законодательства и минимизировать риски.

Документ ФСБУ 5/2019 является основным инструментом для генподрядчиков при ведении бухгалтерского учета. Этот документ гарантирует прозрачность и надежность финансовой отчетности, учитывая особенности строительных проектов. Застройщики обязаны учитывать все положения ФСБУ 5/2019 и следовать его требованиям для эффективного управления финансами и сокращения финансовых рисков.

Определение финансового результата

Финансовый результат представляет собой показатель, который отражает итоговую финансовую ситуацию предприятия за определенный период времени. Этот показатель рассчитывается на основе данных, полученных из финансовой отчетности.

Определение финансового результата является важной задачей для генподрядчика, особенно при строительстве в 2025 году. Финансовый результат позволяет оценить эффективность деятельности предприятия, его прибыльность и уровень рентабельности.

Как рассчитать финансовый результат?

Финансовый результат рассчитывается путем сопоставления общих доходов и общих расходов предприятия за определенный период времени. Расчет финансового результата включает в себя следующие шаги:

- Определение общих доходов предприятия за период.

- Определение общих расходов предприятия за тот же период.

- Вычисление разницы между общими доходами и общими расходами.

Если разница положительна, то говорят о положительном финансовом результате, который свидетельствует о прибыли предприятия. Если разница отрицательна, то финансовый результат отрицательный, что говорит о наличии убытков.

Значение финансового результата

Финансовый результат является важным показателем деятельности предприятия, так как он отражает его финансовую устойчивость и рентабельность. Он позволяет оценить успешность работы предприятия и принять решения по улучшению финансового положения.

Положительный финансовый результат свидетельствует о том, что предприятие работает эффективно, обеспечивает прибыль и способно самостоятельно развиваться. Он является индикатором финансовой устойчивости и привлекательности для инвесторов.

Отрицательный финансовый результат требует принятия мер для устранения убыточности предприятия. В таком случае необходимо анализировать причины убытков и разрабатывать стратегии по улучшению финансового положения предприятия.

Нюансы налогообложения: подходы к учету экономии

Учет экономии

Одним из способов учета экономии при строительстве является расчет стоимости фактически выполненных работ на основе договорных цен. При этом генподрядчик включает в учет экономию полученную при закупке материалов и оборудования по более низкой цене, чем предусмотрено договором, или экономию полученную за счет оптимизации процессов строительства.

Также важно учесть экономию, полученную от снижения затрат на расходы на строительство. Генподрядчик может использовать различные методы для определения экономии, в том числе сравнение стоимости фактически выполненных работ с их плановой стоимостью, а также анализ затрат на сырье, материалы и услуги.

Нюансы налогообложения

При учете и расчете экономии генподрядчику следует учесть нюансы налогообложения. В частности, экономия может подлежать налогообложению налогом на прибыль предприятия. Однако, существуют методы, которые позволяют снизить налоговые расходы на экономию.

Один из возможных подходов к учету экономии и сокращению налоговых выплат — это использование системы налогообложения с учетом фактических затрат. При этом, генподрядчик может учитывать экономию как дополнительные затраты, что позволит снизить налогооблагаемую прибыль и, соответственно, сумму налога на прибыль.

Учет экономии в процессе строительства является важной задачей для генподрядчиков. Правильное учет экономии позволяет оптимизировать налоговые платежи и уменьшить затраты на налогообложение. При выборе подхода к учету экономии необходимо учитывать нюансы налогообложения и законодательство, чтобы не допустить ошибок и не нарушить требования законодательства.

ФСБУ 5/2019 и незавершенное строительство

Что такое незавершенное строительство?

Незавершенное строительство – это активы и обязательства, связанные с проектами строительства, которые находятся в процессе выполнения и не завершены на отчетную дату. Такие объекты строительства могут включать в себя здания, сооружения, инфраструктуру и другие строительные объекты.

Как происходит учет незавершенного строительства по ФСБУ 5/2019?

Согласно ФСБУ 5/2019, незавершенное строительство учитывается как отдельный элемент в балансе генподрядчика. Вместо учета расходов и доходов по завершению проекта по мере его выполнения, все расходы относятся на себестоимость незавершенного строительства.

При учете незавершенного строительства в бухгалтерии генподрядчика используются следующие методы:

- Метод накопления затрат.

- Метод процента выполнения.

Метод накопления затрат

При использовании метода накопления затрат, все затраты, связанные с незавершенным строительством, учитываются по мере их возникновения. Полученные расходы признаются в качестве себестоимости незавершенного строительства и отражаются в балансе в качестве активов.

Метод процента выполнения

Метод процента выполнения используется для оценки готовности незавершенного строительства. По этому методу, генподрядчик определяет процент выполнения проекта, и на основе этого процента расходы и доходы распределяются между отчетными периодами. Расходы, связанные с незавершенным строительством, относятся на себестоимость, а доходы признаются только в той мере, в которой они могут быть надежно оценены.

Учет незавершенного строительства является важным аспектом бухгалтерского учета генподрядчиков при строительстве согласно ФСБУ 5/2019. Методы накопления затрат и процента выполнения позволяют генподрядчикам эффективно управлять финансовыми потоками и отчетностью. Правильный учет незавершенного строительства позволяет предоставить полную и достоверную информацию о текущем состоянии проектов строительства.

Проводки по специфичным строительным расходам

При ведении бухгалтерии у генподрядчика при строительстве в 2025 году существует несколько специфичных расходов, которые необходимо учесть и правильно провести в бухгалтерском учете. В данном тексте рассмотрим основные виды таких расходов и соответствующие проводки.

1. Расходы на закупку строительных материалов

Закупка строительных материалов является неотъемлемой частью строительного процесса. Для учета данных расходов следует провести следующую проводку:

Дебет: счет «Материалы» — сумма расходов

Кредит: счет «Денежные средства» — сумма расходов

2. Финансирование субподрядчиков

При строительстве часто привлекаются субподрядчики для выполнения определенных работ. При финансировании субподрядчиков, проводка будет выглядеть следующим образом:

Дебет: счет «Расчеты с подрядчиками» — сумма финансирования

Кредит: счет «Денежные средства» — сумма финансирования

3. Амортизация строительной техники

При использовании строительной техники она изнашивается и требует амортизационных отчислений. Расходы на амортизацию следует проводить по следующей схеме:

Дебет: счет «Проводки в АМОРТ» — сумма амортизации

Кредит: счет «Расчеты по налогам и сборам» — сумма амортизации

4. Расходы на охрану и страхование строительного объекта

Для обеспечения безопасности строительного объекта необходимо провести расходы на его охрану и страхование. Проводка для учета данных расходов будет выглядеть следующим образом:

Дебет: счет «Расходы на охрану и страхование» — сумма расходов

Кредит: счет «Денежные средства» — сумма расходов

5. Прочие расходы

Кроме вышеперечисленных расходов, могут возникать и прочие строительные расходы, которые также необходимо учесть. Для их учета применяется проводка:

Дебет: счет «Прочие расходы» — сумма расходов

Кредит: счет «Денежные средства» — сумма расходов

Таким образом, ведение бухгалтерии у генподрядчика при строительстве в 2025 году предусматривает правильную и точную учетную запись по всем специфичным строительным расходам, с целью обеспечения полной и точной информации о финансовом состоянии предприятия.

Раскрытие информации в отчетности

Важно понимать, какую информацию следует раскрывать в отчетности и каким образом ее представить. Вот несколько ключевых аспектов, которым следует уделить особое внимание при составлении отчетности:

1. Финансовая информация

Финансовая информация является основой отчетности и включает:

- Бухгалтерский баланс, отражающий финансовое положение компании;

- Отчет о прибылях и убытках, отражающий финансовые результаты деятельности;

- Отчет о движении денежных средств, отражающий потоки наличности;

- Примечания к отчетности, раскрывающие дополнительную информацию и поясняющие отчетные показатели.

2. Информация о проектах и контрактах

В отчетности генподрядчика важно раскрыть следующую информацию о проектах и контрактах:

- Общая информация о проектах, включая описание их масштаба и сроков выполнения;

- Финансовые показатели проектов, включая объемы работ, расходы и доходы;

- Риски и возможные проблемы, связанные с проектами;

- Информация о выполнении контрактных обязательств;

- Информация о подрядчиках и субподрядчиках, участвующих в проектах.

3. Корпоративное управление

Корпоративное управление – важный аспект отчетности генподрядчика, который включает:

- Структуру управления и органов управления компании;

- Информацию о собственниках и акционерах;

- Информацию о политике и практике управления рисками;

- Принципы и политику в области корпоративной социальной ответственности (КСО).

4. Информация о соответствии требованиям законодательства

Генподрядчик должен обеспечить раскрытие информации о:

- Соблюдении требований законодательства в области бухгалтерского учета и отчетности;

- Соблюдении требований законодательства в области защиты окружающей среды и охраны труда;

- Соблюдении требований в отношении коррупции и взяточничества;

- Соответствии компании стандартам и нормам в отрасли строительства и генподрядной деятельности.

В целом, раскрытие информации в отчетности играет важную роль в формировании доверия к генподрядчику. Правильно и полноценно представленная информация помогает заказчикам, инвесторам и партнерам принять более обоснованные решения и оценить компанию как потенциального партнера или инвестора.

Бухучет в строительстве у подрядчика

Применение правильной системы бухгалтерского учета позволяет упростить процесс работы с субподрядчиками и поставщиками, а также улучшить финансовую прозрачность и документооборот. Ниже представлены основные аспекты бухучета в строительстве у подрядчика:

1. Ведение учета затрат на строительные материалы и оборудование

Важно вести учет всех затрат на строительные материалы и оборудование, включая их стоимость покупки, транспортировку, хранение и использование на строительной площадке. Это позволит определить себестоимость выполненных работ и провести анализ эффективности использования ресурсов.

2. Расчет и учет затрат на заработную плату и социальные отчисления

Учет затрат на заработную плату и социальные отчисления является одним из важных аспектов бухучета в строительстве. Необходимо правильно расчитывать заработную плату для рабочих и административного персонала, а также учесть обязательные социальные отчисления. Это позволит определить фактические затраты на труд и управлять финансовыми ресурсами компании.

3. Составление актов выполненных работ и финансовое учет

Составление актов выполненных работ является ключевым этапом в бухучете строительных подрядчиков. Акт должен содержать информацию о объеме выполненных работ, стоимости, сроках и качестве выполняемых услуг. Также необходимо правильно учесть все финансовые операции, связанные с оплатой за выполненные работы.

4. Учет налогов и отчетность перед налоговыми органами

Правильный учет налоговых обязательств и своевременная отчетность перед налоговыми органами являются неотъемлемой частью бухгалтерского учета в строительстве. Важно учесть все виды налогов, выполнять обязательные платежи и составлять отчеты в соответствии с требованиями законодательства.

5. Контроль и анализ финансовых показателей

Осуществление контроля и анализа финансовых показателей позволяет подрядчикам эффективно управлять своей деятельностью и принимать обоснованные решения. Важно анализировать финансовые показатели, такие как выручка, прибыль, рентабельность проектов, задолженность перед поставщиками и дебиторская задолженность.

6. Соблюдение законодательства и нормативных требований

Важным аспектом бухучета в строительстве является соблюдение законодательства и нормативных требований. Подрядчики должны точно применять законодательство в области налогообложения, бухгалтерского учета и отчетности, а также соблюдать требования отраслевых нормативных актов.

7. Использование специализированных программ и информационных систем

Для удобства и эффективности бухгалтерского учета в строительстве рекомендуется использовать специализированные программы и информационные системы. Они позволяют автоматизировать процессы учета, упростить генерацию отчетности и сократить время, затрачиваемое на обработку данных.

| Преимущества корректного бухучета в строительстве у подрядчика: |

|---|

| Точный расчет себестоимости выполняемых работ |

| Контроль за использованием финансовых ресурсов |

| Своевременное составление отчетности перед заказчиком и налоговыми органами |

| Упрощение работы с субподрядчиками и поставщиками |

| Обеспечение финансовой прозрачности и документооборота |

Корректный и своевременный бухгалтерский учет является фундаментом успешной деятельности строительных подрядчиков. Он позволяет эффективно управлять финансовыми ресурсами, контролировать затраты и доходы, а также обеспечивает соблюдение требований законодательства и нормативных актов.

Бухучет в строительной организации: пример

Процесс бухгалтерского учета в строительных организациях включает в себя множество аспектов, требующих точности и внимания к деталям. Ниже представлен пример организации бухгалтерского учета генподрядчика при строительстве в 2025 году.

Пример № 1: Расходы на материалы и оборудование

Допустим, строительная компания начала строительство объекта. Они заключили контракт с поставщиками, которые предоставляют необходимые материалы и оборудование на проект. В рамках бухгалтерского учета генподрядчика, все расходы на материалы и оборудование должны быть отражены в бухгалтерской документации.

Для этого, генподрядчик может использовать следующие методы учета:

- Метод фактических затрат: генподрядчик учитывает все фактические затраты на материалы и оборудование, отражая их в соответствующих документах.

- Метод себестоимости: генподрядчик определяет себестоимость материалов и оборудования, и использует эту информацию для бухгалтерского учета.

Пример № 2: Расчет заработной платы и налогов

Строительные организации должны правильно рассчитывать заработную плату своих сотрудников и уплачивать соответствующие налоги. В бухгалтерской документации генподрядчика должны быть ясно отражены все расчеты по заработной плате и уплаченные налоги.

Примером может служить следующий алгоритм:

- Определение размера заработной платы работников, исходя из договора и социальных стандартов.

- Расчет налоговых отчислений работников и составление отчетности о них.

- Уплата налогов и отчислений в соответствии с действующим законодательством.

Такие примеры показывают, что бухучет в строительной организации играет ключевую роль в управлении финансовыми процессами и обеспечении прозрачности деятельности компании. Он помогает генподрядчику контролировать затраты, оптимизировать бюджет и справляться с законодательными требованиями. В 2025 году организация бухгалтерского учета должна быть осуществлена с высокой степенью точности и соблюдением требований нового законодательства.