Входной налог на добавленную стоимость (НДС) при экспорте товаров — это центральный вопрос для международных компаний и предпринимателей. В рамках планируемых изменений, НДС при экспорте товаров в России будет изменен в 2025 году. Это может иметь важное значение для бизнеса и экономики страны, а также потенциально повлиять на конкурентоспособность отечественных товаров на мировом рынке.

НДС 0 %

НДС 0 % является привилегией для экспортных операций и способом стимулирования экспорта товаров из России. Освобождение от уплаты НДС в данном случае позволяет снизить составляющую стоимости товара и сделать его более конкурентоспособным на мировом рынке.

Товары и услуги, на которые применяется НДС 0 %

- Экспорт товаров: НДС 0 % применяется к товарам, которые физическое или юридическое лицо экспортирует за пределы Российской Федерации.

- Поставки товаров за пределы таможенной территории РФ: НДС 0 % также применяется при поставке товаров на круизных судах или воздушных судах, если они выполняют международные рейсы.

- Работы и услуги для иностранных организаций и физических лиц: В случае выполнения работ или оказания услуг для иностранных организаций и физических лиц, таких как консалтинг, инжиниринг или международные перевозки, НДС также не взимается.

Преимущества НДС 0 %

Введение НДС 0 % в отношении экспорта товаров позволяет:

- Сделать товары более конкурентоспособными на мировом рынке

- Повысить объем экспорта и стимулировать развитие экспортных операций

- Получать доходы от экспорта без включения налоговой нагрузки в стоимость товара

- Упрощать процесс экспорта и таможенного оформления

Особенности применения НДС 0 %

При применении НДС 0 % необходимо соблюдать некоторые условия, чтобы получить право на освобождение от уплаты налога:

- Оформление договоров и сопроводительной документации в соответствии с требованиями законодательства РФ и международными правилами.

- Предоставление необходимых документов, подтверждающих экспорт товаров или выполнение работ и услуг для иностранных организаций или физических лиц.

- Соблюдение сроков и порядка учета экспортных операций в налоговых декларациях и бухгалтерской отчетности.

- Мониторинг изменений в законодательстве, связанных с применением НДС 0 %, и обновление процедур и документов в соответствии с ними.

| Ставка НДС | Тип операции | Применимость |

|---|---|---|

| 0 % | Экспорт товаров и работы/услуги для иностранных организаций и физических лиц | Освобождение от уплаты НДС |

| 10 % | Поставки товаров и работы/услуги внутри страны | Уплата НДС |

| 20 % | Поставки товаров и работы/услуги внутри страны | Уплата НДС |

Сохраняется ли вычет при потере экспортного товара?

При экспорте товаров субъекты предпринимательской деятельности имеют возможность получения вычета по НДС. Однако возникает вопрос, сохраняется ли этот вычет в случае потери или уничтожения экспортного товара. Рассмотрим данную ситуацию и правила, которые применяются в таких случаях.

Правила получения вычета по НДС при экспорте

Для получения вычета по НДС при экспорте товаров необходимо выполнение следующих условий:

- Предоставление поставщиком экспортной услуги товара или выполнение работ за пределами территории Российской Федерации;

- Наличие договора между поставщиком и иностранным покупателем, подтверждающего экспортную операцию;

- Оформление экспортной операции в соответствии с требованиями налогового законодательства.

Потеря или уничтожение экспортного товара

В случае потери или уничтожения экспортного товара субъект предпринимательской деятельности имеет право сохранить вычет по НДС. При этом необходимо соблюдение следующих условий:

- Документальное подтверждение потери или уничтожения товара. В качестве подтверждения могут служить акты инвентаризации, акты уничтожения, документы о страховых выплатах и другие документы, подтверждающие факт утраты товара;

- Заявление о сохранении вычета по НДС в налоговом органе. Заявление подается в течение 10 рабочих дней с момента возникновения потери или уничтожения товара;

- Возврат полученного вычета по НДС в случае возобновления экспортной деятельности или получения страховой выплаты.

При потере или уничтожении экспортного товара субъект предпринимательской деятельности сохраняет право на вычет по НДС. Для сохранения этого вычета необходимо предоставить документальное подтверждение потери или уничтожения товара и подать заявление в налоговый орган. При возобновлении экспортной деятельности или получении страховой выплаты необходимо вернуть полученный вычет по НДС.

Как подтверждается экспорт: общие правила

Для подтверждения экспорта товаров, требуется соблюдение определенных правил и предоставление соответствующих документов. В данной статье мы рассмотрим общие правила, которые необходимо учитывать при подтверждении экспорта.

Договор или счет-фактура

Для подтверждения экспорта товаров, необходимо иметь оформленный договор или счет-фактуру. Эти документы должны содержать информацию о сторонах сделки, описании товаров и условиях поставки. Договор или счет-фактура являются основными документами, подтверждающими факт экспорта.

Таможенная декларация

Одним из важных документов для подтверждения экспорта является таможенная декларация. В ней указываются данные о товарах, методе доставки, таможенном оформлении и другой сопутствующей информации. Таможенная декларация является основой для контроля со стороны таможенных органов и подтверждает экспорт товаров.

Товарно-транспортные документы

Для подтверждения перевозки товаров за пределы страны, необходимо предоставить товарно-транспортные документы. Это может быть накладная, авиадоклад или другой аналогичный документ. Они содержат информацию о количестве и характеристиках товаров, а также организациях, занимающихся их перевозкой.

Подтверждение получения товара

Для полного подтверждения экспорта, важно иметь документ, подтверждающий получение товара в стране назначения. Это может быть акт приема-передачи или другой аналогичный документ. Он подтверждает, что товар был успешно доставлен и получен покупателем.

Прочие документы

- Сертификаты соответствия — документы, подтверждающие соответствие товаров определенным стандартам и требованиям;

- Оригиналы или копии платежных документов, подтверждающих оплату товаров;

- Документы, подтверждающие экспортные льготы или особые условия поставки;

- Прочие документы, требуемые в зависимости от характера товаров и правил страны назначения.

Соблюдая данные правила и предоставляя требуемые документы, можно корректно подтвердить факт экспорта товаров и успешно осуществить международную торговлю.

Всегда ли при экспорте НДС нулевой?

1. Возвращаемый НДС. В некоторых странах при экспорте товаров импортер может запрашивать возврат НДС, который был оплачен при импорте товаров. Таким образом, экспортеру необходимо предоставить документы, подтверждающие оплату НДС при импорте, чтобы получить возврат. Это процедура, позволяющая снизить налоговую нагрузку на экспортеров.

2. НДС при условии оформления экспорта. В некоторых случаях государство может предоставлять возможность предъявления НДС при экспорте товаров, если выполнены определенные условия. Например, экспортер может быть обязан предоставить документы о доставке товаров за границу или о наличии договора с иностранным покупателем. В таких случаях экспортер должен учесть ставку НДС и правильно оформить необходимые документы.

- При экспорте товаров обычно применяется ставка нулевого НДС.

- Однако в некоторых случаях экспортеру может потребоваться возврат НДС, который был оплачен при импорте товаров.

- Также возможно предъявление НДС при условии оформления экспорта и выполнения определенных требований государства.

Коротко о главном: входной НДС при экспорте товаров в 2025 году

В 2025 году в России ожидается введение новых правил по возврату входного НДС при экспорте товаров, которые позволят предприятиям получать налоговые льготы. В рамках этих изменений существенно изменятся процедуры и требования, которые необходимо выполнить для возврата НДС.

Главные изменения, которые будут введены в 2025 году:

-

Включение товаров в список экспортных позиций: Все товары, которые подлежат возврату входного НДС при экспорте, должны быть включены в список экспортных продуктов России.

-

Документальное подтверждение экспорта: Для получения возврата НДС необходимо будет предоставить документальное подтверждение экспорта товаров, такое как таможенные декларации, товарные накладные и другие документы.

-

Соблюдение сроков: Для получения возврата НДС необходимо будет соблюдать определенные сроки подачи документов и заявлений в налоговые органы. В случае нарушения этих сроков предприятие может быть оштрафовано или лишиться возможности получить возврат НДС.

Введение новых правил по возврату входного НДС при экспорте товаров в 2025 году предоставит предприятиям возможность получить налоговые льготы и снизить свои затраты. Однако, для этого необходимо строго соблюдать требования и сроки, установленные законодательством. В противном случае предприятия могут столкнуться с штрафами и ограничениями в получении возврата НДС.

Как ответить на требование налоговой после подачи документов

После подачи документов налоговой службе, может возникнуть ситуация, когда вам будет направлено требование or неразделанное. Это требование затрагивает вашу финансовую или юридическую ответственность. Естественно, вам необходимо внимательно реагировать на такие требования и принимать меры по защите своих интересов.

1. Ознакомьтесь с требованием

Важно внимательно изучить требование налоговой. Просмотрите его содержание, дату предъявления требования и период, на который оно относится. При необходимости обратитесь к вашему юристу или бухгалтеру для получения профессиональной консультации по данному требованию. Убедитесь, что вы правильно понимаете суть требования и его юридические последствия.

2. Соберите необходимые доказательства

Для того чтобы адекватно отреагировать на требование налоговой, вам может понадобиться собрать документы и доказательства, подтверждающие ваши аргументы. Например, это может быть информация о проведенных операциях, акты, выписки из бухгалтерии, контракты и прочее. Обратитесь к своему юристу или бухгалтеру, чтобы определить, какие документы необходимо собрать в вашем конкретном случае.

3. Составьте письменный ответ

Составьте письменный ответ на требование налоговой, в котором четко и лаконично изложите свои аргументы, ссылаясь на соответствующие документы и законодательство. При составлении ответа рекомендуется использовать юридические термины и ссылки на конкретные статьи нормативных актов. Ответ должен быть по существу, аргументированным и логически связанным.

4. Отправьте ответ налоговой

Отправьте ваш письменный ответ налоговой в установленные сроки. При этом рекомендуется отправить письмо с уведомлением о вручении или использовать электронное обращение в соответствии с требованиями налоговой. Продублируйте отправленное письмо своему юристу или бухгалтеру для контроля ситуации.

5. Следуйте рекомендациям своего юриста или бухгалтера

В случае возникновения спорных ситуаций или сложностей соответствующего требования налоговой, рекомендуется обратиться за помощью к юристу или бухгалтеру. Они смогут провести анализ ситуации, дать профессиональную консультацию и помощь в подготовке ответа на требование налоговой.

Надежная и своевременная реакция на требование налоговой после подачи документов является важным шагом для защиты ваших интересов. Помните, что каждая ситуация требует индивидуального подхода, и вам следует проконсультироваться с профессиональными юристами и бухгалтерами для достижения наилучшего результата.

Учет при экспортных операциях

При осуществлении экспортных операций важно правильно оформлять учетные документы, чтобы соблюдать требования законодательства и избежать возможных нарушений. В данной статье рассмотрим основные аспекты учета при экспорте товаров.

1. Учет продажи товаров для экспорта

При продаже товаров для экспорта необходимо составлять документы, подтверждающие факт отгрузки товара за пределы Российской Федерации. В качестве таких документов могут выступать:

- Договоры на поставку товаров с экспортными покупателями;

- Счета-фактуры на экспорт;

- Таможенные декларации, подтверждающие факт вывоза товаров за границу.

2. Учет выплаты налога на добавленную стоимость (НДС)

При экспорте товаров, компании могут получить право на возврат предварительно уплаченного НДС. Для этого необходимо соблюдать определенные требования и процедуры:

- Заполнение и подача налоговой декларации по НДС;

- Подтверждение факта экспорта товаров посредством предоставления таможенных документов;

- Перечисление суммы возврата налога на указанный счет компании.

3. Учет валютных операций при экспорте

При экспорте товаров необходимо также учитывать валютные операции. Для этого следует:

- Открыть специальные валютные счета для проведения экспортных операций;

- Оформлять необходимые документы для проведения платежей по экспорту товаров;

- Анализировать курс валюты и оптимальное время для осуществления операций.

4. Преференции и льготы при экспорте

При экспорте товаров возможно получение различных преференций и льгот со стороны государства. Для этого компания должна:

- Изучать законодательство и соглашения о свободной торговле;

- Соблюдать требования к товару для получения преференций;

- Дата обманывать документы и условия, установленные для получения льгот;

- Отслеживать сроки и процедуры для предоставления льгот.

Важно отметить, что применение всех указанных выше аспектов учета при экспорте товаров может быть специфичным для каждой компании, и требует глубокого понимания законодательства и правил международной торговли.

Документы, подтверждающие НДС 0% при экспорте в страны ЕАЭС

При экспорте товаров в страны Евразийского экономического союза (ЕАЭС), предусмотрена возможность применения ставки НДС 0%. Для подтверждения применения данной ставки необходимо предоставление определенных документов, которые удостоверяют экспорт товаров и включают информацию о реализации товаров за пределами ЕАЭС.

Вот основные документы, которые подтверждают применение НДС 0% при экспорте в страны ЕАЭС:

1. Договор поставки или договор купли-продажи

Данный документ является основным документом, который удостоверяет отношения между экспортером и импортером. В договоре указывается информация о товаре, его количестве, цене и условиях поставки. Также в договоре должна быть указана информация о применении ставки НДС 0% и ссылка на законодательство страны, которое регулирует такое применение.

2. Счет-фактура

Счет-фактура является документом, выставляемым продавцом покупателю. В нем указывается информация о стоимости товара, наименование товара, его количество и сумма НДС. В случае экспорта товаров в страны ЕАЭС, в счете-фактуре должна быть указана информация о применении ставки НДС 0% и номер договора поставки или купли-продажи.

3. Товарно-транспортная накладная или акт об оказании транспортных услуг

Товарно-транспортная накладная является основным документом при транспортировке товаров. В ней указывается информация о грузоотправителе и грузополучателе, описание товара, его количество и стоимость. Также в накладной должна быть указана информация о применении ставки НДС 0% и ссылка на договор поставки или купли-продажи.

4. Декларация на товары

Декларация на товары является документом, подтверждающим факт экспорта товаров. В ней указывается информация о товаре, его местонахождении и реализации за пределами ЕАЭС. Декларация должна быть заполнена и представлена в таможенные органы для прохождения таможенной очистки товаров.

Вышеуказанные документы являются основными для подтверждения применения НДС 0% при экспорте товаров в страны ЕАЭС. Важно иметь все необходимые документы в соответствии с требованиями законодательства, чтобы избежать возможных проблем и штрафных санкций.

Какие суммы НДС можно принять к вычету

При расчете налоговых обязательств компании важно знать, какие суммы НДС можно принять к вычету. Это позволяет оптимизировать налогообложение и уменьшить финансовую нагрузку.

1. Сколько НДС можно вернуть при экспорте товаров?

При экспорте товаров компании имеют возможность вернуть определенное количество уплаченного НДС. Сумма возврата зависит от ставки НДС и от объема экспортируемой продукции. Чем выше ставка, тем больше сумма возврата.

- По ставке НДС 20% компании могут вернуть 20% суммы экспортируемой продукции.

- По ставке НДС 10% возможно вернуть 10% суммы экспортируемой продукции.

2. Какие расходы могут быть учтены в НДС?

В определенных случаях компании могут принять к вычету расходы, связанные с деятельностью. Примерами таких расходов могут быть:

- Затраты на приобретение товаров и услуг, на которые был уплачен НДС;

- Расходы на оплату таможенных пошлин и сборов при импорте товаров;

- Затраты на рекламу и маркетинг;

- Расходы на транспорт и логистику;

- Расходы на обучение персонала;

- Расходы на аренду помещений и оборудования.

3. Какие суммы НДС нельзя принять к вычету?

Несмотря на то, что есть определенный список расходов, которые можно учесть в НДС, также есть расходы, которые нельзя вернуть:

- Расходы на личные нужды или роскошь;

- Расходы, не связанные с деятельностью компании;

- Расходы, на которые НДС не был уплачен;

- Расходы на приобретение товаров и услуг, предназначенных для освобожденных от НДС операций.

4. Как правильно оформить документы для получения вычета НДС?

Для получения вычета НДС необходимо правильно оформить документы. Важно:

- Указать все необходимые реквизиты продавца;

- Указать ставку НДС;

- Передать все необходимые документы налоговым органам в установленные сроки.

Соблюдение этих правил позволит получить вычет по НДС и избежать возможных налоговых проблем.

Документы для подтверждения нулевой ставки

При оформлении экспортной сделки и применении нулевой ставки НДС необходимо предоставить определенные документы, подтверждающие право на данную льготу. В данной статье рассмотрим основные документы, которые требуются для подтверждения нулевой ставки.

1. Договор поставки товаров

Для применения нулевой ставки НДС необходимо наличие договора поставки товаров, который должен содержать следующую информацию:

- Идентификационные данные продавца и покупателя;

- Описание товара, его количество и стоимость;

- Условия доставки товара;

- Сроки поставки товара.

2. Таможенная декларация

Для подтверждения экспорта товара необходимо предоставить таможенную декларацию, которая содержит следующую информацию:

- Идентификационные данные экспортера и импортера;

- Описание товара, его количество и стоимость;

- Страны происхождения и назначения товара;

- Данные о транспорте и маршруте доставки товара.

3. Сертификат соответствия

В случае экспорта товаров, подлежащих обязательной сертификации, необходимо предоставить сертификаты соответствия, подтверждающие качество и безопасность товара. Такие сертификаты могут быть выданы как российскими органами сертификации, так и соответствующими организациями иностранных стран.

4. Счет-фактура

Счет-фактура является одним из основных документов при оформлении экспортной сделки. Он содержит информацию о товаре, стоимости, покупателе и продавце. Счет-фактура должен быть оформлен в соответствии с требованиями законодательства и содержать все необходимые реквизиты.

5. Доверенность или полномочия

В случае, когда лицо, осуществляющее экспорт товаров, не является непосредственным продавцом, требуется наличие доверенности или полномочий от продавца на осуществление экспорта.

Предоставление правильно оформленных документов является важным условием для применения нулевой ставки НДС при экспорте товаров. При заполнении документов необходимо соблюдать все требования законодательства и в случае необходимости проконсультироваться с юристами или специалистами по налогам.

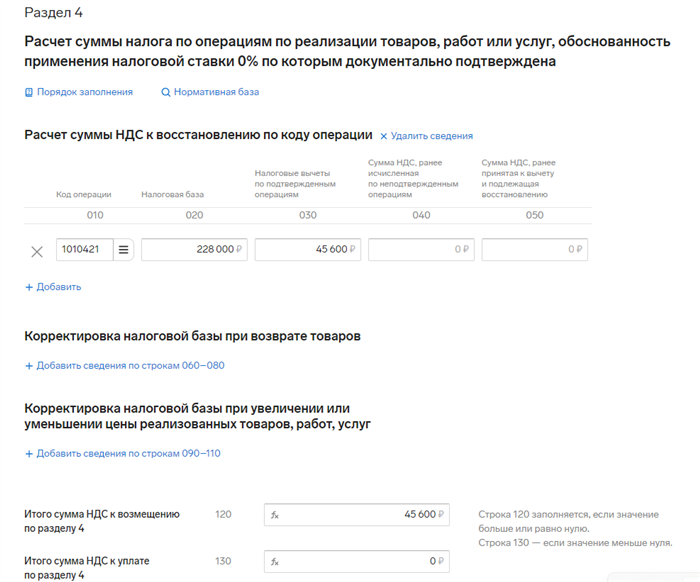

Как заполнить декларацию по НДС

Декларация по НДС — это важный документ, который должны заполнять организации и предприниматели, осуществляющие деятельность, связанную с облагаемыми налогом на добавленную стоимость операциями. В данной статье рассмотрим, как правильно заполнить декларацию по НДС, чтобы избежать ошибок и возможных штрафов.

1. Сбор нужной информации

Перед заполнением декларации необходимо собрать все необходимые документы и получить информацию, которая потребуется для заполнения.

- Документы о продаже товаров или оказании услуг с указанием суммы НДС;

- Документы о приобретении товаров или услуг с указанием суммы НДС;

- Документы о заключении договоров с указанием условий, включая ставку НДС;

- Документы о реализации товаров или услуг для экспорта или импорта.

Также необходимо иметь представление о ставках НДС в соответствии с налоговым законодательством.

2. Заполнение основных реквизитов

В декларации необходимо указать основные реквизиты:

- ИНН и КПП;

- Период, за который подается декларация;

- Статус налогоплательщика (организация, самозанятый, и т.д.);

- Код ставки НДС;

- Общая сумма доходов, облагаемых НДС.

Все эти реквизиты должны быть заполнены без ошибок, так как от них зависит правильность расчета исчисляемого налога.

3. Заполнение сумм НДС по операциям

В декларации нужно указать суммы НДС по каждой операции отдельно:

- Отдельно указываются суммы НДС по продажам товаров и оказанию услуг;

- Отдельно указываются суммы НДС по приобретениям товаров и услуг.

Также необходимо учесть особенности, связанные с экспортом или импортом товаров. В этом случае нужно указать соответствующие суммы НДС.

4. Проверка и подписание

После заполнения декларации необходимо проверить все реквизиты и суммы на правильность. Если все заполнено корректно, декларацию можно подписать. Важно помнить, что подпись обязательна и без нее декларация считается недействительной.

Если вычет заявлен позже подтверждения права на нулевую ставку

1. Сохраните документы и подтверждающие материалы

Если вы предоставите все необходимые документы и материалы, связанные с экспортом товаров, в налоговые органы в соответствии со сроками, установленными законодательством, то у вас будет возможность заявить налоговый вычет даже в случае подтверждения права на нулевую ставку позднее.

2. Соблюдайте законодательные требования и сроки

В процессе экспортных операций следует тщательно изучить требования и сроки, установленные законодательством в отношении налоговых вычетов и права на применение нулевой ставки. Несоблюдение этих правил может привести к отказу в вычете НДС, даже если право на нулевую ставку подтверждается позднее.

3. Своевременно информируйте налоговые органы

В случае, если по каким-либо причинам вы не сможете заявить вычет по НДС вовремя, рекомендуется своевременно уведомить налоговые органы об этом и объяснить причины задержки. Это поможет избежать возможных санкций и проблем в будущем.

4. Обратитесь за квалифицированной помощью

Если у вас возникли вопросы или проблемы с вычетом НДС при экспорте товаров и правом на нулевую ставку, рекомендуется обратиться за консультацией к квалифицированным юристам или налоговым специалистам. Они помогут разобраться в сложностях и найти наилучшее решение для вашего бизнеса.

Кто освобождается от уплаты НДС

1. Малые предприятия

Малые предприятия, которые не являются плательщиками НДС, освобождены от уплаты этого налога.

2. Организации, осуществляющие некоммерческую деятельность

Организации, которые осуществляют некоммерческую деятельность и не имеют целью получение прибыли, также освобождаются от уплаты НДС.

3. Экспорт товаров

Предприятия, осуществляющие экспорт товаров за пределы Российской Федерации, освобождаются от уплаты НДС на эти товары.

4. Международные транспортные услуги

Компании, предоставляющие международные транспортные услуги (авиаперевозки, морские перевозки и т. д.), также освобождаются от уплаты НДС.

5. Приобретение товаров и услуг, не облагаемых НДС

Если предприятие приобретает товары и услуги, которые не облагаются НДС (например, медицинские услуги), они освобождаются от уплаты налога на добавленную стоимость.

6. Страховые услуги

Страховые услуги также освобождаются от уплаты НДС.

7. Финансовые услуги

Финансовые услуги, такие как предоставление кредитов или услуги по управлению активами, освобождаются от уплаты НДС.

8. Продажа ценных бумаг

Продажа ценных бумаг, таких как акции или облигации, также освобождается от уплаты НДС.

9. Сдача в аренду недвижимости

Аренда недвижимости освобождается от уплаты НДС, если арендодатель не является плательщиком НДС.

10. Образовательные услуги

Предоставление образовательных услуг также освобождается от уплаты НДС.

Это только некоторые категории лиц и операций, которые освобождаются от уплаты НДС. Важно быть внимательным и корректно определять свою обязанность по уплате налога на добавленную стоимость в соответствии с законодательством.

Документы, подтверждающие нулевую ставку НДС при экспорте товаров

При экспорте товаров в 2025 году, для подтверждения нулевой ставки НДС, необходимо обеспечить налоговые органы соответствующими документами. Ниже приведены основные документы, которые подтверждают право на применение нулевой ставки НДС при экспорте:

1. Договор на поставку товаров за пределы РФ

Одним из главных документов, подтверждающих нулевую ставку НДС при экспорте товаров, является договор на поставку товаров за пределы РФ. Данный договор должен содержать информацию о продавце и покупателе, а также детали сделки, включая валюту, сроки поставки и условия оплаты.

2. Складская накладная

Складская накладная является важным документом при экспорте товаров. Она подтверждает факт поставки товара на склад и его готовность к отправке за пределы РФ. В накладной указываются данные о грузоотправителе, грузополучателе, а также описывается товар и его количество.

3. Таможенная декларация

Таможенная декларация является неотъемлемой частью процесса экспорта товаров. Она подтверждает факт вывоза товаров за пределы РФ и содержит информацию о товаре, его стоимости, количестве, стране назначения и таможенной процедуре.

4. Документы, подтверждающие оплату

Документы, подтверждающие оплату за экспортируемые товары, играют важную роль при применении нулевой ставки НДС. Это могут быть счета-фактуры, платежные поручения, выписки из банковских счетов и другие документы, которые подтверждают финансовые операции между продавцом и покупателем.

5. Документы, подтверждающие доставку товаров

Документы, подтверждающие доставку товаров за пределы РФ, также необходимы для подтверждения нулевой ставки НДС. Это могут быть накладные, накладные на отпуск товаров, транспортные накладные и другие документы, которые подтверждают факт отправки товара и его получение покупателем за пределами РФ.

Вышеперечисленные документы являются основными, но не единственными документами, которые подтверждают право на применение нулевой ставки НДС при экспорте товаров. В каждой конкретной ситуации могут быть дополнительные требования и документы, в зависимости от специфики сделки. Поэтому важно обратиться к специалистам или юристам для получения точной информации и консультации по данному вопросу.

Отчетность по экспорту в страны ЕАЭС

Единая экономическая область стран Евразийского экономического союза (ЕАЭС) предоставляет отличные возможности для экспорта товаров и услуг. Однако при осуществлении экспортных операций необходимо правильно вести отчетность и соблюдать требования, установленные законодательством.

Отчетность по экспорту в страны ЕАЭС включает следующие важные этапы и документы:

1. Заявка на регистрацию экспортной операции

Перед проведением экспортной операции необходимо подать заявку на регистрацию в соответствующий орган ЕАЭС. Заявка должна содержать информацию о товаре, его количестве и цене, а также остальные необходимые сведения, определенные законодательством.

2. Декларация о товаре

Для проведения экспортной операции необходимо иметь декларацию о товаре, оформленную согласно требованиям законодательства страны-члена ЕАЭС. Декларация дает полную информацию о товаре, его составе, характеристиках, стоимости и других важных деталях.

3. Сертификат соответствия

В зависимости от видов товаров, экспортируемых в страны ЕАЭС, могут потребоваться сертификаты соответствия. Эти сертификаты выдаются компетентными органами и подтверждают соответствие товара определенным стандартам и требованиям.

4. Налоговый отчет

После проведения экспортной операции необходимо составить налоговый отчет и предъявить его в соответствующие налоговые органы. В отчете должна быть указана информация о документах, подтверждающих совершенные экспортные операции, а также сведения о суммах экспортных поставок и прочих важных данных. Налоговый отчет должен быть составлен в соответствии с требованиями законодательства.

Соблюдение требований по отчетности при экспорте в страны ЕАЭС — важный аспект деятельности экспортеров. Правильно оформленная отчетность поможет избежать проблем с налоговыми органами и обеспечит правовую защиту в случае возникновения споров или несогласий. Поэтому необходимо внимательно изучать и соблюдать требования законодательства и обратиться за консультацией к специалистам в области экспорта и таможенного дела, чтобы минимизировать риски и обеспечить успешные экспортные операции.

Расчетные и особые ставки

При экспорте товаров в 2025 году применяются особые ставки НДС. Важно знать, как производится расчет этого налога при экспорте.

Расчетная ставка НДС

Расчетная ставка НДС при экспорте товаров составляет 0%. Это означает, что если вы являетесь экспортером и продаете товары за пределами России, вы освобождаетесь от налогообложения по НДС.

Освобождение от НДС при экспорте предусмотрено федеральным налоговым законодательством России. Налоговые органы контролируют соответствие таких операций требованиям закона и налоговым условиям.

Особые ставки НДС

Особые ставки НДС могут применяться в случае, если вы экспортируете определенные категории товаров или совершаете определенные операции.

Вот некоторые категории товаров, на которые может быть применена особая ставка НДС:

- Товары, попадающие под большинство договоров международной организации стран-экспортеров;

- Товары, ввозимые в специальные экономические зоны;

- Товары, предназначенные для дальнейшей переработки или использования в производстве экспортных товаров.

Правила применения особых ставок НДС могут быть неоднозначными, поэтому для получения детальной информации рекомендуется обратиться к специалисту или ознакомиться с соответствующими разделами налогового законодательства.

Пример расчета НДС при экспорте

Для лучшего понимания расчета НДС при экспорте товаров, рассмотрим пример:

| Наименование товара | Цена без учета НДС | НДС | Цена с учетом НДС |

|---|---|---|---|

| Товар 1 | 1000 руб. | 0 руб. | 1000 руб. |

| Товар 2 | 2000 руб. | 0 руб. | 2000 руб. |

| Товар 3 | 3000 руб. | 0 руб. | 3000 руб. |

В данном примере НДС не начисляется, так как применяется расчетная ставка НДС в размере 0%. Таким образом, цена с учетом НДС остается равной цене без учета НДС.

Обратите внимание, что данный пример является упрощенной схемой расчета НДС и не учитывает возможные особенности и исключения, которые могут быть применимы в конкретных случаях.

При экспорте товаров в 2025 году основным преимуществом для экспортеров является применение расчетной ставки НДС в размере 0%. При необходимости применения особых ставок НДС следует обратиться к специалистам или изучить соответствующие разделы налогового законодательства.

Вычет и возврат НДС при экспорте

Вычет НДС при экспорте

Вычет НДС при экспорте предусмотрен законодательством и позволяет предприятиям снизить налоговое бремя. При экспорте товаров за пределы Российской Федерации предприятия имеют право на полный вычет НДС, уплаченного в рамках экспортных операций.

Для получения вычета НДС при экспорте необходимо выполнить следующие условия:

- Быть плательщиком НДС;

- Осуществлять экспортные операции за пределы Российской Федерации;

- Соблюдать требования, установленные налоговым законодательством.

Вычет НДС производится путем учета суммы НДС, уплаченной при приобретении товаров или услуг, в налоговой декларации. Полученная сумма может быть использована для уменьшения суммы НДС, подлежащей уплате в бюджет.

Возврат НДС при экспорте

Возврат НДС при экспорте является одним из способов получения обратно уплаченных средств. Согласно налоговому законодательству, предприятия могут запросить возврат НДС, если они не имеют возможности использовать его для вычета.

Для получения возврата НДС при экспорте необходимо выполнить следующие условия:

- Быть плательщиком НДС;

- Осуществлять экспортные операции за пределы Российской Федерации;

- Не иметь возможности использовать НДС для вычета;

- Соблюдать требования, установленные налоговым законодательством.

Возврат НДС производится путем подачи налоговой декларации и соответствующих документов в налоговый орган. После рассмотрения документов и проверки соответствия требованиям, предприятие может получить возврат НДС на свой банковский счет.

| Вычет или возврат? | Когда используется? |

|---|---|

| Вычет | При наличии возможности использовать НДС для уменьшения суммы налога |

| Возврат | При отсутствии возможности использовать НДС для учета |

Итак, вычет и возврат НДС при экспорте товаров — важные инструменты для предприятий. Они позволяют снизить налоговое бремя и получить обратно уплаченные средства. Однако для получения вычета или возврата необходимо соблюдать требования, установленные налоговым законодательством.

Что и кто облагается «экспортным» НДС

Основные категории, которые облагаются «экспортным» НДС:

- Товары, вывозимые за пределы территории России;

- Услуги, оказываемые иностранным организациям/физическим лицам;

- Работы, выполненные для иностранных организаций/физических лиц;

Однако, есть несколько исключений, когда на товары все-таки нужно уплачивать НДС:

- Товары, которые реализуются на таможенной территории России, но фактически не экспортируются за её пределы;

- Товары, приобретенные в России с целью дальнейшей перепродажи в другую страну;

- Товары, ввозимые иностранными организациями/физическими лицами на территорию России с целью их последующей переработки и экспорта.

Цитата: «Для определения возможности применения «экспортного» НДС необходимо учитывать конкретную ситуацию и предоставленную информацию», — отмечают эксперты.

| Товары/услуги | Облагаются НДС при экспорте? |

|---|---|

| Товары, вывозимые за пределы России | Нет, освобождаются от уплаты НДС |

| Услуги, оказываемые иностранным организациям/физическим лицам | Нет, освобождаются от уплаты НДС |

| Работы, выполненные для иностранных организаций/физических лиц | Нет, освобождаются от уплаты НДС |

| Товары, реализуемые на таможенной территории России | Да, облагаются НДС |

| Товары, приобретенные в России с целью дальнейшей перепродажи | Да, облагаются НДС |

| Товары, ввозимые иностранными организациями/физическими лицами для переработки | Да, облагаются НДС |

Порядок подтверждения экспорта

При экспорте товаров важно следовать определенному порядку подтверждения экспортных операций. В данной статье представлены основные этапы и требования для подтверждения экспорта товаров.

1. Оформление договора на поставку

2. Получение подтверждения о готовности товаров к экспорту

Для подтверждения экспортных операций необходимо получить документ, выданный таможенными органами или иными уполномоченными организациями, который подтверждает готовность товаров к экспорту.

3. Подготовка документов для таможенной очистки

Перед проведением экспортных операций необходимо подготовить все необходимые документы для таможенной очистки. В список документов обычно входят счет-фактура, паклист, договор на поставку, сертификаты соответствия и другие документы в зависимости от требований таможенных органов.

4. Подача заявления на таможенное оформление

Для проведения таможенной очистки необходимо подать заявление в таможенные органы. В заявлении указываются сведения о товарах, стоимость, страна происхождения и другая информация, необходимая для проведения таможенного оформления.

5. Прохождение таможенного контроля и выпуск товаров

После подачи заявления на таможенное оформление товары проходят таможенный контроль. При успешном прохождении контроля товары выпускаются для экспорта. В случае выявления нарушений или несоответствий требованиям, таможенные органы могут отказать в выпуске товаров или требовать дополнительных документов или доказательств.

Следуя указанному порядку подтверждения экспорта товаров, можно гарантировать соблюдение требований и упростить процесс экспортных операций.

Плательщики НДС: кто к ним относится

1. Организации и предприниматели, занимающиеся предоставлением товаров и услуг

Все компании и частные предприниматели, которые предоставляют товары или услуги на территории России, обычно являются плательщиками НДС. Это могут быть производители, поставщики, розничные магазины, рестораны, а также различные услуги, такие как строительство, ремонт, консалтинг и т.д. Они должны регистрироваться в налоговых органах и взимать НДС с каждой сделки.

2. Экспортеры товаров и услуг

Компании, экспортирующие товары и услуги за пределы России, также относятся к плательщикам НДС. Однако для экспортеров предусмотрен специальный режим налогообложения, который позволяет им освобождаться от уплаты НДС при экспорте.

3. Плательщики НДС по умолчанию

В некоторых случаях компания может быть признана плательщиком НДС по умолчанию, даже если она не осуществляет деятельность, связанную с предоставлением товаров или услуг. Это может произойти, если компания активно участвует в обрастании оборотного капитала других плательщиков НДС или осуществляет операции, которые подпадают под действие НДС. Такие компании также обязаны регистрироваться в налоговых органах и взимать НДС.

| Категория | Примеры |

|---|---|

| Организации и предприниматели | Производители, поставщики, розничные магазины, рестораны |

| Экспортеры | Компании, экспортирующие товары и услуги за пределы России |

| Плательщики НДС по умолчанию | Компании, обеспечивающие оборотный капитал или осуществляющие операции, подпадающие под действие НДС |

Независимо от категории, плательщики НДС должны соблюдать налоговое законодательство и свои обязательства по уплате НДС. Это позволяет государству получать налоговые поступления и обеспечивать дальнейшее экономическое развитие страны.

Возмещение НДС при экспорте товаров

Возмещение НДС при экспорте товаров осуществляется в соответствии с законодательством каждой отдельной страны и международными соглашениями. Чаще всего, для получения возмещения НДС необходимо предоставить специальные документы, подтверждающие экспорт товаров и уплату налога. Такие документы могут включать в себя счета-фактуры, таможенные декларации и другие документы, связанные с торговыми операциями.

Процедура возмещения НДС при экспорте товаров может иметь определенные ограничения и требовать соблюдения определенных правил. Поэтому, перед началом экспортной деятельности, необходимо изучить требования и принципы налогообложения в стране, в которую осуществляется экспорт.

Также следует учесть, что возмещение НДС при экспорте товаров может занимать время и требовать от предпринимателя тщательной организации своей работы. Однако, учитывая потенциальные экономические выгоды, связанные с снижением налоговой нагрузки, эта процедура является обязательной для компаний, стремящихся развивать свой экспортный бизнес и увеличить свою прибыль.

В итоге, возмещение НДС при экспорте товаров является важной инструментом, который позволяет предпринимателям снизить свои расходы и повысить конкурентоспособность на международном рынке. Несмотря на то, что эта процедура может оказаться сложной и требовать времени и усилий, она является неотъемлемой частью успешной экспортной деятельности.