Пенсионеры, получающие дополнительный доход, должны быть внимательны при заполнении своих деклараций. Важно знать, как правильно указать и оформить свой дополнительный доход, чтобы избежать проблем с налоговой службой и не нарушить законодательство. В этой статье мы разберем основные нюансы заполнения декларации для пенсионеров, получающих дополнительный доход, чтобы помочь им сделать это правильно и без ошибок.

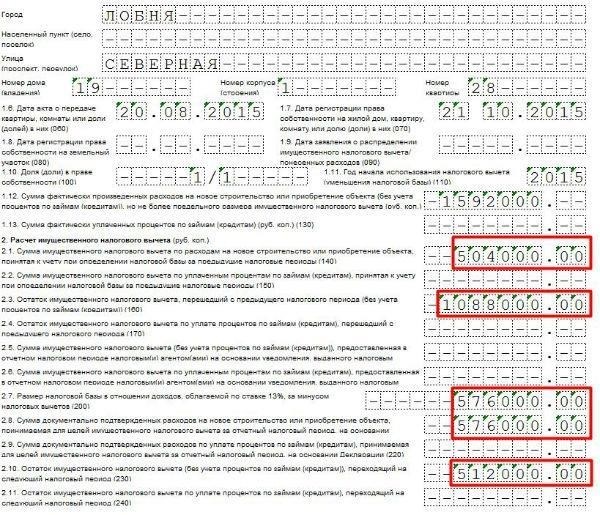

Перенос имущественного вычета пенсионерами

Имущественный вычет — это налоговое льготное право, которое позволяет уменьшить налогооблагаемую базу при налогообложении доходов граждан. Подходящим нюансом для некоторых пенсионеров является возможность перенести имущественный вычет на своего супруга.

Как получить возможность перенести имущественный вычет?

- Первое условие — пенсионер должен быть зарегистрирован в качестве собственника жилого помещения.

- Для переноса имущественного вычета необходимо предоставить документы, подтверждающие право собственности на жилое помещение.

- Также необходимо представить документы, подтверждающие совместное проживание супругов.

Каким образом работает перенос имущественного вычета?

При переносе имущественного вычета на супруга, пенсионер получает возможность увеличить общий размер вычета. Это позволяет пенсионеру сократить налогооблагаемую базу и, соответственно, уменьшить уплачиваемый налог. При этом супруг получает льготу, которую может использовать при налогообложении своих доходов.

Процедура переноса имущественного вычета довольно проста и не требует особых усилий. Для этого необходимо заполнить соответствующую графу в налоговой декларации и предоставить все необходимые документы.

Достоинства и ограничения переноса имущественного вычета

Перенос имущественного вычета имеет свои преимущества и ограничения:

- Плюсом является увеличение общего размера вычета для пенсионера и его супруга, что позволяет сэкономить на уплате налога.

- Минусом является то, что перенос имущественного вычета возможен только в пределах одного календарного года. Пенсионеры должны планировать свои действия с учетом этого ограничения.

Перенос имущественного вычета является эффективным инструментом для оптимизации налоговых обязательств пенсионерами с дополнительным доходом. Важно соблюдать все требования и предоставить необходимые документы для осуществления данной процедуры.

Примеры получения негосударственных выплат пенсионерами

Пенсионеры могут иметь дополнительный доход, который не связан с государственными выплатами. В таких случаях они имеют право на получение негосударственных выплат, которые могут значительно улучшить их финансовое положение. Вот несколько примеров, как пенсионеры могут получать негосударственные выплаты:

1. Аренда жилой недвижимости

Пенсионеры, у которых есть свободное жилье, могут сдавать его в аренду и получать дополнительный доход. При этом они получают регулярные выплаты от арендаторов, что помогает им улучшить свое финансовое положение.

2. Инвестиции в недвижимость и ценные бумаги

Пенсионеры могут инвестировать свои накопления в недвижимость или ценные бумаги. Это может приносить им дополнительные доходы в виде арендных платежей или дивидендов.

3. Продажа самодельных изделий

Если пенсионер умеет делать различные изделия своими руками, например, вязать, шить или выпиливать деревянные изделия, он может продавать их и получать дополнительный доход.

4. Ведение индивидуального предпринимательства

Пенсионеры могут зарегистрировать индивидуальное предпринимательство и заниматься какой-либо вид деятельности, например, услугами мастера на все руки, ремонтом мелкой бытовой техники и т.д. Таким образом, они получают дополнительный доход от своей предпринимательской деятельности.

5. Получение роялти от авторских прав

Пенсионеры, которые являются авторами произведений и имеют авторские права на них, могут получать роялти за использование своих произведений. Это может быть книги, музыка, фотографии и т.д.

6. Работа фрилансером

Пенсионеры, умеющие хорошо писать, фотографировать, создавать дизайн и т.д., могут заниматься фрилансом и выполнять заказы удаленно. Таким образом, они получают дополнительный доход от своей творческой деятельности.

7. Получение патентов на изобретения

Пенсионеры, которые имеют изобретательские способности, могут получать патенты на свои изобретения и получать доход от их использования или продажи патентов.

8. Работа волонтером

Пенсионеры могут работать волонтерами и выполнять различные задачи на безвозмездной основе. Это может быть помощь нуждающимся людям, участие в благотворительных мероприятиях и т.д.

Образец заполнения декларации 3-НДФЛ при продаже участка

При продаже участка имеет значение правильное заполнение декларации 3-НДФЛ, чтобы избежать возможных проблем с налоговой службой. В данном образце представлены основные пункты, которые необходимо заполнить.

1. Реквизиты продавца:

В этом разделе необходимо указать фамилию, имя и отчество продавца, его адрес места жительства и ИНН (индивидуальный налоговый номер).

2. Реквизиты покупателя:

Здесь следует указать фамилию, имя и отчество покупателя, его адрес места жительства и ИНН.

3. Сумма продажи:

В данном пункте указывается сумма, за которую был продан участок, с учетом всех дополнительных расходов и комиссий.

4. Дата сделки:

Здесь следует указать точную дату состоявшейся сделки продажи участка.

5. Налоговая база и ставка:

В этом разделе указывается налоговая база — то есть сумма, от которой будет рассчитываться налог. Также следует указать соответствующую ставку налога.

6. Реквизиты банка:

В данном пункте необходимо указать реквизиты банка, в котором будет производиться перевод налога.

7. Подписи:

В конце декларации следует поставить свою подпись и указать дату заполнения.

Важно заполнять декларацию 3-НДФЛ при продаже участка внимательно и тщательно, чтобы избежать ошибок и возможных проблем с налоговой службой. Если возникнут сложности или вопросы, рекомендуется обратиться за консультацией к специалисту.

Не забываем о супруге

При заполнении декларации о доходах пенсионерами, важно помнить о супруге и учесть его (ее) доходы. Ведь супруги отвечают за свои финансы вместе и их доходы могут влиять на расчет налогов.

Вот несколько важных моментов, которые стоит учитывать:

1. Указание информации о доходах супруга

В декларации обязательно нужно указать информацию о доходах супруга, даже если он (она) не является пенсионером. Это поможет избежать проблем с налоговыми органами и быть честным перед государством.

2. Расчет общей суммы доходов

Необходимо учесть доходы обоих супругов и сложить их в общую сумму. Также учтите возможные вычеты и льготы, которые применимы к вашему случаю.

3. Формирование совместного налогового декларанта

Если один из супругов является налоговым резидентом, а другой – нет, то вы можете стать совместными налоговыми декларантами. Это позволит распределить налоговое бремя между вами и учесть доходы каждого из супругов.

4. Обратитесь за помощью к специалисту

Если вам сложно разобраться во всех нюансах заполнения декларации, обратитесь за помощью к специалисту или консультанту. Он поможет вам сделать все правильно и избежать ошибок, которые могут привести к штрафам и неприятностям.

Пример таблицы:

| Супруг | Доход за год | Вычеты | Итоговая сумма |

|---|---|---|---|

| Иван Иванов | 500 000 рублей | 50 000 рублей | 450 000 рублей |

| Мария Иванова | 300 000 рублей | 30 000 рублей | 270 000 рублей |

Не забывайте о супруге при заполнении декларации о доходах. Учет его (ее) доходов поможет избежать проблем с налоговыми органами и быть честным перед государством.

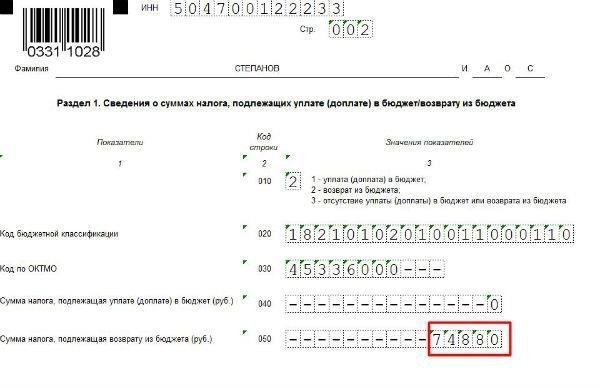

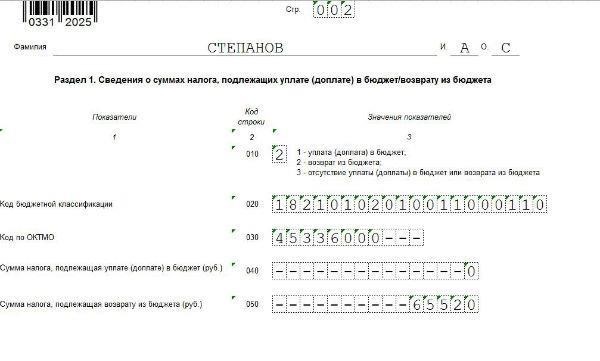

Порядок заполнения отчетности на получение НВ пенсионером при переносе остатка

Когда пенсионер имеет дополнительный доход и хочет получить НВ, необходимо правильно заполнить отчетность и перенести остаток, чтобы избежать возможных проблем с налоговыми органами и получить все выгоды от этого процесса. Далее будет рассмотрен порядок заполнения отчетности, который позволит пенсионеру получить НВ с минимальными сложностями и максимальной эффективностью.

1. Заполнение декларации

- Определитесь с типом дохода и ставкой налога, которые вам необходимы.

- Внимательно прочитайте инструкцию по заполнению декларации. Убедитесь, что вы правильно поняли все требования и условия.

- Заполните декларацию по всем правилам, не забывая указать все свои доходы и расходы.

- Проверьте все заполненные поля на ошибки и опечатки.

- Подпишите декларацию и подтвердите ее отправку в налоговый орган.

2. Перенос остатка

Перенос остатка может быть необходим для получения дополнительных вычетов, скидок или других льгот. Для этого:

- Определите, какой остаток необходимо перенести и на что именно.

- Заполните соответствующие поля в декларации, указывая нужные суммы.

- Убедитесь, что вы правильно заполнили все поля и суммы.

- Проверьте все данные на правильность исчисления и соответствие требованиям налогового кодекса.

- Подпишите декларацию и отправьте ее в налоговый орган для рассмотрения.

Важно помнить, что правильное заполнение отчетности и перенос остатка являются обязательными условиями для получения НВ пенсионером. Ошибки или неправильные действия могут привести к отказу в выплате, штрафам или другим негативным последствиям. Поэтому рекомендуется обращаться за консультацией к профессиональным налоговым специалистам или юристам, чтобы быть уверенным в правильности заполнения и подачи документов.

Как заполнить стандартные вычеты в 3-НДФЛ

Заполнение декларации 3-НДФЛ может быть сложным процессом, особенно когда речь идет о стандартных вычетах. В данной статье мы рассмотрим, как правильно заполнить стандартные вычеты и избежать возможных ошибок.

Что такое стандартные вычеты?

Стандартные вычеты — это суммы, которые можно вычесть из налоговой базы по налогу на доходы физических лиц (3-НДФЛ) без подтверждающих документов. Они устанавливаются законодательством и предназначены для учета основных расходов на содержание себя и своей семьи.

Как заполнить стандартные вычеты?

Для заполнения стандартных вычетов необходимо при заполнении декларации указать соответствующие суммы в соответствующих полях:

- Вычеты на себя. В данное поле необходимо указать сумму стандартного вычета на себя. Это обычно фиксированная сумма, которая меняется каждый год в зависимости от региона проживания.

- Вычеты на детей. Если у вас есть дети, на которых вы обязаны содержать их, то вы можете указать сумму стандартного вычета на каждого ребенка в отдельности.

- Вычеты на других иждивенцев. Если у вас есть другие иждивенцы, которые полностью или частично зависят от вас финансово, вы можете указать сумму стандартного вычета на каждого иждивенца в отдельности.

Важно помнить, что сумма стандартного вычета на себя и на детей не может превышать сумму налоговой базы после учета всех прочих расходов и вычетов.

Ошибки, которые следует избегать

При заполнении стандартных вычетов следует учитывать следующие моменты:

- Неправильное указание суммы. Убедитесь, что вы указали правильные суммы стандартного вычета на себя, детей и других иждивенцев. Проверьте актуальные стандартные вычеты, чтобы не ошибиться.

- Превышение суммы налоговой базы. Убедитесь, что сумма стандартного вычета на себя и на детей не превышает сумму налоговой базы после учета всех прочих расходов и вычетов.

- Отсутствие подтверждающих документов. Стандартные вычеты не требуют подтверждающих документов, но если у вас есть другие вычеты, которые не являются стандартными, убедитесь, что у вас имеются все необходимые документы для их подтверждения.

Заполнение стандартных вычетов в декларации 3-НДФЛ требует внимательности и точности. Убедитесь, что вы правильно указали суммы стандартных вычетов на себя, детей и других иждивенцев и не превысили сумму налоговой базы. Также будьте готовы предоставить документы для подтверждения других вычетов, если они не являются стандартными. Соблюдение этих рекомендаций поможет избежать возможных ошибок и упростит процесс заполнения декларации.

Получение имущественного вычета по дополнительным доходам

Заполняя декларацию по налогу на доходы физических лиц, пенсионерам следует обратить внимание на возможность получения имущественного вычета по дополнительным доходам. Такой вычет позволяет снизить сумму налога и получить определенные льготы.

Что такое имущественный вычет?

Имущественный вычет – это льгота, предусмотренная законодательством, позволяющая уменьшить сумму налога, который необходимо уплатить гражданам при получении дополнительных доходов.

Какие дополнительные доходы могут быть подлежат вычету?

Вычет предоставляется пенсионерам за получение дополнительных доходов:

- аренда недвижимости;

- продажа имущества;

- проценты по банковским вкладам;

- прибыль от доли в уставном капитале организаций;

- прибыль от сдачи имущества в аренду или предоставление услуг.

Как подтвердить право на вычет?

Для подтверждения права на имущественный вычет пенсионеру необходимо предоставить следующие документы:

- документы, подтверждающие дополнительные доходы;

- свидетельство о разделе имущества (при наличии);

- копия договора аренды недвижимости или иного имущества;

- свидетельство о факте получения дохода по уставному капиталу организации;

- свидетельство о праве собственности на имущество (при продаже имущества).

Какой размер вычета можно получить?

Размер имущественного вычета зависит от суммы дополнительных доходов и устанавливается законодательством. Например, при получении доходов от сдачи недвижимости в аренду, пенсионер может получить вычет до 260 000 рублей.

Преимущества получения имущественного вычета

Получение имущественного вычета по дополнительным доходам имеет ряд преимуществ:

- Снижение суммы налога на доходы физических лиц.

- Получение льготных условий при заполнении налоговой декларации.

- Увеличение доступного дохода для пенсионера.

Имущественный вычет по дополнительным доходам – это важный инструмент для снижения налоговой нагрузки на пенсионеров. Важно вовремя заполнить декларацию и предоставить все необходимые документы для получения данной льготы. Это позволит пенсионерам наслаждаться достаточным доходом и улучшить свою финансовую ситуацию.

Заявление о продаже земельного участка

Уважаемый (Ф. И. О. руководителя или органа государственной власти)!

Я, (Ф. И. О. пенсионера), являясь пенсионером и имея дополнительный доход от продажи земельного участка, хочу подать заявление о продаже данного объекта. Прошу Вас ознакомиться с моими нижеизложенными обстоятельствами и принять соответствующие решения по данному вопросу.

В заявлении о продаже земельного участка предоставляется следующая информация:

Информация о заявителе

- Ф. И. О. заявителя: (Ф. И. О. пенсионера)

- Дата рождения: (дата рождения пенсионера)

- Адрес проживания: (адрес проживания пенсионера)

- Контактный номер телефона: (контактный номер телефона пенсионера)

Информация о земельном участке

- Адрес земельного участка: (адрес земельного участка)

- Кадастровый номер: (кадастровый номер земельного участка)

- Площадь земельного участка: (площадь земельного участка в квадратных метрах)

- Назначение земельного участка: (назначение земельного участка в соответствии с документацией)

- Способ получения права собственности: (способ получения права собственности на земельный участок)

Обоснование продажи земельного участка

Я принимаю решение о продаже земельного участка по следующим причинам:

- Планирую использовать дополнительный доход для улучшения жилищных условий или инвестирования в другие активы.

- Мне более не требуется данный участок для личных или коммерческих целей.

- Продажа земельного участка позволит мне облегчить финансовое положение и получить дополнительный доход на пенсии.

Прошу рассмотреть данное заявление о продаже земельного участка и принять соответствующие решения в рамках действующего законодательства. С уважением, (Ф. И. О. пенсионера).

Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами)

Социальные вычеты – это возможность уменьшить сумму налога, подлежащую уплате, путем учета определенных расходов или полученных выплат. Для пенсионеров, имеющих дополнительный доход, важно знать, что они могут воспользоваться социальными вычетами. Однако, чтобы получить вычеты, необходимо правильно заполнить декларацию.

При заполнении налоговой декларации 3-НДФЛ, пенсионерам следует указать сумму дополнительного дохода, полученного за отчетный период. Затем, пенсионеры могут использовать стандартные вычеты, которые установлены законодательством для данной группы населения. Например, пенсионеры могут воспользоваться стандартным вычетом на ребенка или вычетом на получение образования.

Кроме стандартных вычетов, пенсионеры также могут воспользоваться социальными вычетами, связанными с дополнительными расходами, связанными с получением дохода. Например, это могут быть вычеты на оплату медицинских услуг, учебы или платежи по ипотеке. Для каждого вычета необходимо предоставить документы, подтверждающие соответствующие расходы.

Важно отметить, что социальные вычеты могут быть отражены в декларации как вместе со стандартными вычетами, так и отдельно. Наличие социальных вычетов позволяет пенсионерам существенно снизить сумму налога, подлежащую уплате, и значительно упростить процесс заполнения декларации.

- В сумме со стандартными вычетами, социальные вычеты становятся дополнительным бонусом для пенсионеров, позволяя им снизить налоговую нагрузку и сохранить большую часть своих доходов.

- Контролировать и правильно использовать социальные вычеты – это важная задача для пенсионеров, имеющих дополнительный доход. Это позволит им не только уменьшить сумму налога, но и снизить риски возникновения проблем с налоговыми органами.

В целом, отражение социальных вычетов в 3-НДФЛ является важным шагом для пенсионеров, имеющих дополнительный доход, при заполнении налоговой декларации. Пенсионерам следует быть внимательными и воспользоваться всеми доступными вычетами, чтобы уменьшить сумму налога и сохранить больше своих доходов.